債券的彎曲度(Bond Convexity)

債券的曲率,是比較進階的概念,它的計算稍微複雜一點,但它仍是一個可以掌握的概念。我們就先看簡單的例子,讀者應能迅速且直覺般的掌握債券曲率的基本意涵。

假設有兩張債券。

債券A,票面利率12%,3年到期,面額1000。

債券B,票面利率1%,30年到期,面額1000。

可以明顯看到這兩張債券主要的差別在於,一個票面利率很高,到期時間很短,另一個則是票面利率很低,到期時間很長。

我們可以算出這兩張債券在不同的到期殖利率(YTM)下,它們的價格(Price)。

然後,我們將債券價格與到期殖利率作圖。Y軸是價格,X軸是到期殖利率。結果如下圖:

藍線是債券A、紅線是債券B。

我們可以看到,在這個價格與殖利率的關係圖中,債券A幾乎呈現一條直線。債券B則有點彎曲。你在圖中看到的彎曲度變化情形,就是債券的曲率。

債券的曲率,就是衡量一張債券其價格-殖利率關係彎曲度變化的數值。

曲率有什麼用呢?簡單的說,債券是愈彎愈好。曲率大,是個好處。

為什麼?

還是用直接的方式來瞭解。一樣看到上面那張價格與殖利率的關係圖。我們看到代表債券B的紅線。選個靠近中間的點,譬如殖利率6%的點。

現在,沿著紅線慢慢向左移動,假設債券處在降息的情況。你會發現,隨著殖利率下降,債券價格的上升幅度會比像債券A那種幾乎是直線的關係要來得多。

一樣從殖利率6%的點,沿紅線慢慢向右移動,假設債券遇到升息的狀況。你會發現,債券價格的下降,會比直線關係來得和緩。

也就是說,曲率較大的債券,升息時損失較少,降息時獲利較大。

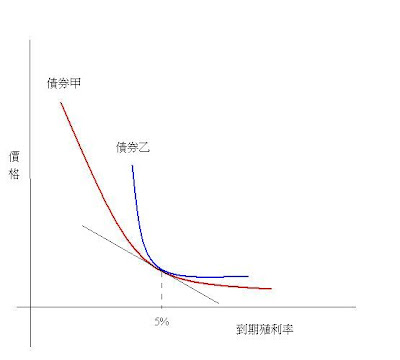

我們可以再看個簡圖來掌握曲率較大的債券,升息時損失較少,降息時獲利較大。這個概念。

在這張價格-殖利率關係圖中,我們可以很明顯看到債券乙比起債券甲彎曲多了。我們從殖利率5%開始向右看,可以看到當利率上升時,債券甲價格開始逐步下滑,債券乙的價格還能維持,損失不大。從殖利率5%開始向左看,可以發現當利率下降時,債券乙的價格上漲比債券甲要快多了。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

債券的彎曲度—續1(Bond Convexity)

債券的彎曲度—續2(Bond Convexity)

債券的殖利率 (Yield)

影響債券價格的因素(Determinants of Bond Prices)

債券定價 閱讀全文

Labels: 債券

晨星使用指南---基金搜尋與資料解讀續(How to Use Morningstar)

晨星的基金資料不僅止於Snapshot,左欄還有Morningstar Rating、Total Return等可以點選,如下圖。(前面有個十字標記的資訊,像Analyst Research,則要有Premium Membership才能使用。)

Morningstar rating大家都耳熟能詳了,在此就不再多做敘述。

點下Total Return,一開始會看到這個畫面。這裡以Vanguard Total Stock Market Index Fund為例。

Total Return的第一個圖表是基金、指數和同類型基金平均三者的表現。可以明顯看出基金表現如何。

接下來Performance History是近幾年的表現。還有該年分別贏過或落後指數(+/- Index)和同類型基金平均(+/- Category)多少%的報酬。

再來是Trailing Total Returns,分別有基金近一天、近一週、近一個月、近三個月、今年到目前為止、近一年、三年、五年與十年的表現。

這個Total Return就是我們最常用來看基金表現的方法,一般所說的基金績效就是指這點。但是,對絕大多數的基金來說,Total return是言過其實的誇大之詞。為什麼?因為Total Return是一種Time-weighted return,假設投資人從一開使就買進沒賣,會拿到怎樣的報酬。

事實上,投資人進進出出,而且通常在低點出,高點進。在波動大的基金,特別是如此。所以,投資在某支基金的全體投資人的報酬,通常都比Total Return低。

某支基金全體投資人的報酬可以看到嗎?可以,點下上圖紅圈中的Investor Return你就會看到了。這是晨星一個很重要的服務,我也覺得投資人應該要更看重這個數字。Investor return才是投資人經由這支基金,實際拿到的投資成果。

簡單的說,Investor return是一個Dollar-weighted return。想深入瞭解的朋友,請看基金報酬率的新概念—投資者報酬率(Investor Return)一文。

在台灣販售的這些海外基金,沒有可靠的機構計算Investor return給我們看。很多投資朋友,只好繼續看著Total return數據,天真的以為那是每個買那支基金的人,都拿得到的報酬。請記得一點,拿到多少報酬,不是市場決定的,是你的行為和市場一起決定的。有時候,前者的影響力超過後者。

再回到晨星的基金資訊。

Tax Analysis則是在考慮稅率後,計算出基金的報酬。稅務效率這點仍是非常重要。但身為外國投資人,課稅條件與美國人不同,這項就變得不是那麼有參考價值。

Risk Measures則有些統計數字,包括基金報酬的平均(mean)和標準差(SD),還有與指數間的R-squared、Alpha、Beta值等。

Portfolio則是該基金的持股類型。以股票型基金來說,它會列出該基金持有公司的平均公司市值(Average market capitalization)。然後還有九宮格分類,看它是屬於大、中、小型股,還是價值、成長、混合中的那一類別。有一紅心,表示基金的落點。還有一陰影區塊,表示基金持股所涵蓋的範圍。如下圖:

Management描述基金經理人與基金公司的狀況。

Fees and Expenses則解釋持有該基金所有的成本。包括一次性成本,如佣金(Sales load)的有無,最高是多少百分比。還有持續性支出,如經理費、12b-1費等,還算出一個總開銷比(Expense ratio)統計這些持續性支出。

Purchase info則有該基金初始投資與繼續投資所要求的最低投資金額。還列出在那些券商可以買到這支基金。

總結來說,晨星對單一基金的資料詳實而可靠。就算你只是個免費會員,仍可以從它的基金頁面中獲取許多相當重要的資料。對於透過海外券商購買基金的朋友,晨星是值得一看的資料來源。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

晨星使用指南---基金搜尋與資料解讀(How to Use Morningstar)

晨星使用指南---註冊與基本資料查詢

晨星文章閱讀指南(Introduction to Morningstar Articles)

台股基金2007年績效評比觀後感

富國強民的投資之道,觀看2007年台灣境外基金投資資料有感(Avoid Timing and Selection Penalty)

Labels: 參考

資產配置初步(Asset Allocation in Essence)

什麼是資產配置

資產,指的是各種金融資產,包括股票、債券、現金、REIT、黃金,等具保值、資本增值、現金收益等功能的金融資產。資產配置就是將財富分散到各種不同的資產之中,目的是為了達成長遠的財務目標。而藉由適當的配置,可以在這通往目標的過程中,將財富的波動程度控制在個人可以接受的範圍,並有很大的機會可以達成目標。

誰需要資產配置?

首先你要問自己一個問題,你是否相信,未來表現最好的資產類別是可以預測的?是否藉由努力研究,你就可以知道下個月,或是明年,表現最好的資產類別會是那個?假如你知道的話(或是有人可以指點你),你只要在”事前”買進表現最好的資產類別。

譬如你知道下個月股市會大跌,債券會大好,所以你在這個月底,全數出清股票,買進債券。假如這是可以知道的,那麼你不需要資產配置。你只要把全部資金事先投入未來表現最好的資產類別即可。對了,你可能還需要一本私人飛機的型錄。不然錢賺太多,實在不知道要怎麼花。

假如對於這個問題你的答案是否定的。那麼,資產配置是你所需要的。

(這個問題,其實是投資前必需思考的兩個核心問題之一。)

另一個問題則關於個人的投資哲學?許多人看資產配置,覺得把錢都分散開來,要怎麼賺錢?

投資金律作者William Bernstein說道” One of finance’s ironies is that concentrating your portfolio is the best way to become very rich; it is also the best way to become poor.”

集中投資,是富有的捷徑,但不幸的,它也是貧窮的直達車。對你來說,投資的目的到底是什麼?讓你翻身,跳脫現在所屬的財富階級?還是在可以掌握的範圍內,達成一個合理的投資目標?

假如你的答案是前者,那你也不需要資產配置。假如你的答案是後者,你應該要瞭解資產配置。

(這個概念,可以參考富貴險中求的結果一文。)

資產配置用在什麼地方?

用在長遠的財務目標。譬如,今年你的小孩出生了,你用資產配置來籌措小朋友18年後大學和研究所學費。可行。譬如,你現在離退休還有二三十年,用資產配置累積退休生活所需資金。可以。

假如,你要累積金錢,目標是一年後的結婚基金、兩年後的買車預算,五年後的購屋資本。這就不用資產配置了,你需要的是定存,或是高評等債券。

為什麼?

資產配置,特別是有牽涉到股票的資產配置,一般會建議用來達成長期財務目標。因為短期目標,就是短期就要用錢。當你看到投入的金錢,在市場的波動下(特別是股市)遭受大幅折損,背後又有這筆錢馬上要用的壓力,在這種情境下,投資人往往會放棄整個資產配置計劃,認賠出場。這就是資產配置最不好的後果之一,失敗放棄。

你可以事先做好防範。短期要用的錢就放在沒有增值潛能,但也不會折損本金的資產類別內。這樣,你有很大的機會可以達到目標。

何謂短期?一般是以五年做分界。但這不是教條,你可以自行決定。假如七年內要用的錢就會讓你受不了它們的折損,那麼七年是你的答案。假如三年才會讓你感到有壓力,那麼你可以選用更短的期限。

當然,沒有人規定一年後要用的錢就不能放入股市,不能進行資產配置。你也可以這樣做。只要你知道,你有機會在一年後,金錢遠遠超過原先目標,但也可能落後目標一大截。投入波動大的資產,結果就是終端價值的不確定性。

資產配置的事前準備

可以分心理建設與實際作為兩方面。

在走上資產配置的漫長旅途之前,你必需沒有後顧之憂。也就是金錢方面,你必需覺得悠閒自在。說白話些,就是覺得手邊錢很夠。一般建議,至少現金戶頭內要有足夠六個月生活的預備金。這就是資產配置前的實際準備,建立預備金。

我們不知道下個月會不會有突發事件,家中急需用錢。下週會不會老闆不爽,突然叫你走人。面對這些不可知,最好的方法就是事先準備。準備好夠用的錢,放在安全的戶頭。你會有安全感。假如你沒有準備,又遇到馬上要用錢的狀況,你將被迫改變甚至放棄你的資產配置計劃。

這六個月,不是定律,投資人可以依個人喜好調整。假如你覺得一年夠用的錢,你才會有安全感,那麼你就要先存到夠用一年的錢。假如你覺得三個月就可以了,那也行。重點是,在沒有建立預備金前,不用談投資、資產配置的事。

在心理建設方面,投資人要知道,投資的目的,是為了達成自己的財務目標,不是贏過別人。你的投資計畫,達成了目標,那就是100分的計劃。在資產配置的過程中,每年你都會看到有人贏過你,拿到比你高很多的報酬。不要跟那些運氣好剛好把資金集中在當時的熱門資產的人比,他們只是短跑者,一下子就沒力了。資產配置是一條漫長的路,堅持原則與目標,是成功的不二法門。

金錢是讓你完成人生目標的工具,不是拿來跟別人比大小的數字。當你看到放在現金戶頭當預備金的幾十萬塊,”閒置”在那,賺個少到可憐的利息,你的同事卻買進某某股,一週賺20%。你會很想把錢拿出來,賺它一票。不要這麼做。每筆錢都有它的目的。當預備金的錢,它的目的就是讓你安心。它有達成這個目標,那麼就是滿分的投資,僅管它只賺少少的定存利息。

就像一個國家開戰,有前方殺敵的野戰部隊,也又後方守備的警備部隊。你說警備部隊一個敵人都沒有殺,所以零分嗎?不,它們都完成了各自的目標。後方的軍隊雖沒有殺敵,但它讓敵人沒有可乘之機。在資產配置的過程中,投資人應該以是否達成目標檢視每筆資金的運作,而不是以報酬率做為衡量的唯一標準。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

Pete在機器人公司的日子

故事的現實應用(Asset Allocation in Theory and in Practice)

資產配置的提升報酬效果(Diversifiable and Nondiversifiable Volatility)

Labels: 資產配置

下那種單?談美股下單類別(Market Orders, Limit Orders ,and Stop Orders)

投資人使用海外券商時,假如連買賣台股的經驗都沒有,可能會對下單的類別感到困惑。本文介紹常見的下單類別。

市價單(Market Orders)

藉由市價單,投資人請求券商,以目前市場上最好的價格進行買賣。買進的話,是目前市場上最低可以買進的價值。賣出的話,是目前市場上最高可以賣出的價格。

限價單(Limit Orders)

在限價單中,投資人會定一個價格,請券商以小於或等於這個數字的價格買進股票或是以大於或等於這個數字的價格賣出股票。

譬如你想買進新興市場ETF,VWO,你覺得現在每股100美金有點貴,你想在98美金買進,你就可以下一張每股98美金的限價單。

這張單的有效期間通常可以調整,視券商提供的選項而定。譬如Firstrade就有當日有效和90日有效兩個選項。Zecco則是當日有效和取消前皆有效(Good till canceled,簡寫為GTC)兩個選項。

停損單(Stop Orders or Stop-Loss Orders)

停損單的定義要留心一下,它是一個市價單,當股價觸及投資人事先設定的價碼,就會開始執行的市價單。因為它常被用來賣出股票,所以又叫停損單。以實例解說比較清楚。

譬如,你在每股10塊時買進某股。過了一段時間,漲到每股30元了。你對獲利感到滿意,且覺得前景看好,應會繼續上漲,想繼續持有。但又怕不可預期的事件,造成股價重挫,獲利全部吐回。所以你就下了25塊的停損單。一旦股價下挫到25塊,這張停損單就會生效,以當時市場上最好的價格賣出股票。但成交價格,不一定會是你當初設下的25。

以上三種股票訂單,是最常見的基本類型。還有一種結合Stop order和Limit order兩者特點的Stop-limit order。

簡單的說,Stop-limit order就是當股價觸及某一特定價位時,就會開始生效的Limit order。還是以例子解說比較清楚。

譬如你想在某家公司股票表現出明顯向上動能後買進。當漲到每股20塊以上你就會想買,而買進的價格在21以下都可以接受。那麼你就可以下一張Stop-limit order。觸發價格設在20,而limit的部份則設在21,那麼當股價一旦到達20塊時,只要有在21塊以下的成交價,券商就會幫你買進。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

你的股票在那裡?談Securities Held in Street Name

美股融資買進規則(Margin Transactions and Margin Requirements)

Firstrade股息自動再投資計畫(Dividend Reinvestment Program provided by Firstrade)

Labels: 海外券商投資

你的股票在那裡?談Securities Held in Street Name

透過海外券商在網路上買進股票或債券後,你通常只會看到交易畫面中,多了一筆股票的記錄。這張證券,到底在那裡呢?

在大多數的時候,這張證券就登記在這家券商的名下。證券上的名字是券商,不是你。這種狀況,叫Brokers hold the securities in street name.。

譬如你透過券商買進100股Google。Google公司的股東名冊中,不會有你的名字,它會有某某券商共持有幾股的記錄。而這家券商的內部記錄,再詳列出某某客戶擁有這其中的多少股。

為什麼要這麼做呢?

為了方便。

先看最古老的方式,股票以紙本憑證的方式發給每個股東。在這個制度下,你買進股票後,券商要把這張憑證寄給你。除了負擔郵寄費用外,還要承擔中途損毀或遺失的風險。投資人日後要賣這張股票時,要把股票寄給券商,券商再把股票拿給買方。還要請發行股票的公司更改持有人姓名。這些步驟,光用想的就覺得頭大。

好了,那麼你說券商不要寄給你,但就是要有你名字的股票,券商幫你保管。那麼,券商就要有個像圖書館一樣的證券儲藏室,看是要用顧客名字,還是股票發行公司名字進行分類。然後每筆交易進行的時候,就要到儲藏室中調股票。還是很麻煩。來個颱風,做大水,把儲藏室淹了,那就是麻煩的三次方了。

所以現在多用電子方式記錄證券的持有人。

那就方便多了啊,為什麼還是不用個別投資人的名字為持有人呢

舉個例子。譬如甲券商有100個客戶要賣Coca Cola的股票。乙券商剛好有100個客戶要買等量的Coca Cola股票。假如股票是個別持有的,那麼至少就有100個股票持有人的名字要改。假如股票是券商持有的,那麼就從甲券商換到乙券商就可以了,只有一個名字要改。券商自己內部再確認那位顧客擁有幾股就好了。這會讓交易迅捷很多。

僅管這些客戶的這些股票在券商名下統一被持有,但客戶還是有完整的股東權益,包括享有配息,參與股東會的投票權等。

券商代投資人持有這些股票,投資人對這些股票的所有權,就是藉由券商定期寄給投資人的帳戶報告(Account statement)來進行確認。所以詳閱帳戶報告是使用券商服務的重要事項之一。還有一些其它的優點,包括投資人可免除自行保管實體股票憑證的麻煩,所有你買進的公司年度報告或是開會通知,都會由券商方面一併提供。

但也有些缺點。證券給券商保管,所以你要處份這些證券時,就一定要透過券商進行,你不可能私下找尋其它買家。除非你有辦法請券商開立你持有股票的憑證,並同意所有權的轉讓。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

台灣集中保管結算所簡介(Taiwan Depository & Clearing Cooperation)

海外券商查證(Brokerage Firm Report provided by FINRA)

使用海外券商服務應注意事項

美國證券投資人保護公司(Securities Investor Protection Corporation, SIPC)

海外券商比較(Comparison of Online Brokerage Service)

下那種單?談美股下單類別(Market Orders, Limit Orders ,and Stop Orders)

海外券商下單執行地點,談Order Routing

美國券商Firstrade更換交割清算公司(Ridge Clearing and Penson Financial Services)

Labels: 海外券商投資

美股融資買進規則(Margin Transactions and Margin Requirements)

前陣子看版友在Ask Mr. Firstrade 專欄詢問Mr. Firstrade有關美股融資買進的問題,細節相當瑣碎。當時綠角看了,覺得果然是有夠複雜,慶幸自己不進行這種操作。

很湊巧的,最近看資料時,剛好就看到關於融資買進的描述。之前看到這種章節,我一定直接跳過,因為用不到。這次,我就很好奇的把它看完。發現,其實基本原則很簡單,寫成此文,與有需要的版友分享。

首先,要知道什麼叫Margin(因為是用在海外券商的,很多英文,我就不翻譯了,免得走樣)。Margin的定義是,The part of the total value of the securities that the investor pays with cash.

簡單的說,Margin就是在一筆股票中,投資人以自有現金買進的部份。譬如,買進價值1萬美金的股票,其中投資人自己出6000,借4000美金,那麼他的Margin就是6000。

知道了Margin之後,Margin requirement就不難懂了。所謂Margin requirement就是,一筆股票當中,是投資人自有資金部位,要在多少百分比之上。

Margin requirement有分類。

首先是Minimum Initial Margin Requirement。就是初始時,最低的Margin requirement。初始,指的是開始持有該筆股票的時候,也就是剛買進的時候。

美國Federal Reserve規定,Minimum Initial Margin Requirement是50%。

譬如說,你要融資買進A股,共100股,每股值50美金。在這筆總值5000的交易中,你必需符合Minimum Initial Margin Requirement 50%的規定,也就是至少要有一半的錢,必需是你自己的,剩下的才能用融資買進。所以,你至少要出2500美金,剩下的2500美金則可以融資,也就是向券商借錢,買進。

持有這筆借錢買進的股票之後,你必需一直符合另一個Margin Requirement,叫Maintenance Margin Requirement。

紐約證交所(NYSE)規定,Maintenance Margin Requirement至少要25%。但券商可以自訂Maintenance Margin Requirement,通常會比較高。

譬如以Maintenance Margin Requirement 30%舉例。延用剛才的例子。每股價值50美金的A股,你融資50%買進100股。

狀況一,股價漲到每股60。這時這筆股票的總價值是6000。這其中,借錢的部位仍是2500。所以投資人自有資金的部份就是3500。3500佔這筆價值6000的股票的58%,超過30%的Maintenance Margin Requirement。符合要求。

Labels: 海外券商投資

綠角閱覽室(Greenhorn’s Reading Room)

可能有許多朋友想在網路上找尋實用的投資知識,卻有遍尋不著的感覺。此篇文章提供一些綠角常去尋求解答的網站位址,希望有所助益。

投資基本知識(適合剛起步的投資朋友)

美國晨星 投資教室

有股票、基金、債券與投資組合四大課程。淺顯易懂。當初綠角就是從這裡跨出第一步的。

Vanguard Plain Talk圖書館

有投資基本知識、Fund 、ETF的說明。都是PDF檔,可以下載觀看。

美國SEC投資人資訊網頁

有一個以字母排序的文章列表。可以尋找自己有興趣的主題,進行閱讀。

網路書籍

Investment Strategies for the 21st Century

作者Frank Armstrong,是Investor Solutions投資顧問公司創辦人及總裁。這是一本基本的投資概論書籍。我寫有Investment Strategies for the 21st Century讀後感一文。

Handbooks in Central Banking

英國中央銀行寫成的央行運作手冊。詳細介紹了央行運作的基本概念。對瞭解現代金融體系中,央行運作法則與貨幣政策制定,很有幫助。

FED紐約分行投資人教育網頁

對瞭解美國FED運作有所幫助。

金融業者網頁

Labels: 參考

快樂梯度計(Ladder of Happiness)

我們來看一些投資相關行為。

投資人在書店看到一本書,標題看起來不錯,叫如何選對股票、挑對基金、年賺XX%(絕不是綠角整天說的X%),如何賺大錢,早退休等等,所以你就買回家,仔細研讀,詳加研究,並進行實際運用。然後,你看到了結果。

假如這本書中的道理,在最近的市場風潮中應用得當。你會得到開心而滿意的結果。

假如很不幸的,你一用書中的方法,就踢到了鐵板。那你會失望,而且以你的金錢做為代價。

你會想罵寫書的人,或許,你也真的寫信去罵了。但是,作者雖然被你罵了,但他還是拿到賣書的版稅,做為他受創心靈的補償。不像投資人,花錢買了一本後來才知道是廢物的書,而且是用自己的錢來證明它是廢物。兩頭落空。

那更後面的出版社呢?不管讀者的投資能否成功,不管作者會不會被罵,它都拿到出書的收益了。

在這出版社、作家、讀者的關係中,讀者有最大的風險成為不快樂的人。而且,一旦如此,讀者往往是這三者中最不快樂的。因為他一無所獲。

投資人在廣告上看到一支基金,名字看起來不錯,叫做"趨勢"、"計量"、"絕對"等等,看起來很有機會賺大錢,所以你就把錢投入。之後,你看到了結果。

假如這支基金運氣不錯,表現良好,你會很高興自己的選擇。

假如這基金戰場失利、節節敗退。你會非常失望。

Labels: 投資概念

平均之上的兩層涵意(Above Average or Above Median?)

在評量基金績效時,除了跟對應的指數進行比較外,另一個常用的方法是和同類型基金相比。一般認為,基金績效至少要在同類型平均之上,才算及格。其實,績效在同類平均之上有兩種意思。一是,該基金真的在前半。二是,該基金類型中有表現特差的基金,把平均拉低,讓在平均之上變得很容易。

第一個狀況很容易瞭解。接下來以假想例子解釋第二個狀況。

譬如某類型之中有六支基金,它們某年的績效由高到低分別是:8%、6%、5%、4%、3%、-10%。我們可以算出,它們的平均是2.67%。所以,有那幾支在平均之上呢?很簡單,就是報酬8%、6%、5%、4%、3%這五支,它們都在平均之上。六支基金中有五支在平均之上,連倒數第二名都在平均之上。

這個狀況,其實就是平均數的缺點之一,容易受極端數值影響。績效3%的基金在平均之上,不是它厲害,是別人的悲慘襯托出它的沒那麼慘,事實上,它們都不好。在用算術平均之上檢視基金績效時,不要忘記這點。有時也要看一下績效的中位數落在那裡。你就可以知道,這支基金是否有真的贏過一半的同類型對手。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

觀點與事實

沒告訴你的基金報酬率

曆年的幻影

基金平均報酬的算法(Asset-weighted return)

Labels: 基金

投資顧問怕你發現的真相(The Big Investment Lie)讀後感---續

書中對金融業收取費用的龐大數量,有許多的描述。很多投資人忽略這點,渾然不覺自己被收走巨額款項。作者引用行為財金學的研究來為這點做解釋。

譬如你要買個燈泡。離家近的家電行賣400,走路三分鐘遠的電器行賣300。大多人會走一下路,去300那家買。又譬如你要買台電視。離家近的店賣40,000,開車三分鐘可到的店賣39900。很多人就會就近買了。因為100塊只佔4萬的0.25%。但實際上,可以省下的錢是一樣多的。

一個以百分比計量看起來很小的金額,常會被忽視。

投資人常在買電視時,在意這家賣四萬,另外一家同機型賣三萬五,這種幾千塊的差異。卻不知道,自己100萬的基金投資,買入時被刮一層3%打折後的佣金,每年再扣1.5%的經理費,是每年幾萬塊的開銷。然後說,沒關係,有賺錢就好。我都不知道這些人的邏輯在那裡。有更便宜、更好,很有機會能賺更多的選擇,為什麼不用呢?

金融界的收費,就是用這種總資產內扣的方式, 慢慢的把你的資產,轉到他們名下。

閱讀全文

Labels: 財經類書籍讀後感

投資顧問怕你發現的真相(The Big Investment Lie)讀後感

難得看到一本頗有深度的中文理財書籍,"投資顧問怕你發現的真相"是本譯作。

作者Michael Edesess,是美國西北大學理論數學博士,離開校園後,投身金融工作。在之中,發現了整個投資世界都建立在一個謊言上,就是”付出高額費用給金融界人士是值得。”

英文書名,”The Big Investment Lie”,所指的謊言就是這點。而中文書名,所謂怕投資人發現的真相就是,”這些付出的費用,都是在浪費錢。”

說在前面。假如你看過綠角部落格的核心概念文章,你可能會覺得這本書都在說一樣的東西。可是,我還是覺得這本書很好看。因為,他有一些更有趣、更深入的說法。讓人讀後,仍覺得頗有收獲。

書一開頭,就講到Beardstown Ladies的故事。

這些Ladies是一群居住在伊利諾州Beardstown純樸老實的老婦人。1983年她們自發組成了一個投資俱樂部。在1993,俱樂部創始人之一,使用購買來的會計軟體,計算後發現,她們從1984到1993,拿到了23.4%的年化報酬。而同時期的標普500報酬是14.9%。

長期超乎指數的報酬,吸引了美國媒體的注意。她們的故事受到廣泛報導,出版社幫她們出了暢銷書籍The Beardstown Ladies' Common-Sense Investment Guide,她們旅行全美,到處演說,吸引為數龐大的聽眾。

閱讀全文

Labels: 財經類書籍讀後感

綠角的藍眼

今天早上突然發現,綠角財經筆記入圍藍眼觀注。

什麼是藍眼觀注?它是部落格觀察每週進行的活動。入選部落格是近來成長最多的前30名,然後再由部落格觀察的會員投票決定。

部落格觀察是台灣部落格格主幾乎都知道的組織。他們對部落格有各種計量方式。老實說,他們當然可以自己訂一套標準來衡量部落格。但身為部落格主,我不一定要透過他們的眼鏡來衡量自己。我有自己最重視的地方,我不需要別人來幫我訂下”什麼是好格”的標準。

部落格我最在意的是什麼?我最在意寫的文章有多少人看,能否引起共鳴。在這兩方面,綠角財經筆記的運作相當成功(且容我鄙帚自珍一下)。上千的FeedBurner訂閱人數,與每天都有的讀者回應。我從中得到一些快樂與滿足。

或許,我根本可以不管藍眼觀注。

但我發現,這個部落格的讀者群相當固定。很多讀者都是一再到訪的老朋友。我想宣揚的低成本投資觀念,請投資人躲過高費用的利爪,到底有多少人知道?一千人,或許仍是少數。在遍布超商與書局的”理財”雜誌與書籍中,這個部落格的聲音或許只是落入池中的一顆水滴。

或許,我也該尋些既定管道來擴大能見度。

這就是為什麼前些時候,這個部落格增設友情連結。我與一些部落格主交換連結,希望吸引一些不同的讀者。這也就是為什麼,我決定要理藍眼觀注。

所以,

懇請贊同這個部落格的理念,本身也是部落格主的朋友,到投票頁面投綠角一票。綠角感謝您的支持與鼓勵。

Ps.在四月12號投票結束前,本文會置頂。煩請想看新文章的朋友,點下一篇文章。帶來不便,還請見諒。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

綠角財經筆記的影響(The Impact of this Blog)

綠角週年慶---The Pleasure of Reading, Writing and Sharing

無用又無聊的預測—續3(The Prediction that Makes No Sense)

最後,這些專家停不下來的原因,就是,他們總是有理由。面對失敗的預測,他們總有理由為自己開脫。

他們的理由通常有以下幾種類型。

首先是,如果… 就會…。譬如,之前公開預測出口將會成長的專家說”假如央行有把匯率守住,出口就不會衰退。”好像假如央行真的這樣做的話,歷史就會順著他預測的方向進展。問題是,央行就是沒這樣做。這只是個藉口。

再來是,因為發生了突發事件。譬如,專家說,”股市應該像我預測般上漲的,可惜發生了恐怖攻擊。”沒預測對就是不對。專家都在預測之後,才承認人算不如天算,忘掉自己當初說得如何斬釘截鐵。

還有,堅持預測,說只是還沒發生罷了。所以這些預測的人常說長線上看多少點,不敢說幾月到幾點。長線是五年還是二十年啊?

還有人說,我是人,人也會有錯的時候啊。讓我做個簡單的提醒。假如專家的預測連對一半都達不到的話,那銅板還比較高明。你不是有時候對就好了,你要對的比隨機還要多。

為什麼專家藉口那麼多?因為他們即使預測錯,也不會改變他們對自己的信心。為了維持自己的信心,為了Ego,他們尋找理由。

Labels: 投資概念

晨星使用指南---基金搜尋與資料解讀(How to Use Morningstar)

先介紹Morningstar的基金篩選功能。

先來到基金頁面,在左邊的欄位中找到Fund Screener選項,點下去。就會來到如下圖的篩選條件設定頁面。

首先你可以設定基金類型(Fund Type)。譬如Fund Group,看你要搜尋的基金是屬於Domestic(國內,指美國)、International、Taxable Bonds還是Balanced等。接下來的晨星分類(Morningstar Category)則看你要的是大型成長、小型價值、單一產業等,可以進行更細的條件設定。

接下來是Cost and Purchase。首先可以設定你要的初始投資金額,是免佣或是有佣基金,還可以定開銷比要在多少以下。

之後還有許多條件可以設定,包括晨星評級幾顆星、過去一、三、五、十年的報酬率等。設定好,點下最後的”Show Results”,就可以看到搜尋結果了。

這是基本的基金篩選工具,有個功能更強大的Premium Fund Screener。不過這就要Premium Membership才能使用。

接下來以實例說明,晨星如何列出一支基金的資料。例子是Vanguard歐洲股市指數型基金(VEURX)。

讀者們可以連到該基金的頁面,對照此文。

首先看到的頁面,叫做Snapshot,就是一個概要陳述的頁面。如下圖。

先看到Performance的部分(如下圖)。一般都會列出三條線,分別代表該基金、對應指數、與同類基金平均。基金表現是否贏過指數、是在平均之上或落後,一目了然。

在Performance圖的右側,則有Key Stats欄位(如下圖)。

Key Stats指出該基金重要的基本資料,如分類(Morningstar Category)、評級(Morningstar Rating)、最近的基金淨值(NAV)、基金資產(Total Assets)、開銷比(Expense Ratio)、佣金型態(Front and Deferred Load)、最低初始投資金額(Min Investment)和基金經理人等。

這些資料中,旁邊有個紅色i小字的,都可以點下去,會出現另一個小視窗,提供更多的資料。

譬如Expense Ratio點下去,會出現下面這個畫面。

它很明白的指出,美國的歐洲股票型基金,其開銷比假如分成四段的話,最便宜的是0.09到1.19%,最貴的是2.12到3.5%。這支基金屬於低開銷比類別。(台灣的基金落在那一段?)下方則列出一些同屬低開銷比的歐洲股票基金。最下面還有Related Rating,有兩篇文章供你選讀,假如你不知道開銷比的意義和對基金表現的影響的話。

一樣,點下Total Assets旁的小i字樣,你就可以知道這支基金的資產,在同類基金中的排行。

要知道多一些,除了點小i之外,也可以點左邊欄位的Data Interpreter。如下圖紅圈。

出現的頁面會在原先的資料下方,多出簡短的文字說明。

譬如對Expense ratio的說明:This fund has a very low expense ratio for an index offering in the international-stock universe, which is ideal.就是開銷很低,還蠻理想的。

譬如對Manager的說明: This fund has had stable management.基金經理人自1992即開始負責該基金,經理任期長而穩定。

重點是,原先你看到Snapshot中的資料,可能沒什麼感覺。你可以看晨星在Data Interpreter如何評估這些資料,吸收這些專業看法。日後你看到一支基金,只有赤裸的資料,沒有人幫你分析時(譬如台灣的基金),你就可以自行試著這樣去看。你就會有概念,這支基金大概是什麼樣子。(然後,通常你就不會想買台灣的基金了。)

講到這,又要抱怨一下。台灣股市的國際分類,是屬於Emerging Market,新興市場。這些國際基金公司,也把台灣投資人當Emerging Investors。拿一些貴的要命的有佣基金來賣,以為台灣投資人的民智未開嗎?都不知道已開發國家的投資人有免佣基金可買嗎?不論是低成本的免佣主動基金或是免佣指數型基金,高品質績效好的,選擇很多。但在台灣,你看得到這類基金嗎?台灣的金融業者,包括銀行、券商與保險公司,因為銷售這些基金可以分一杯羹,也就”順其自然”,大力推銷這些昂貴的劣等基金,不試圖替國內投資界開創新的局面,引進高品質低成本的基金。可悲啊!

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

晨星使用指南---註冊與基本資料查詢

晨星使用指南---基金搜尋與資料解讀續(How to Use Morningstar)

晨星文章閱讀指南(Introduction to Morningstar Articles)

Labels: 參考

無用又無聊的預測—續2(The Prediction that Makes No Sense)

這些專家(和偽專家)宣稱自己可以知道市場走勢,除了可以為自己帶來金錢收入之外,另一個好處就是”名”。

眾人的擁戴、大師的光采,是很有吸引力的事。對許多金融從業人員來說,能事先預測市場走向的人,才是專家、才有專長。於是他們致力於此。整天都在猜市場走向。

事實是,只要你運氣好,就可以猜對。財經媒體的工作,就在於挑出這些運氣好的人,就在於回頭看。整天報導這次某某,又事前成功預測了指數會跌到那裡、這次那個老師,又說對了某某股,會漲70%。那失敗的人呢?他們被自動除名了。

這些金融從業人員,加上財經媒體,成天預測,整天報導那些人預測對了,都是無意義的舉動。他們的目的,在於誘騙沒有深入思考的投資人,將他們的腦袋中灌滿,只要你跟對人,就可以賺大錢的信念。然後,這個被跟的人,就可以名利雙收。從那裡收?當然是從投資人身上,不是從市場。假如他直接就能從市場中撈到大筆鈔票,他就專心撈就好了,那麼費力跟投資人分享要做什麼?

因為這些猜對的人靠的是運氣,不是實力。所以最終受害的,將是投資人。你,投資人,假如選擇去相信這些騙局、這些大言不慚的話語,最終,他們的預言落空,害你虧蝕大把金錢的時候,你要為自己的這個行為負責。他們不會為你彌補損失。投資人將面對他們各式各樣的理由。而他們的顧問費、訂閱費,是真正可以稱作”落袋為安”的收入。因為那是他們的本業收入。

Labels: 投資概念

晨星使用指南---註冊與基本資料查詢

對於使用海外券商的朋友,不論你買的是美股還是美國註冊基金,都會有一個相同的需求,那就是投資標地的相關訊息。在這方面,晨星是個不容忽視的資訊提供者。其可靠而有深度的資料,讓投資人可以更完全的瞭解其投資的內容。本系列文章,將從一個基金投資者的角度出發,解釋晨星提供的服務。

首先,非常建議先進行晨星免費會員註冊。兩個目的。第一個,免得你在晨星網頁東逛西看,看得正起勁時,突然跳出一個畫面,要你先登入會員。第二,加入免費會員後,晨星會定期寄電子報給你。假如你不排斥讀英文投資資料,你會發現這些免錢的文章,比國內一些要花錢才能看到的書和雜誌,要有深度都多了。

你可以點這個連結,開始註冊程序。或是到晨星主頁面,點選Log In按紐。

註冊的第一個畫面如下,請如實填入。包括郵遞區號(ZIP Code),就把台灣的郵遞區號填入即可。電郵地址,就是以後會收到晨星電子報的信箱。登入晨星時,也是輸入這個電郵地址。紅圈的地方就看你是否要收取晨星的e-newsletter,來決定是否打勾。

繼續往下有兩個步驟,都很容易理解。依序完成,你就有晨星的免費會員帳號了。

以下解釋如何在晨星找到某支基金的資料。有三種方法。

首先來到主頁面。找到Fund那個按鈕,如下圖紅圈位置。點下去,即來到基金頁面。

假如你要找的基金,隸屬於很大的基金公司。那麼你可以把基金頁面直接下拉,找到Fund Family and Research Data這欄(如下圖紅方框),其中直接列出某些大型基金公司的名字,像Fidelity、Vanguard、Janus、Putnam等。假如剛好有你要找的基金公司,點下去就會到該基金公司的晨星頁面。

譬如Vanguard一點下去,就會出現像下面的一張基金列表。找到你尋找的基金名稱,點下去,就會到該支基金的晨星頁面。

這個表一次只列出20支基金,有時候要翻好幾頁才找到。還可以再快一點。

一樣在剛才提到的Fund Family and Research Data欄位。不過這次直接從右側的下拉式選單中(如上上圖的右側紅圈),找到你要的基金公司,點下去。這時出現的基金公司頁面下方,就有更完整的基金列表。假如該公司的基金太多,點下view all,就可以在新的頁面看到全部的基金列表,找起來就更快了。

還可以更快。直接在主頁面的Quote內(如下圖左上紅圈),打入基金代號。譬如Vanguard European Stock Index Fund代號是VEURX,就鍵入VEURX,再按下右側的小箭頭,即直接到該基金的頁面。

知道標地簡稱的話,使用Quote功能是最快的捷徑。譬如Vanguard Emerging Markets ETF,代號是VWO,鍵入,也是直接帶到ETF頁面。譬如Citigroup,代號C,鍵入,就直接到股票畫面。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

如何取得美國晨星免費基本會員資格(Registration for Morningstar Basic Membership)

晨星使用指南---基金搜尋與資料解讀(How to Use Morningstar)

晨星使用指南---基金搜尋與資料解讀續(How to Use Morningstar)

晨星文章閱讀指南(Introduction to Morningstar Articles)

我看晨星

晨星和你想的不一樣

晨星的一貫觀念(Morningstar’s Investing Concepts)

晨星為文直指高費用的危害(High Costs are associated with Underperformance and High Attrition Rate)

Labels: 參考

海外券商的主動型基金應用—以Firstrade為例

綠角是指數化投資信徒,在許多海外券商相關文章中,著重於指數型基金和ETF。其實海外券商,也可以買到許多優質的主動型基金。在眾多海外券商中,Firstrade是買基金最方便的管道。不僅基金種類繁多,收費也相當低廉。這篇,將以晨星的基金報告結合Firstrade所提供的基金列表,舉出一些如何透過海外券商購置優質主動型基金的實例。

舉個例子。譬如這篇晨星報告,是2007年晨星基金經理人獎得主的宣告文(2007 Fund Managers of the Year)。共有三個獎項,分別是國內股市基金(指美國),國際股市基金和固定收益基金。

2007年固定收益基金經理人獎得主是Bill Gross。我想,債券天王的名字對很多人來說不是生字。他本人已經得過1998和2000年的晨星固定收益基金獎。連帶得獎的是他所掌管的兩支債券基金,分別是PIMCO Total Return和Harbor Bond。這次得獎的主要原因,在於當市場仍低估次貸的影響力時,Bill Gross旗下基金已經做出反應。所以在這次風暴中,表現特別突出。

在Firstrade的基金列表中,買得到這兩支基金嗎?我們可以到這個頁面。這裡列出了所有Firstrade有販售的共同基金公司名單。我們點選”P”,然後就可以找到”PIMCO/Allianz”這項,如下圖,點下去。

Bingo!如下圖所示,在基金列表的最後,我們找到了PIMCO Total return這支基金,共有A、B、C、D四種股別可供選擇。收費結構有前收、後收與免交易手續費基金三種。

根據晨星的資料,PIMCO Total Return這支得獎的債券基金,開銷比是0.75%(D股)。比起國內這些債券基金,收0.75%的經理費,再加上某某%的其它費用,形成總開銷比一點多趴的開銷比(實例可見經理費不等於總開銷一文),實在比較便宜。

當用更便宜的價格,可以買到更好的選擇時,為什麼還要走回頭路?這就是為什麼我對於有些投資朋友詢問,在海外券商能否買到台灣的這些海外基金,感到困惑。有更好的選擇時,為什麼不用呢?

同樣的方法,我們可以找到Harbor基金公司的Harbor Bond基金(如下圖)。

這支則是免佣基金,開銷比更只有0.56%。也就是說,假如透過海外券商買這支基金的話,不用像台灣一樣收總金額百分之1.5%在再打折後的佣金,不管你是買一萬美金,或是十萬美金的基金,一樣都收9.95美金的手續費。海外券商也不收信託保管費。基金本身則是持續性開銷低廉,由響譽國際的債券專家操盤。又是個可用更便宜的價格,買到更好的服務的例子。

其實這些成績優異的基金,常有一個共通點,就是便宜。更低的成本,是獲取高報酬的關鍵。我們繼續看2007基金經理人獎的例子。

接下來看到國際基金經理人獎,得主是Hakan Castegren與他掌管的Harbor International基金。晨星文章指出,該獎不只獎勵經理人,榮耀也歸屬該基金的分析師團隊。他們的經驗,對投資人資本的重視,與貫徹執行自身投資哲學的紀律,都是值得稱道的。而該基金,也是晨星一再推荐的。

該基金自2001年來的表現(Total Return)如下表(取材自晨星網站):

它在2001和2002兩年的熊市中,損害控制得宜。這個表現,讓許多基金投資人留在基金裡,沒有被市場的修正嚇到賣出贖回。讓投資人留下來,為他們帶來日後牛市時的高報酬。這種平穩的表現,可縮小基金的 Investor Return和Total return間的差距,讓投資人不易掉入買高賣低的輪迴,為投資人帶來實際的收獲。這是一個很大的優點。(ps. 我覺得,所有基金的過去報酬報告,應皆使用Investor Return,而不是Total Return。因為Investor return才是該基金的投資人,真實經歷,確實拿到的報酬。一般用來報告的Total Return,太常高估基金的報酬了。晨星所有可以計算Investor return的基金,都有該項數字,台灣這些海外基金,則是看不到這個數字。)

一樣的方法,可以找到Firstrade的基金列表中有該基金。

Harbor International是免佣基金,開銷比是0.81%。一樣是便宜的優質選擇。收你1.5%經理費,買進還要佣金的台灣境外基金,較高的收費,有帶來較高的報酬嗎?

2007晨星國內基金獎得主則是Will Danoff和他掌管的Fidelity Contrafund和Fidelity Advisors New Insight。

在Firstrade的基金列表

我們可以找到Fidelity Contrafund。這支是免佣基金,年度開銷比是0.89%。

一樣可以找到Fidelity Advisors New Insight。如下圖:

這支貴一點。是有佣基金,年度開銷比是1.08%。

它們為什麼得獎,有興趣的讀者可以直接看看晨星的報告。

透過海外券商,這些在晨星報告中的優良主動型基金,不再是遠不可及的目標。主動型基金投資人所應注意的事項,低成本、一貫的投資策略、經理人特性、基金公司風格等,晨星在報告中一一為你剖析,而海外券商則提供實際購買的管道。但有一點必需要克服的,那就是英文。這些報告還有基金基本資料,都是英文寫成的。投資人至少要能掌握基本要點,才會瞭解這支基金。假如英文不是問題,那麼你的選擇,將不再只是台灣這幾百支境外基金中的好手,而是美國上萬支基金中的精英。

後記1:

想練習閱讀晨星的優良基金報告,可點選下方幾篇文章試試看。對於沒看過英文基金報告的讀者,我想說的是,最可能的狀況是,比你想得簡單。試試看吧。你會找到更寬闊的視野。

Best Core Foreign Funds Dedicated to Developed Markets

Four Global Funds That Can Ease Your Mind

Topnotch Funds That Defy the Odds

What’s the Best Way to Invest in Europe?

後記2:

想弄清處海外券商的基金收費分類,有佣、免佣與免手續費基金的收費詳情,可見為什麼要開海外券商交易戶文中的說明。

後記3:

有的美國基金公司可能會拒絕發售基金與外國人士。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

如何挑選主動型基金

我的選擇,我的背叛

主動型基金公司的典型---Dodge&Cox

晨星與基金公司的合作廣告(Free Morningstar Analysts Reports)

Labels: 海外券商投資

投資,不該是生活的重心(What You Should Focus On)

(本部落格文章,未經作者同意,禁止轉載)

投資是迷人的事。

最吸引人的一點,是賺錢的可能。很多人戮力研究投資,為的就是賺錢。工作不夠好、薪水不夠多,沒關係,只要努力研究投資,市場將給你豐碩的回報。最努力的人將得到最大的回報,不就是這樣嗎。這是他們的信條。

所以我們看到許許多多,在工作時,電腦上開了一個股市視窗的人,在子夜寂靜時,挑燈大戰美國股市的人,在放假時,埋首於理財書籍中的人。一個個,努力投資的人。

但在做這些努力之前,這些投資朋友是否做過一個簡單的運算呢?

假設,投資人甲,每個月所得扣除花費後,可以自行投資的錢是3000塊。投資人乙,能投資的錢則是三萬塊。

Labels: 投資概念

富邦台灣摩根基金(0057) vs. iShares MSCI Taiwan Index Fund(EWT)

富邦台灣摩根與iShares MSCI Taiwan Index Fund這兩支都是追蹤MSCI台灣指數(MSCI Taiwan Index)的ETF。前者是富邦投信所發行,後者是Barclays的iShares系列產品之一。富邦的追蹤方法採用完全複製,iShares則是採樣。

MSCI Taiwan指數為一市值加權指數。大型股佔約80%,中型股20%。成份股涵蓋台股80%到90%的市值。所以買進追蹤MSCI Taiwan Index的ETF等於同時包涵台股大型與中型股。在投資的作用上,假如不想分別買進寶來台灣50與寶來台灣中型100來囊括大型與中型股,追蹤MSCI Taiwan Index的ETF提供一次購足的選擇。

MSCI Taiwan Index的三大產業類別分別是科技(Information Technology)、金融(Financials)與原物料(Materials)。

其它基本資料比較如下:

在資產總值方面可以看到,成立較久的EWT其資產幾乎是富邦台灣摩根100倍。在費用方面、富邦台灣摩根的經理費加保管費是0.335%,而EWT的總開銷比是0.68%。看起來似乎EWT較高。但運作一支ETF的開銷也不是只有經理費和保管費,或許等一年之後,看富邦台灣摩根的實際運作花費佔資產百分比,再來比較會比較合適。

在購入成本方面。以海外券商買進EWT這支ETF,券商收手續費,以Firstrade為例是每筆交易收6.95美金。在台灣券商買富邦台灣摩根這支ETF,券商收0.1425%打折後的佣金。簡單計算一下,假如台灣的券商要到五折,也就是收0.07125%的佣金的話,在海外券商買入總值超過9754美金的EWT的手續費,就會低於透過國內券商買等值富邦台灣摩根所需的佣金。

海外券商賣ETF,以Firstrade為例,一樣收手續費6.95美金。台灣券商收0.1425%打折後的佣金,加上台灣政府收0.1%的證券交易稅。

在海外券商買EWT,其配息會被預課30%的稅(可申報取回)。國內ETF配息,則納入個人所得課稅。

總結來說,在海外券商買EWT或在國內買富邦台灣摩根,何者比較划算,取決與投資金額與個人所得稅級距。(假如富邦ETF沒出現很大的開銷比與追蹤誤差的話。)

富邦台灣摩根是2008年二月14日發行,EWT則是2000年六月20日發行。EWT有比較長的表現記錄可看。(取材自iShares公開說明書)

我們可以看到,這是EWT從2001到2006每年的報酬,但要注意的是,這是美金的報酬率。EWT是不採貨幣避險的,所以假如美金對台幣貶值,EWT的美金報酬會增加,美金對台幣升值,則EWT的美金報酬會減少。但是,假如你把它換回台幣來看,那EWT和富邦台灣摩根ETF的報酬率應是接近的。這也是思考基金的計價幣別的一個好例子。計價幣別只是表象。你持有未做貨幣避險,美金計價的EWT,其實100%完全是台幣資產。這個觀念,可以參考基金的計價幣別這篇文章。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

寶來台灣50基金概述(Polaris Taiwan Top 50 Tracker Fund、TTT、0050)

富邦台灣摩根ETF分析介紹(0057,2016年版)

寶來摩臺ETF概述(Polaris MSCI Taiwan ETF、006203)

寶來台灣中型100基金概述(Polaris Taiwan Mid-Cap 100 Tracker Fund,0051)

寶來台灣高股息基金(Polaris Taiwan Dividend + ETF,0056)

不要再使用錯誤的指數來比較績效(It’s Wrong to Benchmark with Price Index)

ETF

Labels: ETF討論分析-台灣