黑心房仲的告白讀後感續2---實用的看屋指南

包括房屋的座向怎麼看、客廳的大門與電視的關係、從陽台進出的客廳、廚房空間、臥室床頭牆面的隔壁、何謂一箭穿心的格局等。都是重點。

其中令人印象最深的有兩點。

看房子的格局圖不能只看到這張平面圖,要想到這間房子會與周遭環境發生怎樣的關係。座向朝北與朝南,結果就是不一樣。廁所開的窗戶朝那邊,那邊的風或日曬會灌進來,對房間的影響大不相同。同一張平面,轉90度,再轉90度,都會帶來不同的居住經驗。

另外就是陽台和雨遮。這些都是要算坪數的,但問題是有多少實用性。特別是雨遮,寬度50公分就夠了,做到寬1公尺或是1.5公尺,都是過多。作者更直指,有的建商還做出繞著整棟房屋外側的雨遮,擺明就是要靠這些東西拉高房價,賺大錢。這種物件就別買了,整體品質堪虞。

為什麼有一整圈雨遮,這個房屋的品質就會有問題呢?答案就在於建造者的心態。

沒有用的東西建那麼多,為的只是要從購屋者身上撈錢。相同的心態應用在房屋建造,這樣的建商也很可能在該用的東西上省錢,以貫徹從購屋者身上撈錢的”初衷”。

在基金業也是相同的情形。我曾寫過基金費用的長期變化---The Use and Abuse of Mutual Fund Expenses讀後感。在這篇文章中,讀者將可以看到,有佣基金的持續性內扣總開銷,明顯高於免佣基金。

也就是說,假如業者想要賺你的錢,它會全面提高價格。不僅賣你基金要收佣金(台灣稱手續費),連持有基金時所付出的持續性費用也會比較高。

同樣的,假如建商建出一整圈雨遮想要賺你的錢,它的步數絕不會只有這樣而已。

不論是基金業者與建商,你說他們黑心,但他們的邏輯相當一致,貫徹執行,就是要多賺錢。相較之下,我們投資人,想著要投資賺錢,卻又有人說付出高額的投資成本沒關係,這種邏輯不一致,遇到堅強的銷售端,絕對討不了任何好處。

書的最後,討論房屋裝潢。包括估價與計畫都給了一些基本指南。書後半部的附圖都是彩色的,有過出版經驗的朋友就知道,這是印刷成本的負擔。不過書的價格仍是相當平易近人,足見出版社的用心。

這本書還有個有意思的地方,書中夾了一張這樣的傳單:

出版社要找人寫”黑心理專的告白”。光是看到標題就有點讓人期待了。有人願意出來寫嗎?

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

黑心房仲的告白讀後感---步步留意的議價過程

黑心房仲的告白讀後感續1---為什麼要有房仲

張金鶚的房產七堂課讀後感續2-----買房子要看什麼

閱讀全文

Labels: 房地產

黑心房仲的告白讀後感續1---為什麼要有房仲

為什麼房地產市場要弄出一個房仲,訂下一個買二賣四(買方付2%,賣方付4%)的規矩。然後房仲還可能會使用各種開價議價技巧,讓買家買貴,賣家賣賤,然後從中獲取利益呢?

股市與房市最大的差別之一就在於標的的一致性。一張鴻海股票與另一張鴻海股票,是完全相同的東西。這樣的一致性使得交易這類標的時,投資人只要考慮要不要買鴻海,不需要考慮要買那一張鴻海。

但房屋不一樣。就算是同一家建設公司出品的同一個建案,頂樓與一樓就是不一樣。面東與面西,就是不一樣。房屋市場幾乎可以說是,沒有兩個相同的物件。每一個房屋都是獨特的案子。

股票市場的標的一致,所有投資人的錢就在這上千支股票裡迴轉,創造出每天幾百或甚至上千億的成交量,讓券商就算只收取0.1425%然後還要打折的費用,也能生存。

但房地產市場上萬個物件,每個物件成交曠日費時,更不可能天天成交。每年成交一次,或許就算得上成交頻繁的物件。這是一個本質上,流動性較差的市場。

假如房地產市場就像早些時候,還沒有那麼多房仲業者的時代,房屋多是自售,買家也自己跟屋主洽詢。這樣的確可以免去中介者。但買方就會比較辛苦,要在想買進的目標社區,自行探尋潛在的賣方。

房仲業者可以同時列出附近區域的物件,讓買家輕易的看到許多選擇。但這個方便性的代價,就是中介者引進的費用與書中所談到的各種出價與帶看招式。

這些併發症的嚴重程度,讓一些買家與賣家不禁開始思念起過去買賣雙方直接洽詢成交的年代。

對於房仲業者來說,當他所服務的客群有了這種想法,當市場上出現一本以講解各種房仲招式為主題的書且獲得廣大讀者支持時,或許他們該想一下,自己到底為社會帶來了怎樣的服務。

後記:

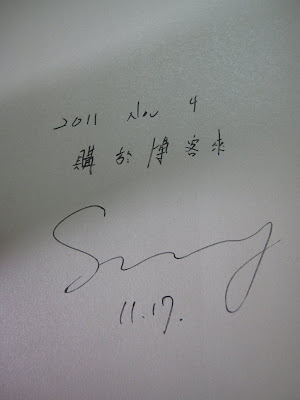

Sway總共寫了黑心系列的三本書,包括黑心建商的告白,黑心投資客炒房告白 還有黑心房仲的告白。我是從第一本,黑心建商的告白開始,就每一本都有買,也每一本都有看。這些書也形成一個特例,就是我看過之後覺得很有感觸卻沒有寫讀後心得的書。

主要的理由是我覺得,綠角部落格已經開了太多”戰線”了。評論基金、甚至還有保險。每一條”戰線”,其實都是個壓力源。房地產部份既然已經有Sway大哥在寫了,我想就不差綠角再去湊熱鬧了。

後來有次演講的機會,有幸與Sway同台。他倒是很爽快的說,就寫啊。想來也對。人生在世,怕東怕西的,真是難過。有這些問題存在,是造成這些狀況的人要負責,不是指出問題所在的人是討厭鬼。所以綠角決定,就以黑心系列的讀後心得,做為2011的結尾吧。

有幸要到作者親筆簽名,當然是要Show一下啦~~

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

黑心房仲的告白讀後感---步步留意的議價過程

黑心房仲的告白讀後感續2---實用的看屋指南

閱讀全文

Labels: 房地產

黑心房仲的告白讀後感---步步留意的議價過程

買屋、賣屋,都不是件簡單的事。除了房子本身的問題之外,最大的癥結,就在於買賣家往往都還要與中介者,也就是房仲業者周旋。

書中提到許多與房仲往來的關鍵技巧與心態,與投資的要訣頗有相似之處。

第一個重點就是知道自己要什麼。

Sway把這叫做海鮮店理論。就像你到了海鮮店,假如你不知道自己要什麼,那麼就等老闆娘出清貨色給你了。假如你知道自己要什麼,就指著水族箱說,我要這,我要那,乾脆明白,你會買到自己要的東西。

同樣的,假如買屋前你沒有想好到底自己要的是什麼東西。那麼就等著房仲業者一一介紹吧。好心的,或許真會替你找到好屋。但假如不是那麼好心的,你不一定會買到你要的東西,但一定會買到房仲想賣你的東西。

這也是書中提到房仲帶看屋時的”配餐法”運作原理。面對不知道自己要什麼的客戶,就讓他好的看,爛的也看。真正要推銷的目標,就是落在中間的物件。人一旦有所比較之後,就會以為自己做出聰明的選擇。這我在“誰說人是理性的”讀後感---不理性的比較文中,也有討論過這種心態。

投資也是一樣。假如投資目標只有一個”要賺錢”,那麼這位投資人恐怕就要等著理專還有投顧老師,向他推銷各式可能會賺錢的基金與選股方法。投資人未必會賺,但推銷這些投資工具與選股方法的人,一定會賺到錢。

知道自己要什麼,向來是選購東西的第一步。

再來是,沒必要趕。

許多基金在推銷時,常以額度爆滿或是即將停售為賣點。問題是,這根本不是賣點。有什麼好趕的呢?這支基金買不到,難道沒有其它更好的替代選項嗎?(其實,要找到台灣這些高費用低表現基金的替代品,還真是簡單。)

房屋也是。業者常會試圖營造一個急迫感,譬如:最後保留席、有其他買家在競價,不買就沒有了。問題是,這有什麼好趕的。買不到,就選其他物件就好了。

趕時間,很難做成好決定,更會受制於人。

作者提到一點,每當看屋時覺得疲憊,思緒不集中時,就回家休息了。不要再跟房仲耗。疲勞時,很容易被別人牽著鼻子走。在議價的戰場上,選擇對自己有利的態勢,是一個簡單但卻常被忽略的要點。

注意細節。這在買任何重要物件時都要留意。

譬如作者提到,房仲會選擇帶看的時間、會用一些小技巧掩飾屋內的不良狀況。這些動作,全都是為了”美化”這個要賣的東西。

投資界也是相同的狀況。所有要賣的產品,都是美侖美奐。這些號稱”替客戶著想”的業者,不約而同的,都自動忽略或隱藏對客戶有害的條例與狀況。”替客戶著想”、”替您服務”這些話,恐怕都只是廣告用語,而非行事準則。

投資人要具備的是,看穿表面的美好,直見實際狀況的能力。這本黑心房仲的告白就講了許許多多,看屋者要留意的地方。

作者還在書中提到合約書與屋況說明書中應留意事項。現代成年人有個常見問題就是,買東西不看說明書。而且通常是金額愈大的愈不看。買幾萬塊的電視,可能會看一下說明書。但買幾十萬的基金就不看公開說明書,買幾百萬(或上千萬)的房子也不細閱相關文件。

但基金的公開說明書,買賣房子的屋況說明書與合約書中,都有著非常重要的資訊。

不做功課的買方,向來是最好宰的客戶。不必費力,花錢就可以享受專人幫你打點好一切的服務?Well,這不是房地產界的規則。

待續…

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

黑心房仲的告白讀後感續1---為什麼要有房仲

黑心房仲的告白讀後感續2---實用的看屋指南

“突圍黑心房市”讀後感—自住出發的購屋考量

《買房勝經》讀後感---實用的買房百科

房仲業不告訴你的50件事讀後感

競價談判學(Negotiauctions)讀後感---拍賣與談判

Long-Term Perspectives on the Current Boom in Home Prices讀後感

張金鶚的房產七堂課讀後感-----買房子是消費還是投資

為什麼房地產不是好投資(Why Real Estate is NOT Good Investment)

什麼是實價登錄?

什麼是契稅?

閱讀全文

Labels: 房地產

“The Only Guide to Alternative Investments You’ll Ever Need”讀後感續2---醜惡的投資工具

The Ugly的部份,第一個提到的是Equity-linked annuities(簡寫為EIA)。就是承諾可以帶來某部分的指數上漲(譬如70%),但沒有下跌風險的一種變額年金。

除了沒有下跌風險之外,它還承諾可以有最低報酬。譬如每年3%。

這看起來不是太好了嗎?參與部分的上漲,又可躲過下跌,還有最低報酬保證。

也難怪這東西賣得很好。但書中,作者一一破解它隱藏的缺陷。

譬如它所說的指數報酬,是不計股利,單純Price index的報酬。當使用指數型基金或ETF的投資人,可以拿到指數的Total return時,這種EIA直接忽略掉股息收益。

閱讀全文

Labels: 財經類書籍讀後感

“The Only Guide to Alternative Investments You’ll Ever Need”讀後感續1---避險基金的幻夢

在The Bad和The Ugly的部分,作者對一些不良投資工具的批評,真是讓人看了拍手稱快。

The Bad的第一個,就是避險基金。

作者不空談某一支避險基金拿到多高多漂亮的報酬。通常這些工作是財經媒體與促銷避險基金的業者在做。這也難怪,因為前者需要吸引觀眾,突出、異常的材料正合需求。後者要推銷,當然只挑好的講。

作者引用有整體觀的研究報告。這些文獻統整了某個年限,許許多多避險基金整體的報酬。這才是參與避險基金的投資人,真正會遇到的狀況。結果是,相當不樂觀。

避險基金拿到比單純的市場指數還要差的報酬。譬如根據”The A, B,Cs of Hedge Funds”這篇文章的統計。從1995年一月到2006年三月,避險基金拿到8.98%的報酬,落後同期標普指數2.6%。

許多投資人以為避險基金界臥虎藏龍,真正金融界的高手都在裡面。其實是臥豬藏鼠,許多金融界的敗類都在裡面。

這些避險基金業者,以高額的收費,搜括投資人的資產。年經理費就要2%,獲利還要分20%給經理人,虧損則全部由投資人承擔。這種白紙黑字的不平等條約,為什麼還有投資人要信,要投資避險基金?

閱讀全文

Labels: 財經類書籍讀後感

“The Only Guide to Alternative Investments You’ll Ever Need”讀後感---資產配置的角度

The Only Guide to Alternative Investments You’ll Ever Need是由Larry Swedroe與Jared Kizer合著。我看過前者寫的The Quest for Alpha 與The Only Guide to a Winning Investment Strategy You’ll Ever Need。

這是我第一次閱讀整本以”另類投資”為主題的投資書籍。本書編排共分成四大部分,分別是The Good, The Flawed, The Bad, The Ugly。四大部份以下各章,就是屬於這個類別的”另類投資”。

這個分類法很妙。讀者甚至不用詳看書的內容,就會知道作者對這些投資工具或資產類別的評價。

閱讀全文

Labels: 財經類書籍讀後感

槍炮、病菌與鋼鐵讀後感續---大陸軸線

除了原生動植物種類的差異之外,作者提出另一個促成各大洲發展差異的原因,也是相當有信服力的說法,那就是大陸軸線。

歐亞大陸的軸線是東西向的,非洲與美洲則是南北向的。在東西軸線上,已經馴化的動植物較易傳播,因為緯度相同。南北向就會有很大的問題,熱帶植物到了溫帶活不下去,溫帶動物在熱帶水土不服。

南北美之間除了緯度差異,還有狹窄的中美地峽、熱帶雨林橫隔其中。南北非之間,則有撒哈拉沙漠。這對作物還有文明的傳播形成很大的障礙。

像南美當地文明,雖也獨力發明了輪子,也馴化了可做駝獸的駱馬。但輪子就是沒有傳到馴化駱馬的文明。兩者湊不起來,就沒有可以大幅提升運載量的馬車。

歐亞大陸得天獨厚,除了有較多可供馴化的動植物之外,更有易於傳播的地理形態。使得歐亞大陸上的人類族群較早進入農耕-畜牧階段,比起其它大陸,也有更高比例的人們生活在農耕-畜牧社會。

這種社會會帶來其它優勢。人必需要定居才會有發明。不是採集-狩獵族群就一定會四處游走,但顯然是農耕社會較偏向定居形態。游走的族群帶不走東西。他們不能說,且慢,讓我把印刷機拆了一起帶走,他們不會發展大型固定機具。但定居的族群可以。

人口增加後,也會形成有制度有組織的統治形態,有更傑出的動員能力。對於人類的社會組織,作者也有深入的討論。

從隊伍、部落到國家。我們現代人習以為常,認為全球所有土地都是在國家的管轄之下。但在更古老的時代,地球上大片土地,根本不隸屬於任何國家。上面活動的人類,頂多是隊伍或部落的形式。國家這種複雜的組織形態,也是人口增加的產物。

另外還有文字的發明。文字明確的記載,讓人知道那裡有利可圖(馬可波羅的遊記激發了多少前往東方的動力)、前往遙遠地方的地圖、已知技術的詳細描寫、命令的準確傳達。

發明文字不是件容易的事。作者探尋語言學證據,指出幾個語言發明中心。以及其它文明向其採借的狀況。

除了文字之外,書中也大量討論語言,並用它做為族群擴張的考證。

最有趣的例子之一,就是南島語群的擴張。這個族群是以台灣為起點,向南擴張。一路經菲律賓、印尼諸島、新幾內亞。再來向東,到達社會群島與復活島。最神奇的是,向西到達非洲外海的馬達加斯加島。

想想看,馬達加斯加島,這個離非洲很近的大島,上面的族群居然是遠從亞洲啟程的南島語族,而不是非洲族裔。

當初歐洲人發現這點時,這個事實令人驚訝的程度,可以虛擬為就像發現加勒比海諸島上的原住民,不是美洲印地安人,而是金髮碧眼的北歐族群一樣。這真是相當奇妙的事。當初這些南島語群,是如何跨越印度洋的?

再來就是非洲。我們看到非洲,總想到它被歐洲殖民的歷史。但早在歐洲人來到之前,非洲就有自己的族群擴張、驅趕與消散的故事。動力主軸,仍是某族群因為當地優越的條件,發展出優勢社群,然後進行擴張。非洲不是只有黑人而已。書中對非洲族群的描寫,真是讓人眼界大開。

這本書大量引用的基因、考古、動植物學、語言學等資訊,相互引證,除了讓讀者看起來相當過癮之外,也令人不禁佩服作者的學養。這是真的博學多聞之士所寫的書。

地球上現代某些族群的優勢,很大一部分是因為他們的天然條件好所造成的。

假如在公元前2000年有個外星人造訪地球,在看過地球一圈後,看到當時最文明的肥沃月灣,或許他會猜想,在公元2000年宰制地球的,會是這些地區的國家。但在20世紀,強大的是歐美國家。

在今天,我們認為強大的歐美國家。未來仍將繼續強大嗎?

這本書提供了宏觀的視野,讓我們知道,世界權力分布為什麼會是今天的樣子。讓人們用更寬大的心胸,看待各族群間的不平等。

真是本好書。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

槍炮、病菌與鋼鐵讀後感---洲際發展差異的成因

閱讀全文

Labels: 非財經類書籍讀後感

槍炮、病菌與鋼鐵讀後感---洲際發展差異的成因

會買"槍炮、病菌與鋼鐵"這本書,是因為之前就有所聽聞這是一本有名的書。開始閱讀之後,我發現內容精彩。一開始看就有欲罷不能的感覺,讓人一頁接一頁的看。果然是名不虛傳。

這本書要回答一個基本問題,為什麼是歐洲人征服美洲大陸,不是美洲原住民,譬如印地安人或印加帝國征服歐洲?洲際發展的差異,到底是什麼原因造成的。

對於這個問題,有些方便的解釋。第一個就是種族優越說。因為某人種比較聰明、比較勤勞,所以發展出高度文明。對於這樣的解釋,作者說,就他自身的經驗,他看到的新幾內亞土著還比歐洲人聰明呢。這都是任何人都可以自己說的看法,沒有實際根據支持。

另一個說法,特別為高緯度民族所喜,就是在寒冷地區,一定要努力才有生存的機會。在作物難以生長,冬季寒冷無比的環境中,人類才會被迫去發展各種技術,與自然抗爭。熱帶居民,物產豐饒,根本不需要太多的努力。這種說法也是無稽之談。作者書中證明,許多高緯度國家的文明與技術,都是從臨近的發明中心採借來的。

在西班牙隊伍登陸美洲的時候,歐洲人與當時美洲住民相較有許多的優勢。包括更好的武器(鋼刀與火槍),更好的交通工具(馬與遠洋船隻)、更強的病菌。這些優勢到底是如何形成的?

作者以跨越幾萬年的大史觀來解釋這個問題。

閱讀全文

Labels: 非財經類書籍讀後感

美國券商Fistrade更改開戶與國際匯款補助優惠條件

Firstrade自2011年12月20號開始,變更部份新開戶優惠條件。

原先新開戶的250次免費交易(指ETF與股票,不包括基金),使用期限為30天。在12/20之後開戶的投資人,這250次的免費使用期限延長為90天。這是一個對投資朋友更有利的改變。

被推薦開戶的投資朋友,原先匯入要求的金額是2000美金以上,即可符合推薦合格要求(並且要完成一次股票或ETF交易)。在12/20之後開戶的投資朋友,匯入金額要達到5000美金以上,才符合推薦合格要求。

因應這個改變,綠角舉辦的你開戶,我開課活動中的Firstrade開戶合格條件,匯款金額從2000提高為5000。

開戶指的是網上填寫基本資料完成開戶第一步驟的日期。假如某位投資人是在12/20之前在網上完成資料填寫,那麼合乎條件的金額要求是2000美金。假如某位投資人是在12/20之後(包括當天),才在網路填寫資料開戶,那麼就適用新的5000美金要求。

同時與我們國際投資人有關的變更,包括國際匯款補助門檻從10,000美金提高為20,000美金。

但假如是剛開戶後的第一次匯款,則只要10,000美金就可以申請25塊美金的匯費補助。但日後,第二、第三次,以及其後的匯款,就要20,000美金以上,才可以申請匯費補助。(自2014年二月一日起,更改為不論是新開戶第一次匯款或第二次以後的匯款,都需要2萬五千美金以上才可以申請匯費補助)

(所以,譬如新開戶後,存入5000美金,並在期限內完成交易,那就可以符合推薦開戶資格。但無法申請國際匯款補助。

新開戶後,存入20,000美金以上,並在期限內完成交易,那就符合推薦開戶資格,也可申請國際匯款補助。)

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

你開戶,我開課

海外券商Firstrade的匯費補貼(Wire Transfer Fee Rebate by Firstrade)

第一理財加速開戶文件審核作業流程

Firstrade更換交割公司(Penson Financial Service and Apex Clearing)

Labels: 海外券商投資

如何啟用TD Ameritrade股息自動再投入計畫(How to Activate TD Ameritrade Dividend Reinvestment Program)

(最新的再投資設定方法,請見

如何啟用TD Ameritrade股息自動再投入計畫--2016新版)

這篇文章介紹如何啟用美國券商TD Ameritrade的股息自動再投入計畫(Dividend Reinvestment Program)。

首先,登入帳戶後,先選Accounts,再選Online Cash Services。(如下圖紅框所示)

然後選擇Dividend Reinvestment Plan(股息再投資計畫,簡寫為DRIP),再選擇左下角的Email us。

右上方的Enrollment Status(加入狀況),也可以讓帳戶持有人檢視目前自己加入DRIP(股息再投資計畫)的狀況。都沒有加入的話,就是顯示”You are not enrolled in DRIP.”。

然後會來到帳戶內寄信給客服的系統,如下圖:

請先填寫左欄紅框內的部分。先填入姓名(Name),Choose a topic的部份會自動帶入”Dividend reinvestment(DRIP)”,不必更動。Inquire about的部分請選”Sign up for DRIP”(要求加入DRIP)。

然後請填寫右欄,在這裡就是交代券商客服人員,自己想要那些證券(或ETF)加入DRIP計畫。以下我提供兩個範本:

第一個是指定部份證券加入DRIP:

Dear TD Ameritrade Client Service,

I would like to have the following securities enrolled for dividend reinvestment program.

xxx

xxx

Thank you for your kindly help.

Best Regards,

Name(您的姓名)

就是在xxx的部份寫上你想要投入DRIP的證券名稱或美股代號。

第二個範本則是要求所有帳戶內可以投入DRIP的證券,全部加入。

Dear TD Ameritrade Client Service,

I would like to have all eligible securities in my TD Ameritrade account enrolled for dividend reinvestment program.

Thank you for your kindly help.

Best Regards,

Name(您的姓名)

都寫好後,點選畫面左下角的”Send”,訊息就會寄出了。

券商方面再收到信後,會在三個工作天內啟用股息自動再投資計畫。股息再投入這個服務是免費的。

另外值得留意的是,一旦選擇將帳戶內可投入DRIP的證券全部加入,日後當你買進新的證券時,也會自動加入股息再投資計畫。不必再提出申請。

目前已近12月底,許多ETF將進行年底配息。希望進行股息再投入的投資朋友,可以開始申辦了。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

Firstrade股息自動再投資計畫(Dividend Reinvestment Program provided by Firstrade)

美國券商TD Ameritrade 2016三月股息自動再投資錯帳事件(Problems with TD Ameritrade DRIP)

TD Ameritrade開戶步驟詳解2012新版(How to Open a TD Ameritrade Brokerage Account)

美國券商TD Ameritrade融資與期權帳戶申請(Application for Options Trading and Margin Account at TD Ameritrade)

如何啟用TD Ameritrade的101支ETF免費交易功能(How to Enroll in the 101 Commission-Free ETFs Program of TD Ameritrade)

閱讀全文

Labels: 海外券商投資

A Splendid Exchange讀後感---貿易黑死病

貿易的許多作用之一,就是疾病的傳布。本書的第六章”The Disease of Trade”對於黑死病,有著精采的解說。

黑死病(The Black Death)指的是鼠疫。這種疾病有典型特徵:譬如高燒、腋下與鼠蹊部淋巴節嚴重腫脹、出血性皮疹(hemorrhage rash)等。在西元541年,拜占庭君主Justinian在位期間,出現這個疾病的第一次文字記載。

史書出現過多次”瘟疫”一詞。但指的不一定是鼠疫。可能是天花、麻疹等疾病的大規模流行。

閱讀全文

Labels: 財經類書籍讀後感

A Splendid Exchange讀後感---偉大的航海冒險

講到貿易,書中也提到了兩大航海成就。一是繞行好望角,一是歐洲人航抵美洲大陸。

在磁性羅盤發明之前,航海要靠天文導航。在起大霧或是雲層厚重的天候中,水手將完全失去導引。我們常看電影中,船隻在暴風雨之後失事迷航。事實上,不必到那麼惡劣的天候。來個連續幾個陰天,就會出事了。

除了技術上的困難,還有個問題就是錯誤觀念的延續。在達伽馬(Da Gamma)繞行好望角之前,托勒密(Ptolemy)的地理概念已經流傳了兩千年之久。在他的世界觀中,非洲是一直向南延伸到南極,根本無法繞行。

由紅海或波斯灣通往印度洋的路途皆由回教控制,歐洲國家探尋繞行非洲南端的主要動機,就是找到一個完全沒有回教勢力控制的貿易路線。

在大西洋的航程逐步向南推進,歐洲人先是到了赤道非洲。過了赤道非洲之後,還有一個困難。假如船隻繼續採用沿岸航行的路線,在赤道非洲以南,將面臨向北吹的南風,船隻要前進會更形困難。

閱讀全文

Labels: 財經類書籍讀後感

A Splendid Exchange讀後感---從遠古到現代的貿易發展

這是本引人入勝的書。作者William Bernstein本是醫師,自行研究投資與財經知識。從The Intelligent Asset Allocator(智慧型資產配置) 開始發行了第一本財經書籍,之後逐漸深入研究經濟學理與歷史,寫出The Birth of Plenty 後,再寫了這本A Splendid Exchange 。以貿易的觀點,縱貫千年的人類歷史。

全書編排主軸,是由遠古到近代。在大方向之外,書中也引述了許多當時的文獻與小故事。大歷史讓人知道這些故事發展的背景,當時的記載與史實,讓人更貼近當時的狀況。兩相對照,讓這本書具有獨特的吸引力。

閱讀全文

Labels: 財經類書籍讀後感

綠角沒說過的事

隨著有愈來愈多台灣的投資朋友知曉與討論指數化投資,綠角想藉這篇文章,再次強調與釐清一些觀點。

第一個,我沒有說過,全部的主動型基金都會被指數化投資工具打敗。指數化投資在長期績效上,將打敗大多數,但不是全部的主動投資法。

距今30年後,幾乎可以肯定的是,一定會有當時的投資大師出現,我們可以將他想成是巴菲特的未來版。

問題是,現在你幾乎不可能有方法知道這位未來的巴菲特會是誰。

假如你知道的話,譬如你名叫小明好了,那麼30年後,你一定可以出版一本”窮小明的普通常識”。而且,雖然書名中有”窮”字,但大家都知道你有錢的不得了。

也有人會說,為什麼台股要做指數化投資呢?買進xx股,過去的績效很簡單就勝過大盤指數了啊!

這種說法,就像是在說,你只要投資巴菲特的波克夏,就可以贏過標普500 了啊。

這叫做廢話。只有笨蛋才看不出來過去要買哪支股票,投資哪支基金,就會有勝過大盤的績效。

但我們要的是未來啊!

請問未來哪支股票或是哪支基金將有勝過大盤的績效?

你會發現這個問題就有難度了。

值得一提的是,指數化投資法將勝過大多主動投資法,不是根據效率市場,這個已經浸泡在太多口水中的學說。而是根據,市場報酬減去投資成本等於投資人報酬這個簡單算術。只要我們的數學系統仍是1+1等於2,這就會成立。根本不必管市場有無效率。

這我在主動與被動的加減乘除文中,有更進一步的說明。

第二,我沒有說過,進行長期的指數化投資,就一定會賺錢。

全球股市,不是長期投資就保證會有正報酬。這我在資產配置初步—合理的期待文中有解說過。

有興趣的讀者可以看一下那篇文章中引用的圖表,你會看到,有許多國家長期的股市報酬是負號。

投資本來就是這樣。假如保證可以賺錢,那不就沒風險嗎?投資人整天掛在口邊的風險,就是虧錢的可能。投資就是冒著虧錢的可能,換取賺錢的可能。

仔細研究過投資或有點投資經驗後,大多人會得到的結論是,投資不會比工作好賺。

本應如此。持有公司股票的人,假如賺的都比實際為公司工作的人多的話,那誰還要工作?大家都來投資就好了。

有些過度焦慮的投資人,將長期投資不一定會有正報酬,當成長期投資一定會虧損。所以拼命的短線進出,試圖保有任何曾經出現在帳面的獲利。這種投資作法,就像自己想像出一個虛擬的敵人,然後對他拼命揮劍。這種作法,通常不會帶來較好的結果。下場一般是,在上漲的市場少賺,在下跌的市場賠得更多。適得其反。

投資觀念建立的過程,有很大一部分是在破除過度美好的幻想。大家都愛錢,也因如此,我們也常通融一些誇張的想法。譬如,會有個能力高強英挺帥氣的基金經理人,帶給我們超越指數的報酬(就像有白馬王子來拯救公主一樣)。譬如,有些選股與分析方法,很簡單的就能選出未來表現良好的股票(就像卡通裡,只要你看一眼,就知道誰是壞人,誰是好人一樣簡單)。譬如,只要努力研究投資,就會賺錢(就像只要你乖乖上床睡覺,掛在床頭的襪子裡就會有禮物一樣)。

當我們大多人都知道括號中的文字是騙小孩的說詞時,有許多成年人,繼續浸淫在投資童話世界中,自得其樂。

有實際的想法,投資之路才會踏實。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

指數化投資的理論與實務基礎(The Theoretical and Pragmatic Basis of Indexing)

指數化投資的務實考量(The Practical Aspect of Indexing)

心理與金錢問題(Psychological or Financial Problem?)

常見的投資謬思—輕鬆自在的參與市場(The Lethal Combination of Ignorance and Overconfidence)

Labels: 投資概念

Free to Choose讀後感---平等意義的轉變

近代政治思潮中,平等一詞從機會的平等(Equality of opportunity),演進成為結果的平等(Equality of Outcome)。

機會的平等,讓人們有機會追求顯耀的事業與人生。譬如許多企業家與政治人物的興起。沒有背景的人,仍可以靠著自己的努力建立事業。(當然靠背景延續事業的人也是有。但平等的社會,就是繼續有機會讓人可以白手起家。)

但平等一詞,也有著黑暗的一面。書中有這麼一句話:

”There exists also in the human heart a depraved taste for equality, which impels the weak to attempt to lower the powerful to their own level.”

簡單的說,就是見不得人好。

遂行這種目的的政策,不會說它是要促進結果的平等(Equality of Outcome),也不會說是見不得人好,會說它是為了”公平”(Fairness)。

閱讀全文

Labels: 財經類書籍讀後感

Free to Choose讀後感---政府的作用

根據Adam Smith的論點,政府功能可以區分為三大類。第一個是保護國民不受其他國家的脅迫與侵略。第二個是保護國民不受其他國民的脅迫。第三個則是建立與維持公共建設與公共服務單位。

前兩個功能不辨自明。畢竟我們要免於外力與他人的脅迫,才可能有自由選擇的權利。

最常被濫用,以擴增政府權力的,是第三個任務。

閱讀全文

Labels: 財經類書籍讀後感

第一理財加速開戶文件審核作業流程

最近美國券商第一理財(Firstrade)加速開戶文件審核,也會以電郵通知客戶審核完成。這是服務上的進步。券商方面說明如下:

很多客戶詢問, 如果第一理財審核文件完畢後, 會不會立即發送電子郵件, 以前的答案是不會; 只有等到交割商確認了以後才會發送電子郵件,這樣就會在第一理財審核完畢的日期上再多加5~10個工作日不等。

但是為了讓初步審核通過的客戶能夠盡快彙款交易, 從2011年11月21日開始, 第一理財會在收件當天審核文件, 一旦審核通過當天就會開通交易權限,並且以電子郵件方式通知客戶, 因此在程序上減少了等待證券交割公司文件存檔的5~10個工作日的時間。所以現在客戶在寄出郵件後,可以留意一下自己的電子郵件信箱。

(因此開戶時,填寫正確有效的電子郵件地址很重要!)

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

你開戶,我開課

美國券商Fistrade更改開戶與國際匯款補助優惠條件

Labels: 海外券商投資

Free to Choose讀後感---最低薪資的傷害

政府訂下最低薪資,保障了最低工作所得,讓低收入者有一個最低,可以溫飽的收入。

論點看起來很對,想不出那裡錯。

我也曾這麼覺得。但Free to Choose這本書會告訴你,為何最低薪資制,是對低收入者的傷害。

閱讀全文

Labels: 財經類書籍讀後感

2011十一月回顧

此文回顧十一月綠角財經筆記部落格的狀況。

十一月最熱門的十篇文章依次是:

1. 不開立美國券商戶頭的理由---害怕改變

2. 華爾街銀行家的最後告白(The Investment Answer)讀後感---資產配置與指數化投資的理由

3. 你開戶,我開課

4. 寶來台灣高股息基金(Polaris Taiwan Dividend + ETF,0056)

5. 台灣50那裡買?(How to Invest in 0050)

6. 動物本能(Animal Spirits) 讀後感---業餘總經大師的幻夢

7. Free to Choose讀後感---價格的作用

8. 內部投資報酬率概念(Internal Rate of Return)

9. 寶來台灣50基金概述(Polaris Taiwan Top 50 Tracker Fund、TTT、0050)

10. “綠角的基金8堂課”自序-投資如開車,安全擺第一

今年後半年我終於體會到,對於許多台灣的投資朋友,使用美國券商的難處,不在英文、不在報稅、也不在國際匯款程序,而是在於自己的心理障礙。關於這點,我在十一月寫成了不開立美國券商戶頭的理由系列文章,希望可以讓更多投資朋友發現並且得以正視這個問題。也有幸得到許多投資朋友的迴響。

九月公布的你開戶,我開課持續受到注意。雖然不是每個要求推薦的朋友最後都會開戶完成,但至少有些成效。目前我已在規劃明年的美國投資報稅專班,目前計畫是台北、台中與高雄都會開課。詳情等完成規劃後,會在部落格公告。(在開課公告宣布前,還請大家先不要來信報名。謝謝!)

和十月一樣,十一月的前十大熱門文章有兩篇與台灣50ETF有關,一篇與台灣高股息ETF有關。

最近比較有時間看書,也很高興能寫成讀後心得與大家分享。

十一月最常搜尋進入此部落格的十個關鍵字,在去除綠角相關字詞後依序是:

IRR

0056

美元指數

ETF

LIBOR

資產配置

Covariance

指數型基金

台灣50

TED Spread

十一月的前十名熱門關鍵字有九個與十月相同,唯一的差異是CDS信用違約交換下榜,換成 TED Spread。

訪客來源的前五個國家分別是台灣、香港、美國、英國與澳洲。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

2011十月回顧

2011十二月與2011全年回顧

Labels: 參考

晨星新基金評級系統—分析師評等(Morningstar Analyst Rating for Funds)續

與之前的星級評等系統相比,分析師評等是一個完全不同的評級系統。

最大的差別在於,之前的星級評等完全是向後看的。它就是只看基金過去的績效與風險,然後評定星星的多寡。用一樣的風險拿到較高報酬,或用較低的風險拿到一樣報酬的基金,就會得到比較多的星星。用較高風險取得較低報酬的基金,就會得到很低的星級評等。

這些星星是對過去成績的評量。它是頒給過去的。但許多投資人,特別是剛開始接觸基金投資的人,會以為很多星星就是未來好績效的保證。其實不然。

分析師評等則是一個試著向前看的評等系統。晨星分析師試圖從各個面向,來評估這支基金是否會有持續性的優勢。

其中我們看到許多無法量化的面向,譬如支援人員的優劣,投資策略的品質、基金公司文化。這些對於選基金相當重要的面向,都不是一般基金投資人所能接觸或自行取得的資訊。

比起一個單純看績效與風險,就要評定基金”好壞”的星級評等,分析師評等是一大進步。

它也會比單看績效有效,因為分析師評等納進了對未來績效最有預測性的因子,費用。

分析師評等的金、銀、銅牌就像星星的多寡一樣簡單好懂,但基金投資人仍不可因此低估選基金的難度。即便在各種材質的獎牌引導下,挑選到未來表現良好的主動型基金,仍不是一件簡單的事。

想想看,假如在這幾方面做了研究,就可以挑選出未來的優異基金。那為什麼,專業金融機構自行挑選基金的嘗試,最簡明的例子就是Funds of Funds,都未能挑選出具有長期優異表現的基金。

嘗試挑基金會很有趣,但事實上,很難有什麼具體成果。就像自己去選股一樣。

很有趣的是,大多指數型基金只會有三顆星的中等星級評等,因為指數型基金就是用市場風險取得市場報酬,沒有較低的風險,也沒有較高的報酬,都是中等風險與中等報酬,所以是中級評等。

但在分析師評等,一些費用低廉且運作良好的指數型基金卻有不錯的評價。譬如美國股市指數型基金,歐洲股市指數型基金與新興市場指數型基金,如下圖,都有銀牌以上的分析師評等。

另外值得注意的是,在目前已經有分析師評等的約350支基金中,拿到負面分析師評等的基金只有8支,拿到中立評等的則有30支,其它300多支,都是金銀銅牌,人人有獎。

(詳細列表可見這裡)

分析師評等的正確用法,恐怕不是看到金牌基金,就覺得買進準沒錯,而是看到中立或負面評等,投資人就要想想,這支基金倒底是那裡有問題。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

晨星新基金評級系統—分析師評等(Morningstar Analyst Rating for Funds)

台股基金績效與費用分析(Higher Cost, Lower Return---Evidence from Taiwan Equity Mutual Funds)

Labels: 基金

晨星新基金評級系統—分析師評等(Morningstar Analyst Rating for Funds)

美國基金專業分析機構”晨星”於今年11月,推出新的基金評級系統,分析師評等(Analyst Rating)。

分析師評等的前身是晨星的分析師首選(Analyts Picks and Pans)。Picks and Pans只有列出分析師認為最好與最差的基金。許多沒歸類其中的基金,其實晨星也有分析資料。現在推出的”分析師評等”,就是要納入全部有分析師評析的基金。

這個分類系統共有五個評等,分別是金(Gold)、銀(Silver)、銅(Bronze)、中立(Neutral)與負面(Negative)。如下圖:

金、銀與銅都是正向評比,表示分析師認為該基金具有可持續的優勢,未來與同類型基金相比,較為有利。

這個分類很有趣的一個地方在於,五個評等中,正面評等就占了三個。看到這樣的分類,投資人就知道,在分析師評等系統中,被分類為具有持續性優勢的基金或許會是多數。

分析師評等系統從五個面向來分析一支基金。分別是人物(People)、過程(Process)、母公司(Parent)、表現(Performance)與價格(Price)。

人物方面不僅指基金經理人,還包括公司裡的分析師與交易員,看這些人物是否能對基金有所貢獻。

過程表投資決策。看這支基金的投資方式是人人可以模仿(譬如市面上號稱的各式巴菲特選股法),或是很特別且具有優勢的投資方法。是一個驗證過有實效方法,或是未經市場驗證的方法。這些面向都會納入考量。

母公司指的是基金發行公司。基金發行公司的文化對基金表現有很大的影響。有的資產管理公司以費用收入為首要考量,即便基金資產膨脹到難以管理的程度,仍是不願關閉基金,讓投資人直接暴露在資產膨脹的問題之中。有的基金公司不易留住人才,會看到經理人來來去去。

表現,指的是基金過去的表現。愈長久的表現資料,愈有參考價值。(但很不幸的,我們也看到許多過去長期表現良好的主動型基金,在投資人發現它有長期優異表現後,它的表現便一落千丈。譬如Legg Mason Value,Fairholme,Templeton Global Bond等。)

價格,指的是基金的收費。這是對未來績效很有預測力的因子。收費愈高的基金,愈難有好的績效表現。

目前晨星成立三個分析師小組,分別針對固定收益、美國股市與國際股市這三個類別的基金,討論決定其分析師評等。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

晨星新基金評級系統—分析師評等(Morningstar Analyst Rating for Funds)續

如何取得美國晨星免費基本會員資格(Registration for Morningstar Basic Membership)

晨星的一貫觀念(Morningstar’s Investing Concepts)

晨星和你想的不一樣

股海勝經番外篇第一集---星星與骷髏

晨星文章閱讀指南(Introduction to Morningstar Articles)

閱讀全文

Labels: 基金

Free to Choose讀後感---價格的作用續

價格的第二個作用是提供了動機(Incentive)。

譬如鐵礦石需求增大,價格上揚。較高的鐵礦價格,不僅讓礦場老闆知道現在可以生產更多礦石。更高的價格也讓他有動機這麼做。

有時產量加大,意謂他要開採更深、更難到達,或是含礦量更低的礦石。但較高的價格,讓礦場老闆有了這麼去做的資本。原本可在礦工與其它類似收入的工作間選擇的工人,在礦場有了更高的勞動收入之後,也更有意願投入,促進產量增加。

價格不僅提供了產量調節的動機,它也促成最有效率的資源利用方式。假如因為某種因素,汽油漲價,每公升價格是柴油的三倍,我們將看到汽車市場逐漸向柴油引擎傾斜。

當某種資源變少、價格上升之後,會讓使用者去思考與找尋,有沒有其它等價或更便宜的替代品,可以用較少的投入,換取一樣多或更多的產出。這就是效率的追尋。(所以石油開採完後,不會有各國瘋狂出價,以天價買進最後一滴石油的狀況。能源產業會整個轉向另一個替代品。)

閱讀全文

Labels: 財經類書籍讀後感

Free to Choose讀後感---價格的作用

看不見的手其實不只在經濟層面發揮作用,許多人類活動,都是藉著自由選擇與自由交換達成重大成就。

作者在書中舉了兩個例子。一是語言。世界上的語言沒有一個是由中央政府下令發展形成的,它都是在人與人間的互動中成形。想要溝通的兩個人,假如可以對某個寫法的字、某個唸法的音,代表什麼意義形成共識,如此一來,他們就能溝通。為了溝通的利益,語言開始散布發展。最後成為一個體系完整,包山包海,任何想表達的意思都能說得出來、寫得下來的語言。

另一個例子則是科學發展。沒有任何政府訂下過20年後發展出牛頓三大運動定律,或是50年後發展出相對論的計畫,這些重大成就,就這樣出現了。

身為一個部落格格主,我想到的例子就是部落格界。沒有任何管制單位,為部落格世界的發展訂下目標,說要有幾個文學部落格、幾個旅遊部落格、幾個服飾美妝部落格、幾個財經部落格。沒有任何目標。

閱讀全文

Labels: 財經類書籍讀後感

Free to Choose讀後感---強而有力但看不見的手

Free to Choose(中譯版:選擇的自由)是由諾貝爾經濟學獎得主Milton Friedman與他的夫人Rose Friedman所合著。主題在於闡述”自由選擇”的力量與優勢,主張降低政府管制與干擾。全書剖析深入、邏輯清析、證據充足,讓人有耳目一新之感。看完之後,對於政府各種社會福利、關稅保護、以及價格管制的措施,全都有更深的體會。

在Introduction作者就提到,美國同時是個政治與經濟奇蹟。這份成就在於將兩組思想化為實際。這兩組思維分別含括在Adam Smith所寫的國富論(The Wealth of Nations)以及Thomas Jefferson起草的美國獨立宣言(The Declaration of Independence)。

前者強調經濟上的Voluntary cooperation(自願合作,這是這本書的關鍵字之一,書中反覆多次),後者的主軸則是政治自由。對於史密斯於傑佛遜來說,他們認為,政府的角色應是裁判而非參與者。

但在作者寫作的時候,大政府主義興起。政府逐漸在各生活層面,扮演起參與者的角色。

作者寫這本書的目的在於讓讀者瞭解,自願的經濟活動與政治自由的重要性,以及兩者的密切相關。許多經濟與政治成就,是自由選擇所創造的果實。我們卻太常把它當做理所當然,然後以為出於好意的政府管制,會讓狀況更好一點,結果卻適得其反。

第一章,作者從市場的力量談起。一開頭就是一個引人入勝的問題。很少人問過,為什麼住家附近的便利超商,裡面剛好會有你需要的東西,而且這些東西會以正確的數量,出現在正確的地點販售。

為什麼?

閱讀全文

Labels: 財經類書籍讀後感

Vanguard計畫推出國際債券基金(Vanguard Total International Bond Index Fund and Vanguard Emerging Markets Government Bond Index Fund)

Vanguard在十月底宣布,將在2012年初,發行兩支國際債券基金。

這兩支債券基金分別是Vanguard Total International Bond Index Fund(Vanguard全國際債券指數基金)與Vanguard Emerging Markets Government Bond Index Fund(Vanguard新興市場政府債券指數基金)。

這兩支指數型基金追蹤的指數分別是Barclays Global Aggregate ex-USD Float Adjusted Index (Hedged)以及Barclays Emerging Markets Sovereign Index (USD)。

前面這個指數包含了共約7000支債券。不過需要注意的是,指數名稱中有Hedged一字,意謂它有進行貨幣避險(針對其它貨幣對美元的匯款波動)。

新興市場債券指數則是直接投入新興國家政府發行的美元債券。

這些基金的發行架構,其實是跟隨著Vanguard內部的研究報告。在Global Fixed Income: Considerations for U.S Investors 這篇文章中,就有分析對於一個美國投資人來說,固定收益部位應有多少比重投入國際(也就是非美國)債券市場。而因為Vanguard自身研究指出國際債券相對於美元的匯率波動,對於美國投資人資產配置中的債券分散效果有負面影響,所以才會發行美元避險以及直接投入美元計價債券的國際債券基金。

Labels: 基金

華爾街銀行家的最後告白(The Investment Answer)讀後感---資產配置與指數化投資的理由

但事實是,這是錯誤的方向。

選對時機進出市場?或許你可以做對一兩次,但從沒有人持續做對。選對股票,有人做對了,但很少。通常你不會是這個人。選對經理人的難度與選股票相同。

投資世界很有趣的一個地方就是,表面看起來對的論點,有時是錯的。

投資的正確方法,是用資產配置控制整體投資組合的波動,並以低成本的指數化投資工具獲取市場報酬。

就是這麼簡單。

但在第四章,解釋為何要進行指數化投資時,作者引用效率市場。其中一句說道,”效率市場假說認為,長期下來,沒有任何一個投資人能持續超越市場整體的報酬。”

這個說法不是那麼正確。效率市場不是說沒有人可以長期勝過市場。有,會有這種人。但他們出現的頻率,不會高過機運所產生的機會。

我的看法是,使用效率市場做為指數化投資的主要支柱,會讓這個投資方法變得比較難懂。有個更簡單有力,支持指數化投資的論點,那就是市場報酬減去投資成本等於淨報酬。

這個論點我在指數化投資的理論與實務基礎(The Theoretical and Pragmatic Basis of Indexing)與指數化投資的務實考量(The Practical Aspect of Indexing)中有詳細說明。

簡單的說,在任何市場,不論是股市還是債市,不論有無效率,整體投資人拿到的報酬,就是市場整體報酬減去成本。以低成本的指數化投資工具取得接近市場報酬的數字,你就贏過大多花費更多成本的投資人。就是這麼簡單,就是這樣而已,不用管它有沒有效率。

至於將效率市場引申為市場價格永遠正確的錯誤說法,書中倒是有正確的釋疑與解說。

書中並有專章討論避險基金、私募基金與原物料這些另類投資。有些東西,在有心人士的呈現下,它的醜陋面被隱藏起來了。很多讓投資人以為神妙莫測的投資工具或策略,其實,都是幫宣傳者與經營者賺錢的工具,不是為投資人賺錢的工具。

這本書內容很淺顯易懂,與投資的奧義(The Elements of Investing) 有些類似的地方,希望它可以將更多投資人引入指數化投資與資產配置的大門。

就如同我在投資的奧義寫序感中提到的,除了投資金律、漫步華爾街、買對基金賺大錢、不看盤,我才賺到大錢、有錢21招、智慧型資產配置、擺脫永遠的輸家還有綠角的拙作股海勝經這些書之外,”華爾街銀行家的最後告白”中譯本的發行,代表指數化投資與資產配置陣營,又多了一本書。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

華爾街銀行家的最後告白(The Investment Answer)讀後感---理財顧問的問題

金玉其外的避險基金報酬—談Backfill Bias

閱讀全文

Labels: 財經類書籍讀後感

華爾街銀行家的最後告白(The Investment Answer)讀後感---理財顧問的問題

書名說的銀行家,就是作者,莫瑞先生。他在退休前,服務於華爾街的金融機構。退休後將資產交給Dimensional Fund Advisors(簡寫為DFA)管理,並從他的顧問那學得指數化投資與資產配置概念。2008年,莫瑞得到腦癌。在已經看得到生命終點的日子裡,他寫下這本書,所以名為最後告白。

出版序中有句令人驚訝的話,那就是直到退休、接觸DFA後,作者才學到資產配置的概念。資產配置是很基本的投資概念,可是這樣一位金融本職,而且從事已久的人,居然可以不懂這些東西,走完其職業生涯。這真是一件非常奇怪的事。就像一位醫師,不懂生理學,居然可以行醫25年一樣。

不過看看身邊,那些宣稱看一些線、投入一些熱門市場或投資標的、或是用什麼期貨”交易策略”就想要賺大錢的人,資產配置對他們來說,非常可能仍是個生字。

回到書的主題,這本書很淺顯易懂,份量也不多,講得就是指數化投資與資產配置。

閱讀全文

Labels: 財經類書籍讀後感

不開立美國券商戶頭的理由---沒有根據的恐懼

使用美國券商的途中,投資人面臨來自他人的各種恐嚇。

這些說詞很多,可是,大多沒有根據。

第一個,美國券商倒了怎麼辦?

的確,合法營業的金融業者仍有可能倒閉。但是,券商倒閉絕不等於投資人損失金錢。對於倒閉事件沒有瞭解,才會產生倒閉等同於投資人資產消失的想法。

美國的確有過券商倒閉事件,但各位可以想想看,你是否看過券商倒閉,讓全部投資人資產消失,造成嚴重問題,鬧上新聞版面的。想想看,你是否看過”一則”這樣的報導。

券商倒閉是這家公司倒掉,不是投資人的資產消失。投資人的資產不是券商的資產,兩者是不一樣的東西。券商入不敷出,關門大吉,在絕大多數的狀況下,投資人資產仍是毫髮無損。

假如有人謀不贓的情事,美國則以證券投資人保護公司(Securities Investor Protection Corporation, SIPC)做為最後的防線。每人有10萬美金額度的保帳。不論美國人或是外國投資人,皆在保障範圍內。

另外,券商倒閉僅是一個風險,不是一個必然。許多擔心券商倒閉的人,每次提到美國券商就說”券商倒掉怎麼辦、券商倒掉怎麼辦?”仿佛一個口頭禪,彷彿僧侶開口就說的阿彌陀佛。

我不知道同樣一個人會不會說,”開車出車禍怎麼辦、開車出車禍怎麼辦?”。有這種偏執想法而且真把它當一回事的人,不敢開車也不敢坐車,生活會增加許多不便。假如你把風險當成必然,那麼你的生活會很難過。

面對風險的正確方式,不是把它當成必然會發生的事,而是要用合理的觀點看待,那就是,那僅是可能會發生的事。

比較可能發生的狀況是,在你使用美國券商的過程中,都不會遇到券商倒閉情事。就像你開車,大多會平安無事的到達目的地一樣。就像你搭飛機,幾乎也會安全到達目的地,不會遇到劫機。

瞭解遇到風險事件時可能遇到的狀況,而不是將它當成必然、當做拒絕做出改變的”正當”理由,才是正確的態度。

(我覺得很有趣的是,為什麼沒有人會問台灣的券商倒掉怎麼辦,也幾乎沒有人在開立台灣本地的券商戶頭時,會去查證這家券商是否是登記有案的合法業者。生活在當地,熟悉感會使人的戒心下降許多。使用本地券商與金融業者,就像沒有風險一樣,比美國國庫券的風險還低。就像記者訪問許多殺人犯的鄰居或親友,他們常會說,”他怎會犯下如此惡行,真是太令人吃驚了”。希望令人吃驚的事,不要發生在大多投資人因為熟悉而沒有戒心的台灣本地業者身上。)

第二個,使用美國券商,會有遺產問題。

怎樣的遺產問題?

有人說錢會拿不回來,因為不知道怎樣拿回來。

大多人都不知道自己在台灣本地的銀行與券商的戶頭,在自己去世後,會怎樣過繼給繼承人。大家也不擔心。因為,這是去辦就會處理好的事。為什麼他們會擔心,美國券商方面會錢拿不回來。難道美國券商的資產取回,是去辦也辦不好的事嗎?

其實,只要你告訴繼承人,那裡有錢,你有那些帳號。希望取回金錢的動力,就會驅使你的繼承人去辦妥所有程序,將錢取回。

較少有人處理過這樣的事,不代表這樣的事無法處理。

有人說,會被美國課遺產稅。

喔,那就不要留錢在那邊就好了。大多人去世的過程,是逐漸的衰老、生病,死亡,在自己還能處理的情況下,就將美國的錢匯回台灣就好了,那有什麼問題。將遺產稅看做難以逃脫的人,大多又是將風險視為一種必然。鑽牛角尖時,問題會看似難以處理。

第三個,匯款時,錢可能不見。

這是天方夜譚。國際匯款錢不可能不見。最糟狀況,就是錢匯不到目的地,被退回戶頭罷了。然後過程中被扣些手續費,這樣就是最糟狀況了。而且,這僅是很少發生的狀況。大多情形,錢會順利匯到帳戶中。

錢絕對不可能不見。透過現代銀行體系匯款,然後錢不見的可能,比你這輩子被雷打到的機率還低。

第四個,使用美國券商要報稅很麻煩。

這點,其實很有趣。

當初綠角開始使用美國券商時,完全不知道報稅取得退稅這件事。我將30%的課稅當成一個成本,然後進行分析。我發現,就算被扣30%的稅,透過美國投資,仍比使用台灣當地的高價基金更有成本效益。

扣30%聽起來很多,但那是針對”配息”,也只有配息,課30%。

假如配息率是2%,對這2%扣30%,那是只有0.6%。

想想看,你手上的基金,每年光經理費就要收1.5%。

那個才是真正的大開銷?

事實是,就算你使用美國券商,然後完全不管報稅這件事,放棄30%的預課稅款,就送給美國政府。你付出的費用,也比在台灣買基金便宜許多。

你可以選擇付出很多錢給在台行銷的基金業者,或是付出一些錢給美國政府。當然,假如你會報稅,你根本不必繳稅給美國政府。

另外,報稅不麻煩。它也是一種只要你去辦,就會完成的事。就是填表罷了,那有多難。

假如你會報稅,那麼美國的低成本投資工具將具有壓倒性的成本優勢。這就是綠角與許多使用美國券商的投資朋友持續享有的好處,也是我們想到就會笑的優點。

而且,你不必羨慕,你也可以享有這樣的優勢。只要你去開戶,然後填寫報稅表格。

為了降低報稅程序的困難,綠角在部落格寫有多篇報稅文章,希望讓更多投資朋友可以學會報稅技能。(假如覺得看文章太麻煩,也可以參加"美國券商全攻略"課程。課程中第三節課,就是報稅方法的詳細解說。)

這幾年來,我發現對於一般大眾,開立美國券商戶頭的困難,不在於它的優勢不夠,也不在於它的程序困難,而是在於一般人抗拒改變的心理,以及一些很容易拿來當成拒絕改變但沒有根據的說法。

破除自己的心理障礙,仔細想想這些無聊說詞有無道理,你會發現,自己一直不想走進去的,其實是一條兩旁有著美麗風景、安全平坦的投資大道。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

不開立美國券商戶頭的理由---害怕改變

不開立美國券商戶頭的理由---不知自己正在付出高昂代價

綠角財經筆記閱讀指引---美國券商

不要因錯誤的理由使用美國券商(Wrong Reasons to Have A US Brokerage Account)

美國券商Firstrade六年使用心得(My Experience with Firstrade)

Labels: 海外券商投資

不開立美國券商戶頭的理由---不知自己正在付出高昂代價

對於許多投資朋友來說,繼續使用國內管道投資境內基金與境外基金,是一個不必做出任何改變,也不必面臨任何挑戰的簡易選項。但這麼做的後果,相當嚴重。

這些基金最大的問題,就是收費過高。股票型基金光是經理費就要每年1.5%。一個市場的實質報酬假如是6%的話,1.5%的收費效力等同於25%的另類”所得稅”(1.5%/6%=0.25)。一個市場的實質報酬假如是3%的話,1.5%的收費等於是50%的所得稅。假如市場的實質報酬是1.5%的話,那就是100%的所得稅。

金融業太常拿每年10%出來說嘴。這是20世紀全球表現最佳的股市之一,也就是美國股市的長期報酬。而且這只是名目報酬,扣掉3%通膨後,只剩6到7%的實質報酬。而且這還沒有計入課稅、而且這還沒計入投資成本。而且這還沒計入投資人很可能在低點賣出、高點買進的劣根性。

簡言之,就算是投資美國股市的美國人,也沒幾個拿到這樣漂亮的長期報酬。而我們每一位投資人都面對的問題都是,21世紀表現最好的市場會是那個?(中國等新興國家有最好的經濟成長,所以它們的股市將有最好表現?Well,這種直覺想法,只要不害人虧錢就不錯了。)

投資基金(或是股票),然後想著每年15-20%的報酬,那就像一個業餘跑者想像著兩小時跑完馬拉松或9.5秒跑完100公尺一樣。每年15-20%的成績,是投資界巴菲特等級的成績,在藝術界相當於畢卡索等級的成績,在電影業是史匹柏等級的成績。對絕大多數投資人來說,那是不可及的幻夢。

而且1.5%只是基金經理費而已,加上證券買賣支出、行政開銷、律師顧問費、會計師簽證費後,這些基金的總開銷常是每年2到3%,或更多。

在一個某某%報酬的市場中,期待付出較高的費用會得到較高的報酬,是一個與基本邏輯相左的想法。事實是,投資時,你付出愈多,就會賺得愈少或是賠得愈多。

許多使用境外基金投資的人不明瞭,使用這些高費用投資工具將對他們的財務健康產生多大的殺傷力。

假設有甲與乙兩位年輕人,在同一家公司,從同樣的職位做起,在到60歲的退休前都領相同的薪水,也有相同的支出。各種財務條件都相同,唯一不同的是甲使用美國券商的低成本投資工具進行投資,乙使用台灣的高費用基金進行投資人。

那麼很可能(或者說幾乎可以確定),到了退休之時,乙會赫然發現,甲怎麼手頭這麼寬裕。為什麼去日月潭玩,乙住民宿,甲卻住涵碧樓(綠角與任何旅館業者均無任何利益往來,純舉例用)。為什麼出國玩,甲可以坐商務艙,乙還在擠經濟艙。

原理很簡單。因為乙在從年輕到退休的投資過程中(甚至包括退休後的理財),都不斷支出高額費用滋養金融業者。買基金,來,交手續費,銀行要靠你養。持有基金,乖,每年交個3%總開銷,基金公司還有經理人、券商都要靠你養。在累積財富的過程中,乙比甲多養了那麼多人,多了那麼多支出,怎麼可能會累積出更多資產?How is it possible?

不要想像甲與乙了,想想你自己。看一下鏡子,假如鏡子裡的你,使用美國券商的低成本投資工具投資,想想看,30年後,你累積的資產與鏡子中的你,會有多大的分別。

你要到30年後才後悔,而且無法對過去做出任何修補,還是要現在就做出改變?

停止認養金融業者吧。

假如一位投資人具備這些知識、瞭解這個狀況,卻不採取行動。那麼,他與對此一無所知的天真投資人,在實際上,是毫無分別的。

待續….

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

不開立美國券商戶頭的理由---害怕改變

不開立美國券商戶頭的理由---沒有根據的恐懼

美國券商,通往天堂還是地獄之門?(Door to Heaven or Door to Hell)

美國券商最低開戶金額總整理(Minimum Deposit Requirement for US Brokerage Accounts)

美國ETF投資成本分析(Costs of ETF Investing)

費用的危害(The Devastating Power of Fees and Commissions)

付出愈少,拿得愈多(The More You Pay, The Less You Get)

對於佣金的正確認識(Commission Works Against You)

如何將別人的資產轉到自己名下(License to Steal)

Labels: 海外券商投資

不開立美國券商戶頭的理由---害怕改變

這幾年綠角在部落格暢議以美國券商進行低成本投資以來,雖然有幸獲得不少投資朋友支持,但顯然這個投資管道並未獲得大多投資人的青睞。這系列文章,我將分析這些投資朋友所面臨的阻礙。希望更深入的分析,可以替遲遲未能使用美國券商的朋友帶來新的看法。

首先,不去使用美國券商的第一個理由,不是這個投資管道不夠好,也不是這個手續太複雜,而是人們抗拒改變的心理。

沒有人喜歡改變。假如事情照原先這樣,日子就這樣過,不是很好嗎?為什麼要多瞭解一個投資管道,去做自己從未做過的開戶程序,那麼麻煩是要做什麼?

這才是大多台灣投資朋友,未能使用美國券商的根本原因。

不願改變。

不願改變的基本原因之一,就是面對未知的恐懼。不改變就不必面對未知。面對未知,人們都有恐懼。不改變,就不用去做這些會讓自己恐懼的事。

想想看,開美國券商要面臨多少未知?沒做過國際電報匯款,沒走過美國券商開戶程序,沒向美國國稅局報稅。這些對大多投資人來說,都是未知與令人恐懼的事。繼續買台灣的基金、台灣的股票,不是很舒適宜人嗎?

但其實,這都是很簡單,你去做就會完成的事情。

有多簡單呢?

想像一下,身為家長的你,是否曾要求小學三年級的孩子去郵局寄掛號?你希望他學會寄掛號,但對小朋友來說,這可真是件不簡單的事。他從沒做過,也不知道中間會發生什麼事,信會不會寄到。但你知道,只要他去做過一次,他就知道要怎麼做。而也有很大的可能(>99.99%),他會順利的完成第一次寄掛號。事情就是這樣。

幾乎沒有成年人會記得自己第一次寄掛號信的恐懼與面臨的困難。這是去辦就會完成的事(真正有難度的事,是去做也不一定會完成的)。使用美國券商就是屬於這類事情。所以你會看到,有許多已經使用美國券商的投資人朋友,會開第二個、第三個美國券商戶頭。因為這本來就是簡單的事。

而沒有使用美國券商的投資人仍然裹足不前,因為他們繼續想像去郵局寄掛號是一件很麻煩的事。

真正的困難,在於沒有行動,不在於事情本身。

填文件開一個戶頭,然後把錢匯到位會有多難?況且券商人員還很希望你能開戶投資成功,在過程中會儘量給你協助。Think about it。這不是件難事。

所有我們喜歡的事情與活動,對我們都曾是一件陌生而令人心生恐懼的事。想想自己第一次騎自行車、第一次開車、或是第一次潛水…. 想想你的興趣。你很高興自己克服恐懼、做出嘗試,讓自己的人生多了一個歡樂成份。

或許20年後,你會很高興自己曾試著在投資時做了些嘗試與改變。

人人都想進步,但沒人想改變。但要進步,你一定要踏出讓自己不太舒服的第一步,做出一點改變。

對大多數人來說,使用美國券商的困難,不在於這些基本而簡單的填表與匯款作業程序,而是自己心中的恐懼。

待續….

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

不開立美國券商戶頭的理由---不知自己正在付出高昂代價

不開立美國券商戶頭的理由---沒有根據的恐懼

我的選擇,我的背叛

為什麼要開海外券商交易戶

每月3000元的感嘆

美國券商收費分析(Analysis of U.S. Brokerage Firm Fee Structure)

Labels: 海外券商投資

動物本能(Animal Spirits) 讀後感---業餘總經大師的幻夢

動物本能(Animal Spirits)書中第十一章與第十二章,關於金融市場與房地產市場的論述特別讓人有共鳴。

書中提到,在1970年代,當石油危機發生、油價大漲之際,市場出現許多”石油將會用盡”,”人們不斷消耗原物料將導致資源耗竭”的論述。也有正規研究報告支持這樣的論點。

然後意想不到的事情發生了。在1980年的經濟衰退中,油價下滑了。之前”資源耗盡說”的聲音就小了。

這個故事一再發生。在2007年金融海嘯前,油價節節高升,我們也看到”資源耗盡說”布滿市場。許多基金公司也拿它做為發行新基金的主題。

然後海嘯一沖,原物料的熱度大減,似乎就少有人在提這件事了。過去不斷暢議這些主張的投資大師與基金業者,似乎也不必做出任何解釋,臉不紅氣不喘的,繼續做他的”大師”與”專業”投資機構。

房地產也是。每當房價高漲之際,就會出現土地供應有限,在人口增長的狀況下,房價一定會愈來愈貴的論調。作者舉出實證,在房價幾十年不漲或是下跌的狀況下,就不會有人說這些話了。

閱讀全文

Labels: 非財經類書籍讀後感

動物本能(Animal Spirits) 讀後感---管控與自由的爭論

作者分別以第一到第五章,解釋五種動物本能,也就是人類非理性面向的表現。然後以此為基礎,解釋八個經濟問題。讓讀者看到,在加入人類的非理性行為後,的確更可以解釋經濟現象。

這八個經濟問題包括,為何有經濟蕭條(信心問題),為何央行能對經濟產生影響(是處理信心與恐慌的問題,還是調降利率高低的問題)、為何有人失業,為何儲蓄率差那麼多等?

譬如在儲蓄率這章,假如人們是理性的,那麼相關的理性考量,就是現在省下一塊錢所犧牲的享受,與這一塊錢在未來能買到的物品與服務之間的選擇。除此之外,大多人必需為自己年紀衰老,沒有工作能力賺取金錢時做準備。為退休時段做足儲蓄,也應是合理考量。

假如這是大多人類都應進行的理性考慮,那就很難解釋為何不同國家,儲蓄率會差那麼多的現象。

閱讀全文

Labels: 非財經類書籍讀後感

2011十月回顧

此文回顧十月綠角財經筆記部落格的狀況。

十月最熱門的十篇文章依次是:

1. 台灣50那裡買?(How to Invest in 0050)

2. 投機的結果---一位市場老手故事的省思

3. 換基金為自己加薪

4. 你開戶,我開課

5. 寶來台灣50基金概述(Polaris Taiwan Top 50 Tracker Fund、TTT、0050)

6. A Mathematician Plays the Stock Market讀後感---預測正確但理由錯誤

7. “誰說人是理性的”讀後感---合適的貸款

8. The Difference Maker讀後感---重要但非萬能的態度

9. 寶來台灣高股息基金(Polaris Taiwan Dividend + ETF,0056)

10. 內部投資報酬率概念(Internal Rate of Return)

這個月前十大熱門文章中,有兩篇與台灣50ETF有關,一篇與台灣高股息ETF有關。如此熱列的反應,可能與這兩支ETF在十月進行年度除息有關。

這個月的寫作仍以書籍的讀後心得為主,各篇文章也得到相當注意。

九月推出的活動你開戶,我開課,仍在前十大熱門文章中。已經有愈來愈多的投資朋友得到免費參加報稅專班的資格。歡迎各位投資朋友考慮開立美國券商。

十月最常搜尋進入此部落格的十個關鍵字,在去除綠角相關字詞後依序是:

IRR

美元指數

0056

ETF

指數型基金

Covariance

LIBOR

台灣50

CDS信用違約交換

資產配置

已經連續三個月(八、九、十月)熱門關鍵字完全沒有境外基金的名字。取而代之的,是0050與0056這些ETF的名字。

訪客來源的前五個國家分別是台灣、美國、香港、英國與澳洲。新加坡掉出前五名,換成英國上榜。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

2011九月回顧

2011十一月回顧

Labels: 參考

動物本能(Animal Spirits) 讀後感---理性動物的非理性面

動物本能(Animal Spirits)的作者是Geoge Akerlof與Robert Shiller。兩位分別是加州大學與耶魯大學的經濟學教授。我看過後者寫的Irrational Exuberance。

這本書的序寫得很好,值得一看。在這段文字中,對經濟理論與政策的發展有一扼要簡明的解說,讀者看完之後,馬上會知道這本書想要說什麼,也會知道各派的經濟學家在”吵什麼”。

這要從凱因斯的 The General Theory of EmplOyment, Interest and Money 說起。這本在大蕭條中期印行的書,詳述了政府如何藉由舉債與支出,控制失業率。其後更成為施政準則。

當時的經濟學論點的兩個極端,分別是相信市場中”看不見的手”的古典經濟學派。此派人士認為,儘量減少政府管制與干預,在看不見的手的運作下,市場自會達到一個最佳的平衡狀態。另一個極端則是社會主義,主張由政府掌管生產機器。

凱因斯則認為,人並不是像古典經濟學派認為的全然理性。沒錯,大多經濟活動是理行判斷後的行動。但也有不少經濟活動,其實是發自動物本能。

什麼是動物本能?

閱讀全文

Labels: 非財經類書籍讀後感

A Mathematician Plays the Stock Market讀後感---分析技術分析

書中有一章專門談論技術分析。

技術分析者大多不會提到的是,技術分析不需要技術,它只需要看圖說故事的能力。而這是小學課程內容。(你說算200天平均數,或是看出肩頭形態需要”技術”?這麼可能的狀況是,前者不會算術,後者視力太差。)

技術分析比較正確的說法是趨勢分析。使用這種投資方法的人,常說”趨勢是他們的朋友”。漲會持續漲,跌會繼續跌。所以他們常說市場不可違逆。勇敢做多、停損,向來是他們的指引原則。

因為使用”技術分析”的”投資人”實在太多,這些技術分析世界的操作方法,產生強大的滲透力,讓許多投資人以為這才叫做投資。

作者提到艾略特波浪理論(Elliot wave theory)。理論的大意是市場常呈五波上漲,三波下跌,每個大波之中還有小波。這個理論還有許多附屬的條件、但書、例外狀況。從1939年提出至今,經過各代”技術分析大師”的修正,成為市場方向的藍圖。

這種理論,有幾個問題。第一個問題,為什麼它會有用?

閱讀全文

Labels: 財經類書籍讀後感

A Mathematician Plays the Stock Market讀後感---愈少人相信就愈正確的假說

在最後一章,作者討論效率市場假說。這個假說很有意思,大意是說,證券的市價已經反應了已知的消息(反應怎樣的已知消息則決定效率市場的不同版本)。

假如絕大多數投資人相信這樣的說法,那麼大家都不會去設法取得新消息或是試圖對訊息做出更正確的判斷。這種狀況下,市價就不會反應已知的消息。

也就是說,假如大家都相信效率市場的話,那麼效率市場就不會成立。

假如大多數投資人都不相信效率市場假說,那麼大家都會設法早一步取得新消息,或是試圖對已知訊息做出更正確的判斷,這種狀況下,市場就會反應已知的消息。

所以,假如大家都不相信效率市場的話,那麼效率市場就會成立。

閱讀全文

Labels: 財經類書籍讀後感

A Mathematician Plays the Stock Market讀後感---價格變動不需要理由

我們在財經報導中,看到對股價波動提出的各種解釋與理由。看來對這些變化,做出合理的解釋,就是報導與分析者的重點所在。

但價格的變化不一定需要新消息或新事件帶動。單純因為投資人之間的互動,股價就會波動。作者在書中,以具有部份消息的兩位投資人為例,講解光是這兩人如何猜想,就會引起大幅的價格波動,精采的講述因投資人互動而引起價格起伏的機制。

書中也提到一個實驗。在一個蟻窩前方,放置兩個食物堆。這兩個食物堆成份相同、大小相同、離蟻窩距離相同,也會自動再補給。螞蟻會如何選擇呢?

在知道結果之前,大多人會想,螞蟻應會偏愛其中一堆,或是將”人力”均分,兩堆都搬。但實驗結果是,光顧兩堆食物的螞蟻數量,從沒穩定過。隨著時間經過,呈現大幅的起伏。

閱讀全文

Labels: 財經類書籍讀後感

A Mathematician Plays the Stock Market讀後感---預測正確但理由不對

這本書的作者John Allen Paulos是一位數學家。書的開頭,從作者自己對WorldCom的投資談起。在它一路下跌的過程中,作者對這支股票想法、做法,成為一個隱約橫貫全書的軸線。作者在處理這支股票過程中難以擺脫的人類天性,與他身為一個數學家的理性邏輯論述,剛好成為一個強烈與有趣的對比。

既然作者是一位數學家,書中有一些數學理論。但令人放心的是,這些描述與說明都相當淺顯易懂。

有一個許多投資人已經聽過的故事,那就是預測市場走向的騙局。騙子對64,000位投資人寄信,信中預測下週指數的漲跌。在一半的信中,騙子說漲,另一半的信中,騙子說跌。一週後,騙子再寫信給收到他正確預測的32,000人,也是一半說漲一半說跌。如此幾週之後,會剩約1000人,已經收到他連續六週的正確預測。騙子於是跟這些人說,想要再收到正確的預測,請付出大筆費用。這個故事,最早是作者在Innumeracy 書中所描述的。

閱讀全文

Labels: 財經類書籍讀後感

2011台東國際鐵人三項51.5KM參賽心得

去年十月比完台東鐵人後,可能是賽前與賽時的運動強度過高,留下了一個運動傷害。每到晚上,右膝後方就會開始覺得怪怪的。在這樣的陰影下,賽後的跑步量就開始減低,或甚至有連續好幾天的休息,只為了讓腳好起來。我也看過骨科與復健科,但在幾個月過後,雖然有好一點,但未見完全好轉。到了十二月,我甚至在記錄運動量的Excel檔記下”右膝未癒,感到沮喪”這樣一句話。當時覺得,原來能毫無顧慮的在操場跑上十公里,真是一件幸福的事。

今年一月開始,我也嘗試赤腳跑步,有一個潛在目的就是希望能找到讓腳更快復原的跑步方法。

這段時間,讓我對運動有了新的看法。在鐵人三項訓練聖經中,一再提到預防運動傷害的重要。這是運動的最大風險。一旦出現運動傷害,你就難以再動了。因為休息是傷害回復的首要要求。但休息不僅打斷訓練,也讓人無法享受運動的樂趣。之前練得再辛苦累培養出來的體能,在休復期也會慢慢衰退。我也終於體會到,為什麼運動傷害可以終結一個明星選手的運動生涯。如何在追求最佳表現的過程中,不要逼迫到身體極限、造成傷害,正是訓練的要義。

會把身體推到極限,最常見的成因就是過度重視比賽成績。太注意時間,運動的樂趣也會削減大半。

隨著時間經過,傷也終於好了。就像感冒後的咳嗽,你也不記得是那天,就是漸漸的再也不會咳了。到今年四五月間,我終於擺脫膝部酸痛的問題,跑步量慢慢拉高。

在決定參加今年十月的鐵人賽後,我又重新翻開之前從未看完的鐵人三項訓練聖經。書中提到一個重點,剛開始接觸鐵人賽的人,應把前一兩年的訓練重點放在Endurance(耐力)的培養。

書中還提到,訓練量(Volume)應以時間計算,不是算距離。譬如你要練跑,訂下的計畫應該是跑一小時,而不是跑十公里。仔細想一下,這真是太有道理了。剛開始練10公里路跑約需一小時才能完成,逐漸進步到五十幾分鐘。假如都是跑完10公里就停,那麼隨著體能進步,運動時間將逐漸減少。跑步一次少五分鐘看似不多,但六次跑步下來,就會少掉半小時的訓練量。

所以,膝蓋回復後的跑步訓練我決定跑慢跑久。先慢慢把距離拉長,到可以跑完十公里後,就把時間拉長,從一小時到一小時十幾分,慢慢增加。讓運動量更充足,也有更好的耐力。

跑步終於可長可久之後,再拿出塵封已久的自行車重新練車。

2010年當時為了鐵人賽,都在類似比賽道路起伏和和的省道上練騎,也一樣算計著相同路程自己是否能在愈短的時間內完成。這種運動方式讓騎車的樂趣削減大半。

Labels: 綠角的休閒活動

2011台東國際鐵人三項51.5KM參賽經驗

上個週末,綠角重回台東活水湖,參加今年的台東國際鐵人三項51.5KM賽事。

從09,10到11這三年,每次在台東辦鐵人賽的週末,都有一個颱風在附近,或是直接帶來水氣,或是引進東北季風,帶來濕涼的天氣。太努力尋找Indicator的人,在這樣三年的觀察後,可能就會說台東鐵人賽是準確預測十月某個週末天氣的指標。

假如氣象局的人用這樣的說法來預測天氣,大概會被罵翻天。但報紙財經版與電視投資節目,每天都有一堆人,說從歷史經驗來看,因為某某指標怎樣,所以接下來市場會怎樣。許多人覺得煞有其事。真是很有趣的對比。

值得慶幸的是,氣象局內專職人員的想法與股票市場中努力尋找蛛絲馬跡的投資人頗有不同。

回到運動的主題。我們一行人星期六到了台東,到了晚上出去吃飯,還看到226KM的參賽選手在路上跑著。他們從白天就開始在運動。真是太有毅力了。騎完一百多公里後,接下來還要跑馬拉松,那會是怎樣的心情與挑戰?

星期六早早入睡,星期日清晨5:30起床,開始做最後的賽前準備。

重要的是早餐。這次我刻意吃少一點,就吃一份加蛋燒餅還有一支香蕉。過去幾次比賽,到下水游泳前都還覺得肚子賬賬的。這次這樣吃,到開賽前果然覺得肚腹間輕爽許多。

這次我們幾個參賽者一同騎車到會場,十幾分鐘的路也剛好做個暖身。到了會場發現場地設置與去年略有不同。去年游泳上岸後,要走過一段長長的紅地毯到轉換區。今年的轉換區就設在去年這段紅地毯路段。所以游泳後可以更快到達轉換區。這是一個進步。

擺放裝備,模擬一下轉換過程,再到場邊拉拉筋,很快就到了鳴笛下水的時刻了。綠角是第二梯下水。下水後就用蛙式開始前進。

之前鐵人賽事我都是用蛙式游完全程,今年這次我決定混合蛙式與自由式。原本計畫是蛙式踢30下,然後自由式划20下這樣混著游。真的下水後,前後左右全都是泳者,抓、踢、壓、爬各式動作紛紛出爐,結果我還是靠著最有把握的蛙式游了好長一段。之後進到比較開闊的地方,才用自由式游一陣。

自由式最大的缺點是會偏。我在去程向左偏,游到身子碰到一條長繩,游不過去,才發現已經撞到標線了。回程時則是向右偏,向岸邊游去,都可以看到水中的台階。看來要在鐵人賽中游長程自由式,定位的問題相當重要。

去年游泳可以幻想在氣泡浴缸中,這次有一段我則是離一位游蛙式的選手很近,幾乎可以感覺到他每一下踢出的強勁水流,我看,就算是按摩浴缸好了。

上了岸後,小跑步到單車停放處。依從頭到腳的順序換裝,然後就牽車跑出去了。

剛騎上單車,覺得眼鏡不正,伸手調了一下。結果一個小東西馬上從左耳邊落下,居然是眼鏡左腳架整個斷了。我騎回去找到腳架,撿起來放在口袋中。就戴著只剩右腳架的眼鏡,開始40公里的自行車路程。

眼鏡還撐的住,不過不太穩定。自行車開始是向北騎,在東北季風的吹襲下,是逆風路段。大家賽後都提到這是今天賽場最不利的天候因素。其實除了這點之外,今天的天氣是這三年來台東賽事最好的天氣。清晨下過一點雨,比賽時沒雨,天空有厚雲,遮擋了熾熱的陽光。天氣涼爽,活水湖清澈見底,只有逆風,這樣的天氣型態完全可以接受。

騎到33分鐘過後,我的自行車碼錶就不會動了。我看了一下後輪,原來是夾在車輪軸輻上的計數轉子脫位,感應不到了。一開始覺得今天怎麼有那麼多裝備出問題,後來覺得,這可能是老天爺叫我不要再看時速,想著要多久完賽了。就照自己的步調騎。每當心中出現算計多久之後可以完賽的念頭時,我就提醒自己,”Here and Now”。後來覺得,這樣騎起來,果真愜意許多。

行經風大的加路蘭、路邊商家都在賣書包的都蘭、這次我終於又有欣賞路邊景色的心情。左手邊是聳立的高山,右手邊是太平洋,岸邊與坡上,隨處可見椰子樹。看著椰子樹枝葉在陰沉天空的背景下,隨風搖擺,有種天大地闊的感覺。

回程段看到一位選手,連人帶車被救援車載回去。我心中想,這或許可以做為一個測試,叫”救援車測試”。看到這樣的場景,假如你覺得,”哇,他真好,解脫了。我也想坐上救援車。”那麼你可能太壓迫自己了。假如你覺得,”哇,他真可惜,不能享受比賽了。”那麼,你已經能享受鐵人賽的樂趣了。

自行車騎完,回到轉換區,吃下第二包能量補給包,把殘廢的眼鏡換下然後拿出備用眼鏡戴上,有種精神一振的感覺。之前每次比賽都有備另外一副眼鏡,就是怕這種狀況。沒用到最好。在有需要的時候,可以馬上得到援助,感覺真好。

然後就開始最後的十公里路跑了。

這次賽前練習我特別加強單車加跑步的練習。終於在某次聯合練習中,擺脫掉下車後跑步,腳步虛浮的感覺。那次感覺真的很不錯,因為你知道自己的體能又進到一個新的階段。但賽前練習都是騎車40-60分鐘後再跑步,沒有騎過全程40km再跑。所以賽中,我還是有點擔心會不會出現腳步虛浮的感覺。

上路後答案揭曉。沒有腳步虛浮的感覺。Good。我當下知道這次會很愉快的完賽。於是帶著輕鬆的心情,享受最後十公里路跑。在市區中有熱情加油的台東市民,在公園路段,則有美麗的小花、高聳的林木,還有宜人的涼風。再加上一點超車的快感,真的不錯啊!(單車段已經被超得夠多了)

最後進入防汛道路,剩2.3km時有工作人員廣播,這約是操場5圈的距離。我發現自己還有點動能可以再加速跑,於是跑快一點,還追到一個有教練陪跑的小選手。那個教練還可以大聲計數,看來是一點都不會喘。

快到終點時,發現差一點就要超過三小時了,於是邁開大步,奔向終點。耶!帶著笑容,順利完賽。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

2011台東國際鐵人三項51.5KM參賽心得

2010台東國際鐵人三項51.5KM參賽經驗

2010苗栗國際鐵人三項錦標賽參賽經驗----青蛙湖裡游蛙式

冰冷的鐵人---2009十二月20日東港大鵬灣鐵人三項參賽經驗

綠角鐵人(A Greenhorn Triathlete)---2009十月4號台東51.5km鐵人三項國際邀請賽參賽經驗

2012花蓮鯉魚潭鐵人三項參賽經驗(2012 Hualien Triathlon)

Labels: 綠角的休閒活動

換基金為自己加薪

在台灣販售的基金普遍有內扣費用過高的問題。股票型基金最常見的經理費是每年1.5%。也就是說,假如一年下來,你透過基金投入的股票市場沒漲也沒跌,你當初投入的100萬,到了年底,就會剩下98萬5千塊。

這種以淨值內扣的收費方式相當厲害。因為在動輒每年二三十趴的市場波動中,這些一兩趴的收費往往讓投資人”不知不覺”。但這費用,就像你在便利商店買飲料結帳時掏出錢包付款一樣,完全是由你的口袋中拿出來的。

不管是ETF還是基金,它們都是漏水的桶子。你將錢投入這些投資工具,就像把水放在會漏水的桶子裡。在基金與ETF中的錢,與在漏水桶子中的水一樣,都有愈變愈少的傾向。

但我們需要基金和ETF這些投資工具。因為它們可以幫助我們投入比較不容易接觸到的市場,因為它們可以讓我們用很少的資金也可以進行分散投資。

就像有了桶子,你就可以在下雨天接水。有了基金與ETF,你就可以參與市場的上漲與證券的配息。

但是,天會不會下雨,市場會不會起漲,實非人力所能控制(天氣還有人造雨的可能,市場更是難以操控)。在這時候,我們應專注在可以控制的選項,那就是”挑比較不會漏水的桶子”。

假如你要接水,而你只能從一堆有破孔、會漏水的桶子中選取,你會選那一個?

很簡單,你一定會選比較不會漏水的桶子。

Labels: 基金

The Difference Maker讀後感---灌溉你的決定

假如你決定改變自己的想法,進而改變自己的態度,那麼,與這個決定同等重要的是,持續的維持它。

太多書籍還有討論都把重點放在決定的形成上面,卻很少人談到決定的處理。這就是本書作者提到的另一個精彩論點”Decision making” vs. “ Decision management”。

簡單的例子。譬如你決定跑步健身。很好,你下了一個很好的決定。但是,真正的重點在於,你到底有沒有去跑。下一個好決定是很重要沒錯,但讓這個決定實現,或許更為重要。

所以,不是你下決心說,”好,我要改變態度”,這樣就行了。如何在每日的生活中,持續的維持這個決定,才是你的態度是否會改變的關鍵。

就像一個人決定要跑步健身後,卻從來沒去跑步。那麼,他有沒有下這個決定,是沒有分別的。

在一切順暢、事事如意的狀況下,要有好態度,那真是順水推舟,再簡單不過。問題是,當遇到不順、不高興的狀況時,如何維持好態度,那才是重點。所以作者分章列出,最有可能讓人形成負面態度的狀況,包括沮喪、改變、問題、恐懼與失敗。

閱讀全文

Labels: 綠角的休閒活動

The Difference Maker讀後感---重要但非萬能的態度

The Difference Maker整本書的主題,就是”態度”(Attitude)兩個字。出社會有過工作經驗的人,應該都能瞭解態度是一件重要的事。但到底什麼是態度?對同事、客戶還有家人友善,就是態度好嗎?如何培養積極正面的態度?這些大多人從未深入思考過的問題,這本書給予解答。

書的第一章就對”態度”下了定義:態度是以外在行為表現出的內在感受(Attitude is an inward feeling expressed by outward behavior)。內在感受就是你的想法。你有怎樣的想法,你就會有怎樣的態度。

譬如你覺得鄰居很吵、有點煩人,你對這位鄰居的態度就不會很友善。譬如你覺得來找你的客戶,全都是讓你事情太多、工作負擔太重的元凶,那麼你對他們也不太可能有好態度。

人可以短暫隱藏自己真正的態度,仍然對這位吵人的鄰居笑臉打招呼,客氣的招待客戶。但這些都是假的。只要想法沒變,這些累積下來的張力,終有爆發出來、顯露原形的一天。

透過這些文字,讀者將被作者帶領,深入思考自身態度形成的緣由。而且你會發現,作者說的,一點都沒錯。要有好態度,必需要有好想法。不是嘴角上揚,拉出一張笑臉,就是好態度。那叫表面工夫。腦中怎麼想,才是真正的重點。

態度也不只是對他人的想法,也包括對自身與對自己的經歷與人生的想法。簡言之,你採取怎樣的態度,將很大一部分決定你度過怎樣的人生。對自己的遭遇持續的抱持負面想法、忿恨不平的人,會有快樂,滿足的人生嗎?答案自明。

所以書名The Difference Maker的意思就是,態度的改變,將造成你人生的改變。態度,就是造成差異的地方。The Difference Maker就是態度。

但過度注重”態度”,恐怕會讓人忽略掉一些同等重要的面向。有人可能以為,態度就是一切。有了好態度,成功就在眼前。這都是不對的想法。所以作者在第二章馬上提到,態度無法幫我們達成的事。

第一個也是最重要的就是,態度無法補足技能(No attitude is strong enough to compensate for lack of skill)。假如某項工作或是某項成就,需要某種特別的技能,你就一定要具備該特定技能才能勝任。沒有該技能,態度再好都沒用。

舉個簡單的例子。譬如你在台灣有肝臟移植的需求,那麼你就一定要去找那幾位屈指可數有能力做這種手術的醫師。不去找他們,就是找死。因為他們才有能力。態度再好,但沒有能力,都不是可行選項。

選醫師時,大家都能領會技術本位的重要,但有的專業領域,技能的缺乏不是那麼明顯的事情。在金融業,明顯的例子就是推銷一些金融產品的人。不必相關科系畢業、考一個背一下題庫就可以過的考試,就拿著證照自稱專業。

這些人,絕大多數在財金方面的專業技能都明顯不足,卻要幫人規畫一生的保險與投資計畫。他們最引以自豪的,往往就是態度。他們用態度彌掩專業的不足。而很多潛在客戶,也未能看穿那可掬笑容下的空虛,成為一個雇用沒有專業的人。

書中第二章的第一段寫道”Many have great attitudes about themselves. However, their high opinions of themselves and their abilities are often disconnected from reality.”真是貼切異常。

所以”態度不能補足技能”這點對我們有兩個面向的應用。

首先是我們自己,假如想要做什麼工作,一定要有符合該工作所需的技能。沒有技能,再怎樣培養態度都是沒用的。

再者,在我們雇用他人的專業協助時,重點在他有沒有能力,而不是他態度好不好。假如有能力、態度又好,那是再好不過。但假如情況不允許,寧願交給有能力但態度沒那麼好,也不要交給態度好但沒有能力的人。雇用沒有適足能力的人,你是在自找麻煩。

待續…

The Difference Maker的中譯本是差異製造者

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

The Difference Maker讀後感---灌溉你的決定

“沒了名片,你還剩下什麼?”讀後感1—不進則退

The Ultimate Gift讀後感---工作的快樂

The Miracle of Mindfulness讀後感----留意當下

閱讀全文

Labels: 綠角的休閒活動

“誰說人是理性的”讀後感---合適的貸款

書最後”關於某些章節的反思與逸事”一節也有許多相當精采的論述。

作者提到,為什麼人們會選擇自己無法負擔的抵押貸款。(這顯然是次貸風暴的成因之一)。

作者回想自身購屋經歷,當時他們夫妻面對的問題,應是在他們的財務狀況下,最佳貸款金額是多少。

他們尋訪財務專家,大家都說,房貸支出不要超過每月收入的四成。

好,不要超過四成。那到底是要貸多少,才是最佳的貸款金額?

他們發現,沒有人回答這題。這個問題的解答,到最後都變成,以每月收入四成來償還貸款,最多可以貸到多少錢。

這點出了太多購屋者陷入的迷思。那就是,以自己的收入狀況,考量最大負荷極限下所能貸到的最高金額,所能買到的最貴房子,而不是最佳貸款金額,最適財務狀況下所能負擔的房子。

閱讀全文

Labels: 非財經類書籍讀後感

“誰說人是理性的”讀後感---機會之門

作者用一個實驗證明這種心理的存在,請受試者玩一個電腦遊戲。遊戲一開始,畫面上會出現紅、藍與綠三扇門。滑鼠點一下,門就會開啟,進入該房間。然後在房間內點擊滑鼠,每點一次,就會獲得幾美分的現金獎勵。雖然每次獎勵金的金額都不一樣,但三扇門對應的房間,分別有高、中與低三種不同等級的獎勵。每個受試者的總點擊次數是100次。

想要獲得最多獎勵的策略,顯然就是找到賞金最高的房間,然後將所有剩下的點擊數花在上面。

然後作者將規則做了點改變。假如有一扇門,你在連續12次點擊中,都沒有選它,這扇門就會永遠消失了。

規則改變後,受試者的行為也變了。就算他們已經試驗得知在那個房間內點擊的獎賞最高,他們就是會不由自主的在幾次點擊之後,再回去點那些就要關閉的門。就算他們知道,這樣做會浪費點擊次數,得到較少的現金,但他們似乎就是無法忍受機會的消逝,努力的想要保持每一扇門的存在。

又是一個人的不理性面。

閱讀全文

Labels: 非財經類書籍讀後感

“美國券商全攻略”與”ETF關鍵報告”台中課程歡迎舊生回鍋上課

10月22與23日綠角將在台中舉辦美國券商全攻略與ETF關鍵報告課程。之前上過課的投資朋友,假如有任何不清楚的地方,想要再聽一次,歡迎前來參加。

也就是說,之前有參加過美國券商全攻略課程的朋友,就可以再度參加美國券商課程。之前有參加過ETF關鍵報告課程的朋友,就可以再度參加ETF課程。不管當初是在台北、台中或高雄上課。

費用方面,假如舊學員可以帶自己的講義前來上課,那就完全免費。假如想拿新的講義,就只收取講義印刷工本費。(同一個課程,每次講義都會有些許不同。但差異不大。)

舊生欲回鍋上課,也煩請來信報名。(請使用當初報名時的信箱。以便核對身份。謝謝!)

請寫信到service.greenhorn@gmail.com,信中請註明:

真實姓名

欲參加那一天的課程

是否需要講義

PS. 日後課程假如有開放舊學員上課的話,將在開課前一至二週宣布。

目前這兩個課程有都尚有名額,歡迎想要參加的朋友報名。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

“美國券商全攻略”台中開課公告

“ETF關鍵報告”台中開課公告

Labels: 綠角的書、演講與開課公告