美國券商第一理財VISA金融卡啟用程序—2020版(How to Activate Firstrade Visa Debit Card)

2017拿到的美國券商第一理財(Firstrade)發給的VISA Debit Card,在三年過後,今年(2020)已經到期了。券商也自動用國際快遞寄出新的卡片。本文分享此次的開卡過程。

這張卡片的卡號,跟之前的卡片完全相同。

卡片上有張貼紙,說明美國境外開卡要打1-816-860-8969。

我們大多是在台灣,所以是打1-816-860-8969

(這是自動語音系統,所以任何時候都可以打,不必特意在美國上班時間撥打。)

接通後,語音的第一個問題是,要繼續英文服務請按1。(西班牙文是2)

所以就按1。(沒有中文選項)

接下來請你輸入16位卡片號碼。就輸入即可。輸入完不必要按#。

然後系統會問你的Social Security Number,這部分就輸入9999即可。

接下來會問你卡片背面的三位數安全碼。我們就把卡片背後,在簽名欄右邊,一個獨立的白欄位上的三位數字輸入。(這是唯一跟三年前開卡過程不同的地方)

然後系統會請你輸入四位數卡片PIN碼。請先想好,並輸入。

系統會再要求你輸入一次。就再打一次。

然後系統就會告訴你新的PIN已經設定好了。感謝你撥打電話,再見。

這樣就開卡就完成了,相當簡單。

Labels: 海外券商投資

“指數化投資的盛行,將讓主動投資更加有利”,迷思還是事實(Is Indexing Making Active Investment Great Again?)

投資界有個說法是,指數化投資人與指數化投資工具,就是照指數投資。指數有什麼成份股,他們就買這些證券。這些成份證券在指數中比重多少,他們就照這個比重配置資本。

完全沒有去研究這支證券真實、合理價格是多少。

所以隨著指數化投資資產比率愈來愈高,市場上未被發現正確價格的機會會變多,主動投資將再次勝出。

看似有理,實際狀況如何呢?

首先要注意的第一個重點就是,不要自動把指數化投資資產增加,解釋為主動投資活動減少。

假如愈來愈多資產參與指數化投資,愈來愈多資本都不參與買賣了,那麼我們會看到市場交易量逐漸下滑。

近年來,市場交易量有下降嗎?

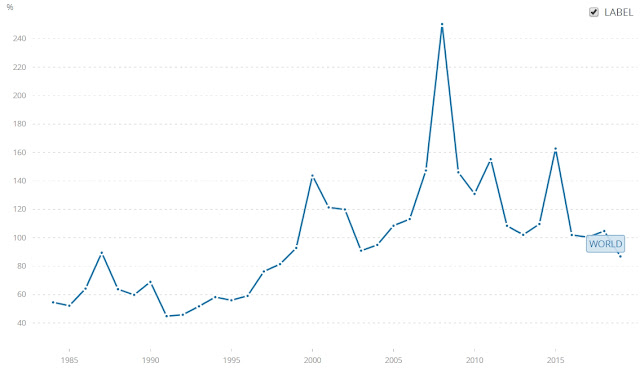

上圖是全球股市自1984到2019年,每一單一年度的周轉率。(資料來源是World Bank)

100%的周轉率是說,該年全球股市的成交量,等同於上市的每一股,全都換人持有一次。

我們有看到隨著指數化投資資產增加,市場成交量下滑嗎?

完全沒有。

事實是,成交量日漸擴大。到2000年之後,就很少看到單年周轉率小於100%。

在市場大幅波動的年度(譬如2008),周轉率更會明顯上升。

也就是說,儘管投入指數化投資的資產比率上升,但市場的交易買賣仍是非常活絡的。

價格發現的過程,也就是一支證券到底應該值多少錢的過程,是在買賣中完成的。不是在持有資產中完成的。

以為指數化投資持有的資產比率上升,就會留下更多等待發現的價格錯置的機會。是一種觀察方向的錯誤,也是一種對市場現況的不瞭解。

上圖是Vanguard在2019一篇報告中的圖。顯示美國股市中,指數化投資策略在整個市場交易量中的占比。不到5%。交易,大多是主動投資人在進行。

目前股票市場,主動買賣進行價格發現的過程,遠比10年前、20年前,活躍許多。

實際狀況是,指數化投資資產比率增加,同時主動投資活動更加熱烈。

第二個重點是,是誰投入指數化投資。

閱讀全文

Labels: 投資概念

Vanguard Total World Stock ETF分析介紹(VT,2020年版)

美股代號VT的Vanguard Total World Stock ETF成立於2008年六月24日。追蹤FTSE Global All Cap Index。

該指數名稱中有兩個重點。第一,Global,代表它是一個全球市場指數。第二,All Cap,代表它是全市場指數,同時包含大、中、小型股。

所以VT的目的就是讓投資人透過一個標的,一次取得是全球股市報酬。

FTSE Global All Cap Index包含了全球49個國家,共8936支證券。同時包括已開發與新興市場。

VT內扣總開銷0.08%。比2019年的0.09%,降低了0.01%。

根據美國晨星資料,VT資產總值125億美金,平均每天成交量360萬股。

VT追蹤指數的方法是採樣。

依據2020四月30日的資料,VT投入的前十大國家與比重分別是:

美國 57.4%

日本 7.5%

英國 4.3%

中國 4.3%

瑞士 2.7%

加拿大 2.6%

法國 2.5%

德國 2.3%

澳洲 1.9%

台灣 1.7%

跟去年相比,韓國退出前十大,台灣進入。

VT自成立以來,各完整年度績效如下表:

Labels: ETF討論分析-美國

投資市政債CEF的必要性(Lower Return with Equity-Like Risk)

(本部落格文章,未經作者同意,禁止轉載)

這張圖,是幾支投資標的,從今年年初到五月21日的走勢圖。

最下方,帶著藍底的藍色線條,是投資整體美國股市VTI的走勢圖。到五月21日,是下跌9.78%。

最上方的紫色線條,是美國中期公債ETF,IEI的走勢。今年以來上漲5.93%。

中間五個曲折起伏的線條,是五支市政債封閉型基金,同期的走勢圖。這五支CEF,分別是:

MYD: BlackRock MuniYield

NMZ: Nuveen Muni High Income

NEA: Nuveen AMT-Free Quality Muni

GOF: Guggenheim Strategic Opportunities Fund

PML: PIMCO Municipal Income II

這張圖可以看到幾個重點。

首先,市政債CEF在這次股市大跌中毫無保護效果。

在2020的下跌中,這五支市政債CEF全部跟著股市一齊大跌。其中還有兩支,PML與GOF最大跌幅比VTI還大。最大跌幅最小的NEA,也有-21.6%的虧損。

到最右邊走勢的終點,美國股市今年的下跌已經縮小到10%以內。圖中的五支市政債CEF中還有四支,下跌十幾到二十幾趴,回復程度還不如股市。

所以,說市政債有等同或近似公債的信用風險,恐怕是一種過度衍生。市政債的信用風險仍比公債要高。

市政債的表現,跟今年緩步上漲的美國公債標的IEI,截然不同。

這次美國的防疫支出,許多需要地方政府負擔。而經濟活動減緩,又造成稅收降低。美國地方政府財政狀況在兩面夾擊下,承受龐大壓力。投資人自然開始擔心市政債的信用風險。

而封閉型基金使用槓桿的運作方式,又讓危機發生時,損失加重。

在獲利,在可以”持續拿到較高配息”時,許多投資朋友對市政債CEF內含的信用風險與槓桿風險,似乎不易瞭解(或根本不在意)。

當風險帶來報酬時,投資人往往對風險視若無睹。當風險帶來虧損時,投資人才驚覺它的存在。

再來,市政債CEF的走勢與波動,類似股市。

市政債CEF跟投資級公債的走勢完全不同。它無法在投資組合中,提供像公債的保護效果。

市政債CEF在投資組合中的表現,比較像股市這類高風險資產。

問題在於,假如投資人可以承擔股票等級的下跌與波動風險,那麼他就直接投資股市就好了。何必買一個”類似股票風險”的標的,然後拿較低的報酬。

譬如下表是美國市政債CEF,PML,跟美國股市ETF,VTI,從2010年初到2019年底,這十年間的表現。

閱讀全文

Labels: 投資概念

以美國ETF進行資產配置的實際成績(Asset Allocation with ETFs,2020更新)

(本部落格文章,未經作者同意,禁止轉載)

這篇文章展現使用美國當地ETF組成一個股債比60:40的投資組合(註),從2008年初到2019年底,這十二年的投資成果。

本文也是2016發表的以美國ETF進行資產配置的實際成績與2018發表的以美國ETF進行資產配置的實際成績(Asset Allocation with ETFs,2018更新)的最新更新版本。

我們先回顧一下這個投資組合的架構。

60%的股票部位,由代表美國的Vanguard Total Stock Market ETF(美股代號:VTI) 、代表歐洲已開發市場的Vanguard FTSE Europe ETF(美股代號:VGK)、代表亞太市場的Vanguard FTSE Pacific ETF(美股代號:VPL)以及代表新興市場的Vanguard FTSE Emerging Markets ETF(美股代號:VWO),各15%組成。

40%的債券,則由代表美國公債的iShares 3-7 Year Treasury Bond ETF(美股代號:IEI)以及代表國際公債的SPDR Barclays International Treasury Bond ETF(美股代號:BWX),各20%組成。

這個投資組合看起來會像這樣:

這個投資組合是在2008年初,就將資金以股債比60:40投入。而且,之後十二年就一直維持這樣的股債與地區比率。

假如某年市場波動,造成股債比不再是60:40,譬如變成70:30,那就會進行再平衡,將股債比調整回60:40。再平衡的頻率設定是每年一次。

這個投資組合過去十二年的每一個單一年度績效如下表。

十二年期間最嚴重的單年下跌是2008,下跌近22%。最大的上漲是2009,一年上漲24.7%。十二年中有四個負報酬年度,八個正報酬年度。

十二年累積總報酬是65.6%,單年報酬標準差是13.0%。也就是說,就算從最差的時間點,2008年初開始投資,經歷2008整個金融海嘯的下跌,到2019年底已經完全彌補起來,還有六成的獲利。

跟去年計算的2008到2018這十一年的累積報酬42.4%相比,總報酬上升23.2%。請注意,這是一個債券占了高達四成的投資組合,也可以在一年之內讓資產總值上升超過二成。

假如一位投資人的投資部位是100%股市,在2019這年經過選股買賣等操作之後,卻是一年十幾趴的報酬。那是相對難看的成績。這代表冒了多很多的風險,卻沒有比較好的報酬。

這個投資組合跟全球四大區塊股市,同期間的報酬與標準差,如下表:

閱讀全文

Labels: ETF實戰績效與投資策略

Vanguard Dividend Appreciation ETF分析介紹(VIG,2020年版)

Vanguard Dividend Appreciation ETF(美股代號:VIG),中文名為Vanguard股息增長ETF,成立於2006年四月21日。

VIG以複製法追蹤NASDAQ US Dividend Achievers Select Index,持有跟指數完全相同的183支證券。該指數從NASDAQ與紐約證交所掛牌的證券中,篩選出過去十年,每一年都增加現金股利的公司。

根據2020年四月底資料,VIG的配息率(SEC Yield)是1.98%。囊括整體美國股市的VTI則是1.89%。VIG的配息率只比整體市場高0.09%而已。

也就是說,VIG不是一個以”高股息”為號召的ETF。VIG的特點在於以股息的角度來選股,選出股息能連續增長,也就是營運與獲利具有較強軔特質的公司。

VIG資產總值為411億美金,平均每天成交量是270萬股(2020五月資料)。跟去年(2019)相比,都有增長。

VIG的內扣總開銷是0.06%。跟去年相同。

2020四月底,VIG前十大持股分別是:

Microsoft Corp.

Walmart

Procter & Gamble

Visa

Johnson & Johnson

Comcast

Abbott Laboratories

McDonald’s

Costco

Medtronic plc

跟去年相比,Union Pacific Corp離開前十大名單,Costco進入。前十大持股占ETF資產總值的38%。

VIG每一年績效與跟它所追蹤的指數差距則如下表:

Labels: ETF討論分析-美國

指數化投資真的泡沫化了嗎?(What on Earth is Bubble of Indexing?)

過去一年,說指數化投資”泡沫化”的意見此起彼落,不絕於耳。(註)

我們就來仔細想想,什麼叫做”泡沫”。

在投資界,我們說”泡沫”,代表一個資產或市一個投資標的,在投資大眾的追捧下,變的價格太高,完全脫離現實,這叫泡沫。

這東西可以發生在整個股市、單一公司股票、或是鬱金香上。

泡沫指的是東西變太貴了,貴的沒有道理。

好,那我們回頭來看,什麼叫指數化投資泡沫化?

難道是”指數化投資變得太貴嗎”?

這個說法很奇怪耶。

指數化投資代表的是一種持有資產的方式,不是一種資產類別。

我們可以用指數化投資的方式,持有股票、持有債券。但指數化投資本身不代表一個資產。

所以,到底什麼叫”指數化投資泡沫化”?

喔,難道是說,這個方法已經過於盛行了嗎?

什麼叫”過於盛行?”

譬如我們會說,自來水已經泡沫化了,或是汽車已經泡沫化了嗎?

Labels: 投資概念

”資產配置戰略總覽”2020八月15,16日台北班開課公告

由於六月的台北”資產配置戰略總覽”已經額滿,而且候補人數超過50人。

因此綠角決定2020八月15,16日於台北再次開立"資產配置戰略總覽"課程。

(同一個週末的星期日下午,有開設"ETF關鍵報告"課程。歡迎想深入瞭解美國ETF這項投資工具的朋友報名參加。

綠角所有開課時程,可參考綠角開課計畫)

之前參加過的朋友的課後心得,可見以下文章:

“資產配置戰略總覽” 2019十二月台北與台中班學員課後回饋

“資產配置戰略總覽” 2019十一月台北與高雄班學員課後回饋

“資產配置戰略總覽” 2019九月台北班學員課後回饋

“資產配置戰略總覽” 2019八月台北與台中班學員課後回饋

前言:

資產配置是一般投資人最容易執行,管理的金錢與時間成本最低的投資方式。

單純的配置,有時甚至就打敗專業經理人不斷根據市場狀況調整的操作績效。

但台灣投資人到底要如何做資產配置?

目前討論資產配置的書籍,大多是英文作品的譯作。鮮少以台灣投資人為出發點的資產配置書籍。

“資產配置戰略總覽”是一個以台灣投資人觀點出發的課程。

這個課程將詳細解釋各種資產類別的特性、歷史經驗、資產配置的核心效果、綠角選擇的方法、以及如何建構一個符合自身目標投資組合的實際做法。定期投入方法的比較與選擇,再平衡的實際做法,都有專門討論。

期望能讓參加過的朋友,能對投資,對於各種金融資產的特性有正確且更完整的認識。

開課日期:

台北:八月15、16號

課程時間共九小時,分星期六與星期日兩天上課。以下為活動流程:

星期六上午

08:40-08:55 報到

09:00-09:50 資產配置的理由

10:00-10:50 資產類別介紹1

11:00-12:00 資產類別介紹2 Q&A

14:30-15:20 報酬率預估(歷史經驗與目前狀況)

15:30-16:30 資產配置範例 Q&A

星期日上午

10:00-10:50 再平衡與生命週期投資

11:00-12:00 投資組合的改進空間與資產配置的障礙 Q&A

詳細課程內容可參考“資產配置戰略總覽”課程內容介紹這篇文章。

閱讀全文

Labels: 綠角的書、演講與開課公告

“ETF關鍵報告” 2020八月16日台北班開課公告

最新一梯的”ETF關鍵報告”課程,將於八月16日(星期日下午)於台北開課。

(想瞭解整體投資概念,以及投資組合設計原理的朋友,可以參加"資產配置戰略總覽”課程。今天同步公告的最新一梯是”資產配置戰略總覽”2020八月15,16日台北班。

綠角所有開課時程,請見綠角開課計畫)

之前參加過的朋友的評價,可參考:

“ETF關鍵報告” 2019十二月台北與台中班學員課後回饋

“ETF關鍵報告” 2019十一月台北與高雄班學員課後回饋

“ETF關鍵報告” 2019十月台北班學員課後回饋

“ETF關鍵報告” 2019九月台北班學員課後回饋

“ETF關鍵報告” 2019八月台北與台中班學員課後回饋

前言:

ETF做為指數化投資工具,是目前公認可以讓一般投資人,用最低的成本,最簡單的方式,就取得市場報酬的方法。

而且,光是指數所代表的市場報酬,長期下來就可以勝過大多主動型基金,專家選股的成果。

不論是台灣投信基金,或是在台灣銷售的境外基金,普遍有內扣成本過高的問題。

台灣當地的ETF,又可能有指數追蹤效益不彰或是隱藏高額內扣費用的問題。

美國成熟的低成本指數化投資工具,已經成為許多投資人的明智選擇。

但是,你是否從未注意過自己下單時ETF的買賣價差與折溢價?

你是否認為ETF只要內扣費用愈低就就會愈貼近指數表現,卻不知道要如何衡量資產管理公司的指數追蹤能力?

”ETF關鍵報告”可以在短時間內,讓參加者對美國ETF有一整體的瞭解,抓住重點,讓ETF成為你得心應手的投資工具。

ETF課程相關資訊如下:

課程特色:

1. 美國已有二千支以上的ETF。投資於全球各地市場,各種資產類別,使用多種策略。懂得美國ETF,可以大幅擴增自己的投資機會。

2. ETF關鍵報告是針對美國ETF的專門課程,主題明確。從第一節課的基本概念,到最後一節課的交易需要注意事項,由淺到深,每個段落都有確切的學習重點。確認參加的朋友都能對美國ETF有確實的掌握。

3. 課程內容由台灣最早開始有系統的寫文章介紹美國ETF的綠角編寫與全程講解。課程中,投資朋友將可以看到綠角多年ETF的投資心得。

Labels: 綠角的書、演講與開課公告

元大台灣中型100ETF分析介紹(0051,2020年版)

元大台灣中型100ETF(台股代號:0051)成立於2006年8月24日,追蹤台灣證券交易所與FTSE合作編製的台灣中型100指數。

台灣中型100指數由台股中市值排名第51到150這100家公司組成。根據台灣股市結構,這100家中型公司約占台股總市值15%。

台灣50指數則是由台股市值排名第1到第50的公司組成。所以同時投資0050與0051,就會持有台股市值前150大的公司。合計占台股總市值約85%。

台灣中型100指數每三個月進行成份股審核(於每年的三、六、九、十二月)。審核時,假如非成份股的市值上升到第130名以上,則納入成份股。原先成份股的市值假如跌到171名以下,則自指數刪除。

元大台灣中型100ETF以完全複製法追蹤指數。

目前0051資產3.2億台幣(2020五月資料)。資產規模跟2018相比,只增加兩千萬。在台灣投資界不是一支很受注意的標的。

台灣中型100ETF收取0.40%的經理費(資產100億以下時),與0.035%的保管費。兩者加總形成0.435%的費用。再加上其它開銷後,形成ETF的年度內扣總開銷(Expense ratio)。近年內扣費用率如下表:

| 年度 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 費用率(%) | 0.66 | 0.66 | 0.70 | 0.68 | 0.71 | 0.66 |

過去六年的全年內扣總開銷在0.66%到0.71%之間。以指數化投資工具來說,是偏高的費用。

下表則是0051歷年配息記錄:

| 年度 | 每股配息金額 |

| 2006 | 沒有配息 |

| 2007 | 0.77 |

| 2008 | 沒有配息 |

| 2009 | 1.7 |

| 2010 | 0.9 |

| 2011 | 0.9 |

| 2012 | 0.75 |

| 2013 | 0.8 |

| 2014 | 0.75 |

| 2015 | 0.85 |

| 2016 | 0.7 |

| 2017 | 0.85 |

| 2018 | 1.0 |

| 2019 | 1.2 |

下表則是取材自公開說明書的歷年報酬資料:

閱讀全文

Labels: ETF討論分析-台灣

基金規模小,所以收費就要高的荒謬理論(High Expense Ratio is Excusable with Low Assets?)

近年來,當我對台灣基金業者(包括境內與境外基金)的高收費提出批評時,我發現一個一再出現的理由就是:

“台灣基金業規模比美國小,當然收費要比較高啊!”

看來的確有理。

譬如一層樓的辦公室一個月需要100萬租金的話,假如管理資產總值有1億,那是1%的支出。但假如管理資產是10億,那就只是0.1%的支出。

資產愈高,支出比率才會愈低。

但這個看似表面有道理的說法,其實非常荒謬,請見以下幾點。

首先我們注意到,這句話說的是,因為資產規模低,所以內扣費用收費高。

那我們想問的是,當基金規模擴大時,基金業者有把內扣費用調降嗎?

就境外基金來看,台灣投資人買了上百億美金的聯博全球高收益債券基金,內扣費用有因為它有高達上千億台幣的規模而調降嗎?

不會有人說它是小基金吧?

就台股基金來看,你看看公開說明書,有那一家業者在資產規模上升後,費用調降的?有這麼做的業者是規則,還是例外?

也就是說,資產規模,只是業者用來合理化他們高收費的說詞。他們的收費跟規模一點關係都沒有。不管資產規模大或小,他們就是要收高額費用。

再來,現在看美國基金業者,當然它們的規模相當龐大。但大業者,也是從小做起。

Vanguard在1974創立之初,旗下基金整體內扣總開銷是0.71%。當時它管理的資產規模是14億美金。

請注意,這0.71%是主動管理的費用。Vanguard要到兩年後,1976才推出第一支標普500指數行基金。

美國目前規模最大的ETF,代號SPY的標普500 ETF,在1993發行當時,內扣總開銷就是0.2%。發行第一年,SPY資產總值是5億美金。

所以台灣業者說,美國基金跟ETF規模大,所以收費低的論點,是一種偏頗的說法。

他們刻意忽略,美國的低收費業者跟低收費投資工具,在一開始,在規模小的時候,收費就很低了。

Labels: 基金

自組ETF跟ETF的根本差別(Self-Made ETF is NOT ETF)

由於追蹤指數的ETF基本上就是買進一籃子證券,然後持續持有。所以有些投資朋友發展出了”自組ETF”的觀念。認為自己挑選幾支證券後,然後持續持有,就等於是自己持有一支”自組ETF”了。還可以省下經理費。

這個”自組ETF”與實際ETF之間,仍有不小的差異。

首先是,選股原則。

追蹤指數的ETF,其選股會根據其所追蹤指數的指數建構規則來進行。這是一個事前就想好,以白紙黑字的指數公開說明書明定下來的規則。指數建構規則是ETF投資策略的穩定基礎。

但對於自選股票的投資人來說,他們的選股,往往不是根據一個陳述基本原則的投資策略白皮書(Investment policy statement)定下來的。事實是,一般投資人的想法與策略常是一個不斷變動的過程。

他的經驗會變,他的財務知識會變,他對市場的觀感會變。

之前看好的股票,現在帳面上已經虧了50%,還要留在投資組合中嗎?

過去不會看的財報數字,現在注意到了。某家公司還要留嗎?

過去大家看好某某公司,現在大家改看好其它公司。我要跟著改嗎?

投資人希望藉由這些調整,掌握投資機會,帶來更好的報酬。

但實際狀況是,投資人也很可能因為這些操作,損傷自身績效。

自組ETF,你不太可能不看、不管、不變動這個投資組合。自組ETF的投資策略穩定性,跟追蹤指標指數的ETF比起來,有不小差距。

第二,流動性與分散性差異。

ETF可以讓你透過一支標的就持有上百支或上千支證券。前者譬如標普500 ETF,後者譬如美國全市場ETF,VTI 。分散性非常好。

分散的優點在於,單一公司的災難不會成為你投資的災難。

一般投資人,有能力管理一個由100支不同證券組成的投資組合嗎?你有那麼多時間與精力研究那麼多公司,管理那麼複雜的部位嗎?

另外,持有ETF的投資人,假如他的部位要變現,他就直接賣出這支ETF極可。非常簡單。

但持有20支股票,自組ETF的投資人,假如要變現,要怎麼做?

是只賣一家公司股票,湊足自己想要的現金?但這樣會扭曲投資組合中各公司相對比重。

還是20支股票都等比率賣出一些?這樣可以維持投資組合,但要下單下20筆。

你覺得那個比較好?還是兩個都不好?

自組ETF,分散與流動性都比不上真正的ETF。

最後,交易成本。

把許多證券包裹起來做成ETF。假如這支ETF發展起來,成為市場上的主力投資工具。其買賣價差是會低於其組成證券的。可見下圖:

Labels: ETF基本知識

非典型成功(Unconventional Success)讀後感5—持有現金伺機進場的迷思

作者在書中有這麼一句話:

“假如不願意承受市場風險,又不具特別的投資技巧,那就只能賺取貨幣市場報酬。”

這句話講白一點就是,假如投資人不願意將資金投入市場,譬如投入股市或債券市場,他不想承擔市場風險,但他又沒有特別的投資技巧,那麼他就只能賺取像銀行定存這樣的貨幣市場報酬。

投資最大的障礙之一正是不願意承擔市場風險。

有人是因為害怕虧損。他擔心投入市場後,遇到大跌。

有人是怕買到太高太貴的價格。譬如之前這個標的只有40塊,現在漲到80,所以不願買進。

這都是合理的考量。投資的確可能進入市場後,就遇到下跌造成虧損,或你根本買到一個太高的價格。

但問題在於,你不參與市場,市場之後再上漲,也沒你的份,你會錯過報酬。

有的投資人過度擔心下跌風險,資金全以現金持有,不敢進場。但他不認為自己只會拿到貨幣市場報酬,他覺得自己會拿到更好的報酬。

他總想著,我現在不進場,要耐心等候。等到市場大跌之後進場,之後反彈就是大賺特賺。

也就是說,他把自己的”不敢參與市場”,解釋為一種”特別的投資技巧”。可以判斷市場價位是高或低的投資技巧。或是可以耐心等待市場下跌的技巧。

這往往是過度衍生、幻想太多。

閱讀全文

Labels: 財經類書籍讀後感

Vanguard FTSE Developed Markets ETF分析介紹(VEA,2020年版)

美股代號VEA的Vanguard FTSE Developed Market ETF成立於2007年七月20日。追蹤FTSE Developed All Cap ex US Index。

VEA投資範圍是美國以外的全球已開發市場,共持有3951支證券。歐洲:亞太:北美的相對比重約是52:38:8。

VEA原先名稱是Vanguard Europe Pacific ETF,追蹤MSCI EAFE指數。2012年更改為追蹤FTSE Developed ex North America Index。

2015年,VEA再更改為追蹤FTSE Developed All Cap ex US Index。新指數跟原先指數相比,多了小型股與加拿大股市。

VEA是投資美國以外的已開發市場。VXUS和 VEU則是投資美國以外的已開發與新興市場。

主要分別在於,VEA只有已開發市場。VXUS和VEU則同時投資已開發與新興市場。

利用美國與國際股市ETF可以組成幾個不同的全球股市投資模式:

VTI+VXUS

VTI+VEU

VTI+VEA+VWO

以上三種投資組合,都是可行的全球股市投資方式。

VEA內扣總開銷0.05%。與2019相同。

根據美國晨星資料,VEA資產總值654億美金。平均每天成交量3030萬股。(2020五月資料)

依據2020三月底資料,VEA投入的前十大國家與比重分別是:

日本 23.8%

英國 13.4%

瑞士 8.6%

加拿大8.3%

法國 7.9%

德國 7.0%

澳洲 5.5%

韓國 4.2%

香港 3.3 %

荷蘭 3.3%

比重最大的兩個國家,日本與英國占VEA投資組合近四成比重。第三名以後,單國比重都在10%以下。

VEA投資的前十大公司如下:

Nestle

Roche

Samsung Electronics

Novartis

Toyota

Royal Dutch Shell

Unilever

AstraZeneca

HSBC

AIA Group

跟2019同期比較,BP和TOTAL退出前十名,AstraZeneca和AIA Group進入。

VEA自成立以來,各完整年度績效如下表:

Labels: ETF討論分析-美國

2020 Investment Company Factbook讀後感2—美國基金費用持續下降

2019年,美國基金業的整體內扣總開銷再次下降。可見下表:

紅框部分可見,股票型基金的平均內扣總開銷是0.52%。債券型基金是0.48%。

比起台灣股票型基金常見1.5%,債券型基金常見0.75%的經理費,美國股票與債券基金的費用率都便宜許多。

(還是經理費而已喔,台灣的基金,不論是境外或境內,經理費加上其它費用後的總開銷,2%,3%以上,比比皆是。)

需要留意的是,上圖中的平均指的是資產平均(Asset-weighted expense ratio)內扣總開銷,不是所有基金的內扣總開銷的簡單算數平均。

可見下圖:

上方起伏的線,是美國股票型基金內扣總開銷的簡單算數平均。下方的長條,則是資產平均內扣總開銷。很明顯,資產平均比算數平均低。

為什麼?

這代表的是,美國當地投資人主動選擇低費用率的基金。

我們可以看個假想狀況。假如市場上就只有兩支基金,一支內扣總開銷0.5%,另一支內扣總開銷1%。第一支基金有100萬的資產總值。第二支基金,費用貴兩倍,根本沒人買,資產總值為零。

這種狀況,這兩支基金簡單算術平均內扣總開銷是0.75%((1%+0.5%)/2)。但資產平均內扣總開銷是0.5%((1%*0+0.5%*1,000,000)/1,000,000)。

假如投資人將比較多的資產放在低費用的基金,就會造成資產平均內扣總開銷比算術平均低。

也就是說,美國基金投資人整體來說,是在意內扣費用的。

而費用最低的投資選擇,當屬指數化投資工具。

閱讀全文

Labels: 基金

2020 Investment Company Factbook讀後感1—指數化投資持續成長,但非市場主力

整理與報告美國資產管理業者年度狀況的2020 Investment Company Factbook已經在五月初發表,本文整理對ETF投資人重要的統計數字。

2019年底,美國指數型基金與指數化ETF(不是所有ETF都是指數化投資工具)資產總值來到8.5兆美金。

8.5兆看起來是一個很大的數字,但我們不要忘記,美國整體基金與ETF市場有幾十兆的規模。

請見下圖:

在總值22兆美元的美國基金與ETF資產中,指數型基金占19%,指數化ETF占19%。兩者合計38%。

也就說,仍有六成的資產,是在主動型基金與主動型ETF手上。在基金與ETF的世界,大多資產仍是被主動管理的。

你是否覺得奇怪,為什麼只占基金界四成的指數化投資,會常被拿出來指責,說它已經太大,過熱。

那六成的主動投資,永遠沒事。市場的波動,都不是主動操作造成的喔。

這反應的是投資界某種偏頗的心態,那就是主動投資業者對指數化投資的刻意打壓。

不要落入陷阱。

而且需注意的是,指數化投資只占基金與ETF業界的四成。不是占整個美國股市或美國債券市場的四成。整體股市跟債券市場,基金與ETF還只是其中一部分而已。

請見下圖:

這張圖是2009到2019,每一年,主動與指數化投資工具占整體美國股市資產的比重。

到2019年底,指數化投資工具占整體美國股市的15%。主動工具是15%。整個市場有高達70%的資產是其他投資人持有。

這些其它投資人包括避險基金、退休基金、保險公司、銀行與個人。他們其中多數,仍是主動操作者。

就資產來看,就如上圖的標題”Index fund share of US stock market is small”。指數化投資只占美國股市很小的一塊。

而且這是美國股市。

指數化投資的成長主要發生在美國股市。過去十年,流入指數化投資工具的資金,42%進入美國股市,27%流入國際股市基金與ETF,這兩者加總就近七成。只有較小部分進入債券指數化投資工具與其它資產類別的指數化工具。

在成長、流入最大的美國股市,指數化投資都不是主力了。在其它市場,其它資產類別,指數化投資占比就更小了。

在指數化投資還占相對小的一塊,就整天有人在喊”指數化投資過熱”,”指數化投資泡沫化”,真是一個相當”有趣”,值得深入瞭解”背後動機”的投資界現象啊。

指數化投資工具不僅在資產方面是少數,在成交量方面,也是少數。請見下圖:

閱讀全文

Labels: 基金

非典型成功(Unconventional Success)讀後感4—美股至上

書中的討論對應到當前的投資氣氛,讓我很有感觸的一個地方就是,現在有許多人倡導,”投資不必全球分散,就全買美國股市就好了。”

因為你看:

美國是世界經濟領頭羊

其它國家股市跟美國連動

金融海嘯以來美國表現最好

這個情況就跟2008以前,許多人說,投資只要買新興市場就好一樣,

因為你看:

新興市場經濟成長較快

新興市場才是下一個亮點

新興市場股市自2002以來表現很好

事實是,假如你要說某個單一地區值得投資,都是找得到理由的。沒有什麼地區的市場全部都是缺點,都沒有優點可講。

投資人反覆講述這些地區值得投資的理由,往往只是用來掩飾投資人追逐過去熱門區塊的行為。

作者在書中就提到,在1993年初回顧時,美國股市表現明顯優於國際股市。共同基金中的海外股市(也就是美國以外的市場)投資比重只有5%。

但1993、94這兩年,國際股市表現明顯優於美國,共同基金中的海外股市比重拉高到14%。

但1995之後的四年,又是美國股市表現較好。

美國當地投資人往往在美國股市表現好之後就說:

閱讀全文

Labels: 財經類書籍讀後感

“賺錢更賺自由的FIRE理財族”(Playing with FIRE)讀後感—FIRE是兩個重要問題的解答

(本部落格文章,未經作者同意,禁止轉載)

FIRE這個縮寫在個人理財方面,指的是Financial Independence Retire Early,財務獨立、即早退休。這是近年來在美國興起的運動。我聽說過,但“賺錢更賺自由的FIRE理財族”是我第一次看完相關論述的書籍。

作者Scott Rieckens,講述自己如何得知這個理財概念,被說服後身體力行,拉著太太一起投入,生活產生重大變化的過程。

FIRE這個理財方法,針對兩個常見重要問題。

我們先講後兩個字RE,Retire early,早退休。

書中讀者會看到不少FIRE實踐者在早到不可思議的年齡,譬如40歲或甚至35歲就退休的例子。

大多讀者看到會覺得,”啊,這真是太好了,不必再過著每天朝九晚五,壓力沉重的日子。我可以睡到自然醒,早上起來後想做什麼就做什麼。”

大多人是羨慕、期待退休的。

這反應的是人生早期種下的一個重大問題。那就是,你根本不喜歡你的工作。

這是一個普遍的問題,也未必是你的錯。在當代社會,工作太常被當成一個因為需要糊口養家,所以必需去做的事。工作也太常被當時一個需要展示某種社會地位與成就,而必需有的職稱。

但真正令人羨慕的,不是可以早退休的人,而是找到一生熱愛的事業,可以樂此不疲,不僅從工作中為自己帶來成就,也造福人群的人。

譬如指數化投資教父柏格先生。他雖在1996卸下Vanguard執行長一職,但他退休了嗎?

沒有。他仍持續寫書,接受訪問、發表演講,一次又一次,不厭其煩的告訴投資大眾指數化投資的優勢、投資成本的重要,金融業者與投資人的利益衝突。

就在2018年十月,就在他因癌症去世前三個月,他仍拖著病體,參加年度柏格頭聚會。

他從來沒有退休。他樂在其中,全心投入。他帶著使命感,過著人生的每一天。

這是最好的工作狀態,也是人生從求學到剛就業的階段要處理的一個重要問題。找到自己真正有興趣,願意投入的事業。當你找到時,你每天起床的感覺會是:

“太好了,又有一天可以做我喜歡的事。”

而不是:

“天啊,今天才星期二。還要四天才放假!”

後者,你自然會想要早退休。

但實際上,對大多人來說,找到熱愛的工作不是那麼簡單的事。許多人的工作,就真的是為了那一份收入而已。

但假如你直接把退休同義於快樂,事情也沒那麼簡單。

無所事是的日子,第一天很快樂,第二天也高興,第一週也還不錯,但到了第一個月之後,你就會開始煩了。好無聊喔。

退休後,你也要找到一個自己喜歡從事的活動。退休前或退休後,人生都要有目標。

不知道自己人生要做什麼,自己到底喜歡做什麼的人,不論工作時或退休後,都很難快樂。

好,那假如工作的確不是那麼令你開心。早退休是你希望的目標。那麼你需要的就是FIRE的前面兩個字,Financial Independence。財務獨立。

閱讀全文

Labels: 財經類書籍讀後感

比肺炎疫情更嚴重的大跌(The Bear Built in Your Funds)

2020二月起,新冠病毒肺炎各地肆虐,造成全球股市嚴重下跌。全球股市四大區塊,包括美國、歐洲、亞太已開發與新興市場,在短短一至兩個月內,都出現三十幾趴的下跌。

當投資人在大跌中驚覺財富的減損時,許多人卻沒發現,他所選擇的投資工具,基本上保證了一樣,或更嚴重的損失。

那就是幾乎可以保證報酬更差的高成本基金。我們可以看以下的計算。

假如未來股市報酬就跟美國股市過去半世紀(1969年底到2019年底),有10%的年化報酬好了。這是一個相當大方的假設。

假如一位投資人使用高成本的基金,譬如常見經理費1.5%的基金。加計其它支出後,每年內扣總開銷常是2%以上。

我們就以2%計算其每年成本。所以10%的預期報酬,扣除2%的成本,那是8%的淨報酬。(註)

另一位投資人使用低成本指數化投資工具,譬如像投資整體美國股市的VTI,全年內扣總開銷只有0.03%。專門投資新興市場股市的VWO,全年內扣總開銷也只有0.1%。我們就算低成本投資工具每年成本是0.1%。市場有10%的預期報酬,投資人會拿到9.9%的淨報酬。

初始投資一萬元,分別以8%與9.9%的年化報酬計算,投資各年期後的成果如下表:

| 投資年限 | 二十年 | 三十年 | 四十年 | 五十年 | 六十年 |

| 高費用基金(A) | 46,610 | 100,627 | 217,245 | 469,016 | 1,012,571 |

| 低成本指數化 投資工具(B) | 66,062 | 169,797 | 436,423 | 1,121,720 | 2,883,112 |

| 高費用基金與低成本投資終點價值差距 (A-B) | -19,453 | -69,171 | -219,178 | -652,704 | - 1,870,542 |

| 損失百分比 (A-B)/B | -29.4% | -40.7% | -50.2% | -58.2% | -64.9% |

我們先看表格最左邊一欄,投資期間20年的實際應用是這樣的。

譬如你是一位40歲的投資人,到60歲退休還有20年的時間。使用高成本投資工具,初始投資10,000,二十年後達到46,610。看似不錯,有四倍多的成長。

但假如你使用低成本指數化投資工具,你這10,000的投資,會成長到66,062。高成本投資工具讓你少賺了19,453。少賺了初始本金的1.9倍。

假如你四十歲的投入金額是100萬,高成本投資工具會讓你少賺190萬。假如你四十歲的投入金額是1000萬,高成本投工具會讓你少賺1900萬。

高成本投資工具的二十年終點價值,比低成本投資工具少了29.4%。是近30%的損失。

而這個損失,只要你願意注意投資成本,就可以完全避開。

表格最右一欄,投資期間60年的實際應用狀況會像這樣。

假如你是一個二十歲初頭,剛步入社會的年輕人。你有很長的投資時間,你不僅會在工作時,藉投資累積資產。你也會在退休後,持續投資,管理你的資產,為退休帶來生活費,同時有機會保存資產價值或甚至帶來成長。

從你年輕二十幾歲,到年長八十幾算,這60年的過程。使用高成本投資工具,會讓你初始投入的10,000成長到101萬。太好了!百倍成長。

但假如你使用低成本指數化投資工具,會讓10,000成長到288萬。你這時會知道,那101萬,其實是很悽慘的成果。

使用高成本投資工具,讓你每1萬元的投入,少賺187萬。

60年的期間,高成本投資工具的終點價值比低成本指數化投資工具少了64.9%。這是兩倍於肺炎疫情的財富減損啊。

那假如未來股市報酬沒有那麼好,譬如扣除通膨後,只有4%的預期實質報酬呢?

閱讀全文

Labels: 投資概念