全球第一支ETF的故事(The First ETF in the World)

目前美國是全球最大的ETF市場,有最多的ETF標的,也有最高的ETF資產總值。但美國並不是ETF首先出現的市場。

1988年,美國證交所的Nathan Most與同事Steven Bloom正在發展ETF的概念。他們大約花了一年的時間,在1989完成ETF的結構設計。但送件給SEC後,美國證券交易委員會花了四年的時間,才完成審核。所以美國當地第一支成功的ETF,SPDR S&P 500 ETF(美股代號:SPY)在1993年才推出。

在SEC審核期間,Nathan Most向加拿大的多倫多交易所人員,展示自己的構想。多倫多交易所覺得這是一個值得採行的概念。於是推出自己的ETF,在1990發行Toronto Index Participation Shares(簡寫TIPS)。它追蹤的是Toronto Stock Exchange 35 Index。這是全球第一支ETF。

Labels: ETF基本知識

Own the World讀後感1—只投資自己國家股市,有什麼不對?

Own the World的作者是Aaron Anderson,他是Fisher Investments的投資分析師,從書名”擁有全世界”可以知道,主題談的是全球化投資。

這本書的第一章標題是”Who Needs a Global Investment Portfolio”,誰需要全球化投資組合。

作者的答案是:If it makes sense to own stocks, it makes sense to invest globally.

假如你要投資股票,你就該進行全球投資。

但大部份投資人不這麼做。不論那個國家的投資人,普遍股市投資主力就在自己國家的市場。這個行為,稱為Home bias。

對於美國人來說,由於美國就占了全球股市約50%的市值。只投資美國股市,其實也投資了世界的一半。

但對於台灣投資人來說,由於台灣股市只占全球股市約1%的比重。只投資台灣股市,那麼其實放棄了其它99%的投資世界。

為什麼那麼多投資人不願意做全球化投資呢?

有以下幾個理由:

首先是,以為自己國家就擁有全球最好的投資機會。

閱讀全文

Labels: 財經類書籍讀後感

ETF價格戰背後為人所不知的一面(Price War or Fee Innovation?)

對於”價格戰”三個字,我們一般持負面看法。這意謂同業間削價競爭,看誰能開出最低的價格來爭取客戶。而低費用後面代表的往往就是低落的材料成本,壓榨員工擠出更多的產能。

近幾年的美國ETF業界看起來就像這樣。主要ETF發行業者開出愈來愈低的內扣總開銷。

譬如最近中時電子報就有這個報導美ETF大打價格戰。

報導中還引述這麼一句話:

“殺價競爭將讓資產管理業務的價值蕩然無存”

這不正是價格戰的負面意義嗎?

什麼都不會,只會殺價。

這些普遍看法,其實只看到ETF內扣費用下降的一個面向而已。

實際上,ETF內扣費用的不斷調降,很可能反應的正是資產管理的價值。

為什麼?

閱讀全文

Labels: ETF基本知識

SPDR Dow Jones Global Real Estate ETF分析介紹(RWO,2018年版)

美股代號RWO的SPDR Dow Jones Global Real Estate ETF成立於2008年五月7日。追蹤Dow Jones Global Select Real Estate Securities Index。

該指數主要持有全球市場的REIT與REMD(Real estate management and development companies,房地產管理與開發公司)。指數以已開發市場為主,占97%。新興市場只占指數3%的比重。ETF持股以REIT為主,占九成。REMD約有一成的比重。

RWO以採樣法追蹤指數,持有218支證券。

RWO內扣總開銷0.5%。這個費用率明顯比主要競爭對手iShares Global REIT ETF (美股代號:REET)0.14%的內扣總開銷要高上許多。

RWO投資地區的前十大國家與比重分別是(2018七月底資料):

美國 58.43%

日本 11.24%

英國 4.70%

澳洲 4.61%

法國 3.75%

香港 3.31%

新加坡 2.72%

德國 2.71%

南非 1.44%

加拿大 1.18%

RWO前十大持有證券分別是(2018七月底資料):

Labels: ETF討論分析-美國

The Road to Serfdom讀後感3---計畫經濟的必然發展

作者說,人們常以為把社會中某種重要的資產與服務,交給一群專家做決定,只是把一個技術性問題交出去而已。譬如交給石油委員會決定,今年要進口多少石油,可以分配給那些行業、那些人使用。就像修車一樣,我們自己不會修,所以給修車師傅修。沒什麼嘛,給專家處理比較好。

不,作者說,人民要認清,當你把一個服務跟一項資源如何運用的權力交給某一個政府單位時,你是交給它無比龐大的權力,基本上,它等於勒住所有參與這個行業,所有需要這個資源跟服務的人的咽喉。你是將一個不該交出去的權力放出去。

這群專家變成可以依個人有限的資訊與偏好來決定,誰該從事什麼,誰可以得到多少。

一個人能否得到該項服務,變成不是你是否願意努力、付出對應代價。重點在於,你是否能得到委員會的青睞。這就是人治,不是法治。

閱讀全文

Labels: 財經類書籍讀後感

The Little Book of Common Sense Investing十週年新版讀後感7—沒常識投資法

這本書雖名為Common sense,但投資朋友會發現,Common sense在投資界是相當缺乏的。

投資界流行的是,沒常識投資法。

柏格苦口婆心,88歲還更新書的內容,用自己六十年的業界經驗與觀察,告訴投資人,投資的基本常識是:

注意成本

不要短線進出

不要相信有人可以幫你挑出未來表現優異的基金

不,投資界不這麼做。

流行的投資做法是

不注意成本

短線進出

以為靠些簡單方法或大師,就可以挑出未來的好基金

為什麼?為什麼無常識投資法那麼盛行?

兩個原因。

閱讀全文

Labels: 財經類書籍讀後感

Thinking, Fast and Slow讀後感7---體驗幸福

書中有一章標題是”Experienced Well-Being”。

作者對於”快樂”有個相當不錯的定義。我們可以說,這個人在某個月很快樂,假如他大多的時間都在從事他願意繼續下去,而非中斷的活動。他只有少部分的時間,花在他想要逃離的活動,那麼我們可以說,他是快樂的。

如何評量一個人活的快不快樂。作者解說一種名為The Day Reconstruction Method的方法。這個方法會請一個人回憶過去的一天,把這一天分成不同片段。譬如通勤的片段、上班的片段、做家事的片段、跟小孩相處的片段。然後對這片段的感受強度,正面或負面進行評分。

根據這個方法,作者可以算出U Index,U代表的是Unpleasant index。假如一天有16小時清醒的時間,他有4小時處在不愉快的狀況,那麼他的U index就是25%。

這個方法也可以針對特定活動算出U Index。譬如針對美國中西部婦女通勤跟上班這兩類活動的研究,分別有29%跟27%的U index。

這個研究導出一些重點。

閱讀全文

Labels: 財經類書籍讀後感

iShares Global REIT ETF分析介紹(REET,2018年版)

美股代號REET的iShares Global REIT ETF成立於2014七月8日。追蹤FTSE EPRA/NAREIT Global REIT Index。

該指數主要持有全球已開發與新興市場的REIT。投資組合以已開發市場為主,占98%。新興市場只有1.95%。

REET以採樣法追蹤指數,持有約295支證券。

REET內扣總開銷0.14%。跟道富資產管理發行的,一樣以全球REIT為投資目標的RWO0.5%的內扣總開銷相比,是較有競爭力的收費。。

REET投資地區的前五大國家與比重分別是:

美國 64.33%

日本 7.11%

澳洲 5.88%

英國 5.48%

法國 4.50%

跟去年相比,日本由第三名前進到第二。澳洲讓出第二名,比重從去年的7.02%降到5.88%。

2018年七月,REET前十大持有證券分別是:

Labels: ETF討論分析-美國

The Road to Serfdom讀後感2---法治的真義

社會主義的派別或有不同,但它們往往有相同的目的,譬如要達成某種更正義、更平等或是更安全的社會。

但社會主義的相關討論,通常不在於這些目的,而在於達成這些目的的方法。

為了達成這些目標,往往需要政府的介入、管制跟計畫。

自由主義行政風格,最常受到批評的一點就是,沒目標,沒計畫。好像就設下一個規則就好,沒有”照顧特定族群”。

相較之下,社會主義行政,要求照顧特定弱勢族群、有目標的做事。看來真是太有說服力了。

人做事不就是要計畫嗎?這樣才能井井有條,有效率的朝目標前進。

作者這裡特別解釋,自由主義最常受到的誤解,就是認為它”沒有計畫”。其實有,不論是自由主義或是社會主義,都有計畫。差別在,誰做計畫。

自由主義把計畫放給個人去做。由這個人所處的環境,他所知道的資訊,計畫自己做什麼。

社會主義由政府做計畫。由政府決定,要對那些族群比較好,要把經濟資源灌注那些目的。

作者特別強調,由個人做決定,往往被形容成自私、自我中心。政府才能無私的照顧到弱勢者。

但事實是,也有不少個人有利他的思想與做為。

自由的社會意義在於,每個人可以決定自己要為什麼目標來努力。而不是別人為你設定該為什麼而努力。

批評者會說,那麼,大家都為自己的目標(Individual ends)努力,那社會共同(Social ends)的目標呢?

閱讀全文

Labels: 財經類書籍讀後感

指數化投資甚少被提及的優點—從南山人壽經理人事件談起

2018七月17日的蘋果日報有則報導南山人壽爆操盤手變老司機

報導重點在上圖以紅線標示。基本上就是南山人壽內部有一位負責操作資金的經理人,自己先買股,再放消息給其他上百位投資人,最後再用南山人壽自己的資金買進該股票。

請注意這個順序,非常重要。他是自己先買,第一個買。其他二百多位投資人接著買。最後,再用南山的資金買。

這是一魚多吃。

他自己第一個買,所以後面聽信他的說法,跟著買進的投資人,是第一批抬轎者,讓這位經理人的個人持股價格上漲。然後,他再用南山的資金買進,這是第二批抬轎者。利用南山法人等級的大筆資金,再次拉抬目標公司股價。經理人自己的持股不僅再次漲價。這次的上漲,也讓他對他經營的”投資群組”中的組員有所交待,他可以跟組員說:”你看,聽我的沒錯,漲了吧!”

這位經理人賺什麼呢?

閱讀全文

Labels: 基本金融知識

The Little Book of Common Sense Investing十週年新版讀後感6—ETF的罪惡

(本部落格文章,未經作者同意,禁止轉載)

在這本書中,柏格先生很刻意的使用一個縮寫,TIF,Traditional Index Fund。他的目的就是要跟ETF做區別。柏格講的指數化投資,指的是長期持有低成本、大範圍的指數型基金。

對於ETF,柏格沒有好感。在第15章開頭就寫”TIF have been challenged by a sort of wolf in sheep’s clothing, the exchange-traded funds.”

柏格為什麼不喜歡ETF,有幾個原因:

閱讀全文

Labels: 財經類書籍讀後感

Thinking, Fast and Slow讀後感6---兩個我

作者提到他在1990年代,跟一位多倫多大學的醫師Don Redelmeier做的實驗。有兩組患者接受大腸鏡檢查。

A組平均時間8分鐘,檢查中患者評估的最大疼痛值是8分(10分是最大),達到最痛之後,很迅速的結束了。

B組平均時間24分鐘,前8分鐘跟A組很像,也是8分的最大疼痛值。但達到最痛之後,慢慢的讓疼痛程度下降,最後在比較不痛的狀況結束檢查。

旁觀很會很明白知道,B組前面8分鐘接受了跟A組一樣的過程與痛苦,後面還多了16分鐘,雖然比較不痛苦,但還是不太愉快的十幾分鐘。

不過請兩組患者回想大腸鏡檢查的不愉快程度,很明顯,A組感到比較不愉快。

這個實驗顯示了人在回憶一段經驗的基本架構:

閱讀全文

Labels: 財經類書籍讀後感

元大台灣中型100ETF分析介紹(0051,2018年版)

元大台灣中型100ETF(台股代號:0051)成立於2006年8月24日,追蹤台灣證券交易所與FTSE合作編製的台灣中型100指數。

台灣中型100指數由台股市值排名第51到150這100家公司組成。

(台灣50指數是市值排名第1到第50的公司組成。所以同時投資0050與0051,就會持有台股市值前150大的公司。)

台灣中型100指數每三個月進行成份股審核(於每年的三、六、九、十二月)。審核時,假如非成份股的市值上升到第130名以上,則納入成份股。原先成份股的市值假如跌到171名以下,則自指數刪除。

ETF以完全複製法追蹤指數。

目前0051資產3億台幣(2018七月資料)。資產規模跟2017相比,又減少約8000萬台幣。已經是連續第二年總資產減少。

台灣中型100ETF收取0.40%的經理費(資產100億以下時),與0.035%的保管費。兩者加總形成0.435%的費用。再加上其它開銷後,形成ETF的年度內扣總開銷(Expense ratio)。近年內扣費用率如下表:

Labels: ETF討論分析-台灣

小資族不適用指數化投資與資產配置的迷思(Indexing and Asset Allocation Are Great Investment Choices for Assets Large and Small)

近來台灣投資人間有種說法,說指數化投資跟資產配置,要資產有點規模之後再去使用。對於資金比較少的投資人,還是要積極選股,擇時進出市場,來創造更好的報酬。

這是完全錯誤的說法。

主動選股很難勝過市場,不會因為你資金少,就比較容易勝出。

擇時進出市場幾乎不可能持續正確,不會因為你資金小,預測短期市場漲跌就會比較簡單。

建議資金小的投資人,就要”積極”操作,又是金融業者的貫用手法,那就是”順你的意”。

投資不想冒風險,想要保證賺?

沒問題,你有”高收益”基金、”多重收益”基金。配息進口袋就是保證賺。

而標的淨值下降,本金虧損?總報酬其實是負的?

沒關係,閉上眼睛,沒看到就不算。也請跟著唸咒語:"買這些標的就是要拿配息,不要在意淨值。"

投資不想長期參與市場還無法確定能否賺錢,想要波段操作獲利?

沒問題,你有”看KD操作0050,每年就可以跟股神巴菲特一樣賺18%”的投資界笑話。

資金小,很難翻身?

沒問題,只要你不做指數化投資,不要資產配置,好好的選股跟預測短期市場走勢,你還是會賺大錢。

這些投資建議跟工具,完全都只是順投資人的意,讓人覺得”舒坦”的方法。但實務上,往往會帶來更悲慘的成果。

Labels: 投資概念

The Road to Serfdom讀後感1---被視為必然與不需要的現代繁榮基礎

The Road to Serfdom的作者是Friedrich A. Hayek。Hayek中譯為海耶克,是出生於奧地利的經濟學家。他是1974年諾貝爾經濟學獎得主。這本書在1940到43年間寫成,以英國讀者為目標。

書的開頭寫著:

To the socialists of all parties.

給所有黨派的社會主義者

這本書的目的在於提出警告。警告民主國家國民不要以為發生在德國與義大利的納粹、法西斯極權政府,是”他們”的問題。以為是當時的德國人跟義大利人有問題,才會走上這條路。

同樣做為歐洲已開發國家,思想基礎來自於相同的希臘羅馬文化根源與文藝復興思潮,走上民主政體與極權政治的國家,相似的地方可能比許多讀者以為的還要多。

簡單的以為”敵人與我們不同”,是個令人舒服的想法。但不是正確的應對態度。海耶克認為,我們要看出他們是怎麼走上這條路的,並引以為戒,才能避免重蹈覆轍。

個人主義(Individualism)這個名詞現在有點負面意涵,有自私與自大的意思。但這個觀念是西方文明的基石。個人主義在文藝復興時代得到充份的發展。

閱讀全文

Labels: 財經類書籍讀後感

More than You Know讀後感—P/E低就買,P/E高就賣,有什麼不對?

“More than You Know”的作者是Michael Mauboussin。

這本書的主題在於,投資必需要”雜學”。知道多種不同理論,不同觀點,會比較有機會取得投資上的優勢。

就像書中引用” 群眾的智慧”的觀點。有些領域,找一群人來估計,會比一兩位專家的估計還要準確。作者主張,投資人要在自己的腦中建立”群眾”,一個有著多重觀點的思考方式,較有機會勝過其他投資人。

當然這種要在內在建立多重思考與觀點來取得優勢的做法,適用於主動投資人。這會是一條非常辛苦的路。指數化投資人還是利用外部群眾優勢。直接持有市場上全部的證券,以市值加權,那就等於是利用所有市場參與者的所有觀點與所有知識。光是這樣,就很難讓一般人或專家有勝出的空間了。

這本書一個接一個章節,分別引述了許多不同領域的研究重點。譬如碎形理論、行為財經學,指數化投資、成長類股評價、公司產品週期等。

有些章節我看過這方面的代表性著作,譬如群體智慧方面我看過”The Wisdom of Crowds”、 行為財經學我看過”Thinking, Fast and Slow”、肥尾事件我看過”The Black Swan”。

我知道當初看到這些書裡面,陳述這些核心概念的方法與當時”學到了”、”原來如此”的感覺。一本一本的看這些專書,雖然比較費力,但比起這本“More than You Know”用簡短的一章解釋一個觀念的,還是精彩許多。篇幅太少,有時就時搔不到癢處。

也如作者一開始提到的,這本書就是匯集各家說法。這本書的內容無法形成一個整體的投資做法。對於想在短時間內觸及多種投資相關學門與想法的人,這本書才會是合適的讀物。

書中還是有些令人覺得有啟發的論點。譬如P/E,本益比,能否用來預測未來股價表現。

閱讀全文

Labels: 財經類書籍讀後感

The Little Book of Common Sense Investing十週年新版讀後感5—怎麼知道你的投資顧問是否值得信賴

(本部落格文章,未經作者同意,禁止轉載)

一般投資人不以投資為業。所以我們聘請專家,投資顧問幫我們挑基金,成果會比較好嗎?

柏格先生以專門一章解說,千萬不要以為投資顧問可以幫投資人挑到未來表現比較好的基金。

他引用哈佛商學院的一篇研究報告,研究期間是1996-2002。結論是

The weighted average return of equity funds held by investors who relied on advisers averaged just 2.9% per year, compared with 6.6% earned by investors who took charge of their own affairs.

這段期間依賴投資顧問的投資人所持有的股票型基金,平均報酬是2.9%。落後自行處理投資事務的投資人所取得的6.6%的報酬。

這章的重點在於,不要請顧問在投資方面採取進攻的行動,譬如預測下一個熱門產業、未來那個地區表現好、未來那支基金表現好。

這是辦不到的事。一般投資人辦不到,投資顧問也辦不到。

投資顧問的價值,在於讓投資人避免嚴重的投資錯誤。

柏格寫道:

閱讀全文

Labels: 財經類書籍讀後感

元大台灣高股息ETF分析介紹(0056,2018年版)

台股代號0056的元大台灣高股息ETF成立於2007年12月13日。

0056追蹤的是台灣證券交易所與FTSE合作編製的臺灣高股息指數(FTSE Taiwan Dividend + Index)。

臺灣高股息指數有30支成份股。候選名單,是台灣50指數與台灣中100指數共150支股票。然後從中選取未來一年預測現金股利殖利率最高的30支股票做為成份股。

加權方式則是以現金股利殖利率決定。殖利率愈高,該股票在指數中所占的比重愈大。

高股息指數是一種策略指數。投資人透過0056拿到的,是台股中比較高股息區塊的報酬。

0056讓投資人拿到的不是市場報酬,而是現金配息率較高的股票的報酬。

0056以複製法追蹤指數,持有的30家成份股公司名單如下(2018七月資料):

Labels: ETF討論分析-台灣

Thinking, Fast and Slow讀後感5---展望理論

1970年代早期,作者拿到一篇Amos給他的文章,作者是瑞士經濟學家Bruno Frey。文中第一句話讓作者印象深刻:”The agent of economic theory is rational, selfish, and his taste do not change.”

作者就想,心理學家都知道,人不是完全理性,也未必完全自私,喜好更是不穩定。難道心理學家跟經濟學家研究的是兩種不同的人類嗎?

對這個問題的研究,開啟了作者最廣為人知的學術成就。

作者處理這個問題的路徑是一個心理學門派,名為Psychophysics。這是由德國心理學家Gustav Fechner創立的,核心是Mind與Matter的關聯性。心理與物質。

也就是說,一個物理量的變化,會造成人心中感受怎樣的改變。

但其實早在Fechner之前,就有人採用這個觀點在進行研究與討論。就是知名科學家Daniel Bernoulli(他也是流體力學白努利定律的發明者)。

白努利研究Desirability of money與amount of money的關係。

而Desirability of money,就是現在所稱的Utility。

在白努利之前,數學家認為理性的人用期望值做判斷。

譬如兩個選項:

閱讀全文

Labels: 財經類書籍讀後感

”資產配置戰略總覽”台北開課公告(2018九月課程)

由於八月台北資產配置課程在公告後24小時內額滿,且有超過三十位朋友候補,因此這次同時公告九月預計在台北舉辦的兩個梯次"資產配置戰略總覽"課程。

"資產配置戰略總覽"九月台北班:

梯次1:2018九月8,9日

梯次2:2018九月15,16日

綠角所有開課時程,可參考綠角開課計畫

之前參加過的朋友的課後心得,可見以下文章:

“資產配置戰略總覽” 2018五、六月台北班學員課後回饋

“資產配置戰略總覽” 2018五月台北與台中班學員課後回饋

“資產配置戰略總覽” 2018四月台北班學員課後回饋

前言:

我們應該根據穩定不變的原則,來計畫自己的投資。而不是根據每日一變,永遠讓人摸不著下一步的市場情勢來規劃投資。

但台灣投資人到底要如何做資產配置?

目前討論資產配置的書籍,大多是英文作品的譯作。鮮少以台灣投資人為出發點的資產配置書籍。

“資產配置戰略總覽”是一個以台灣投資人觀點出發的課程。

課程中將分享各種資產類別的特性、綠角從中選擇的方法、以及建構一個符合自身目標的投資組合的心得。期望能讓參加過的朋友,能對投資,對於各種金融資產的特性有正確且更完整的認識。

開課公告:

開課日期:

台北九月班

梯次1: 2018九月8,9日

梯次2: 2018九月15,16日

課程時間共九小時,分星期六與星期日兩天上課。以下為活動流程:

星期六上午

08:40-08:55 報到

09:00-09:50 資產配置的理由

10:00-10:50 資產類別介紹1

11:00-12:00 資產類別介紹2 Q&A

14:30-15:20 報酬率預估(歷史經驗與目前狀況)

15:30-16:30 資產配置範例 Q&A

星期日上午

10:00-10:50 再平衡與生命週期投資

11:00-12:00 投資組合的改進空間與資產配置的障礙 Q&A

詳細課程內容可參考“資產配置戰略總覽”課程內容介紹這篇文章。

閱讀全文

Labels: 綠角的書、演講與開課公告

"ETF關鍵報告"台北開課公告(2018九月課程)

此次同時公告九月預計在台北舉辦的兩個梯次"ETF關鍵報告"課程。

"ETF關鍵報告"九月台北班:

梯次1:2018九月9日

梯次2:2018九月16日

綠角全部開課時程,請見綠角開課計畫。

之前參加過的朋友的評價,可參考:

“ETF關鍵報告” 2018六月台北班學員課後回饋

“ETF關鍵報告” 2018五月台北與台中班學員課後回饋

“ETF關鍵報告” 2018一、二月台北班學員課後回饋

當別人已經透過美國券商使用全球金融界的主力投資工具時,你卻還只能留在台灣,接受次等公民的待遇,買那些內扣費用貴到爆表一定會傷害績效的境外基金?

你是否以為ETF只要單純在美國開市時下單買賣即可,卻從未注意過自己下單時ETF的買賣價差與折溢價?

你是否認為ETF只要內扣費用愈低就愈好,內扣費用愈低就會愈貼近指數表現,卻不知道要如何衡量資產管理公司的指數追蹤能力?

”ETF關鍵報告”可以大幅增進你對美國ETF的瞭解,讓ETF成為你更得心應手的投資工具。

ETF課程相關資訊如下:

課程特色:

1. 美國已有一千八百支以上的ETF。投資於全球各地市場,各種資產類別,使用多種策略。懂得美國ETF,可以大幅擴增自己的投資機會。

2. ETF關鍵報告是針對美國ETF的專門課程,主題明確。從第一節課的基本概念,到最後一節課的交易需要注意事項,由淺到深,每個段落都有確切的學習重點。確認參加的朋友都能對美國ETF有確實的掌握。

3. 課程內容由台灣最早開始有系統的寫文章介紹美國ETF的綠角編寫與全程講解。課程中,投資朋友將可以看到綠角多年ETF的投資心得。

閱讀全文

Labels: 綠角的書、演講與開課公告

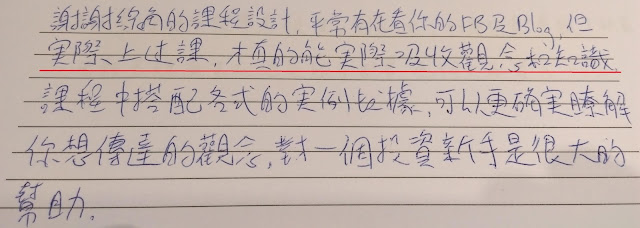

“資產配置戰略總覽” 2018五、六月台北班學員課後回饋

本文整理2018五月26,27日與六月23,24日在台北分別舉辦的“資產配置戰略總覽”參加朋友的課後回饋。

課後紙本問卷回饋

課後網路問卷回饋

“1.以許多實際例子講解不同資產配置策略下的結果及優缺點

2.在許多客觀數據分析後所得到的結論使人印象深刻 例如:加入一定比例的債券於配置中在股市大跌時可以產生很大的穩定作用

3.給予學員健康的投資觀念:不一步登天,靠紀律與累積” 紀先生

“這是一堂非常精彩的課程,對於資產管理的方方面面,從最基本的觀念到實務面金融市場介紹、分析、甚至投資心理等,皆深入淺出地做了相當完整的介紹,對於初學者正確良好觀念的建立有非常大的幫助。非常感恩綠角先生無私地分享,感恩~~~”吳小姐

“課程紮實,句句切中要點,也能提供實際數據作為觀點支撐,難得一見的好課程。” 林先生

“收穫豐富,謝謝!”高先生

閱讀全文

Labels: 綠角投資課程介紹

“ETF關鍵報告” 2018六月台北班學員課後回饋

本文整理2018六9、10日在台北舉辦的各梯次“ETF關鍵報告”課程參加朋友的課後回饋。

課後紙本問卷回饋

課後網路問卷回饋

“這堂課比我預期中的還要好,許多專有名詞解釋的非常適當,講述內容可以看出有細心安排,前後連貫,非常值得。”林先生

“對ETF有一次完整的認識。” 匿名朋友

“上課節奏緊湊、課程內容很實用,都是我想知道”張先生

“綠角針對 ETF的重點解說,淺顯易懂,上課內容句句都是重點,非常有邏輯,時間也掌控得很好,非常精準!” 楊小姐

閱讀全文

Labels: 綠角投資課程介紹

2018六月回顧

本文回顧2018六月綠角財經筆記的狀況。

這個月部落格最熱門的前十篇文章分別是:

1. 綠角財經筆記總目錄

2. 綠角開課計畫

3. The Little Book of Common Sense Investing十週年新版讀後感2—複利的真相

4. Thinking, Fast and Slow讀後感1---極端證據,極端預測

5. 0050、0056怎麼選,怎麼看?(0050 vs. 0056)

6. 全球黃金市場概況(Global Gold Supply and Demand)

7. 美國券商Firstrade推出700支ETF免費交易優惠—免手續費Vanguard ETF分析(Commission-Free Vanguard ETFs at Firstrade)

8. 如何查詢美國券商W8BEN表格到期年限(Is Your Form W8BEN Expired?)

9. 綠角中文書局

10. 元大台灣卓越50ETF分析介紹(0050,2018年版)

三大基本功能文章,綠角財經筆記總目錄、綠角開課計畫、綠角中文書局仍都是前十大熱門文章。

感謝各位朋友的支持,目前已經公告的七月與八月課程,全都已經額滿。預計九月的班別,會在七月初確定後於部落格與臉書公告宣布。

五月的兩篇熱門文章,美國券商Firstrade推出700支ETF免費交易優惠—免手續費Vanguard ETF分析和0050、0056怎麼選,怎麼看?(0050 vs. 0056)在六月都仍然是前十名的熱門文章。

六月寫成,特別提醒美國券商投資朋友需要注意的W8BEN是否到期的如何查詢美國券商W8BEN表格到期年限,也是前十大熱門文章。使用美國券商,這點一定要注意。

六月的閱讀心得,主要集中在 Thinking, Fast and Slow與The Little Book of Common Sense Investing這兩本書。Thinking, Fast and Slow讀後感1---極端證據,極端預測和The Little Book of Common Sense Investing十週年新版讀後感2—複利的真相也都是前十名的熱門文章。這兩本書在閱讀的時候,真的有不少感觸。心得還沒有寫完,會在七月繼續跟大家分享。

訪客來源的前五個國家分別是台灣、香港、美國、新加坡與馬來西亞。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

2018五月回顧

2018七月回顧 閱讀全文

Labels: 參考