”從資產到現金流—退休資產管理”2021一、三、四月台北、高雄、台中第二梯開課公告

2021"退休資產管理"首發班,1月16號、17號台北班,3月20號高雄班與4月17號台中班,都已經額滿,而且仍持續有朋友來信希望參加課程。

因此綠角將於1月30號、1月31號於台北,3月21號於高雄,4月18號於台中,分別加開課程。

前言:

從1994 William Bengen發表”Determining Withdrawal Rates Using Historical Data”一文與1998The Trinity Study發表以來,財經學界與投資業界已有共識,退休應採用”總報酬”投資法(Total Return Approach)。

執行股債搭配的投資組合,然後採用一個提領策略定期從中提領。同時利用資本利得與配息來取得生活費。

一個合宜的投資組合與提領率可以有很高的機會,足夠的金錢,度過三、四十年以上的退休期間。

但許多投資朋友完全不知道這些二十幾年前就開始的研究成果,認為退休,就要買高配息股票、高配息債券。用配息支應生活費,只有配息才叫”現金流”。完全不知道總報酬投資法,也不知道為什麼一味追求配息可能反而帶來比較差的成果。

這個課程目的,是讓參加者知道如何將工作期間累積的資產,以穩健可行的方法,帶來退休期間的生活費現金流。

不僅要成功的提供長達三四十年的退休期間的生活費(而且有跟上通膨)。而且也要知道遇到負面狀況時,譬如退休期間遇到金融市場大跌,或單年花費比率過高時的處理方法。

詳細課程內容說明,請見“從資產到現金流—退休資產管理”課程內容介紹。

開課日期:

台北:

1月30號星期六班

1月31號星期日班

高雄:

3月21號星期日班

台中:

4月18號星期日班

課程時間共六小時,以下為活動流程:

上午

09:00-09:50 退休投資該避免的三大誤區

10:00-10:50 投資組合與提領比率-歷史經驗

11:00-12:00 ETF實例驗證 Q&A

下午

14:30-15:20 投資組合建構與提領策略

15:30-16:30 投資組合監控與實務細節 Q&A

Labels: 綠角的書、演講與開課公告

“ETF關鍵報告” 2020七、八、九月台中與台北班學員課後回饋

本文整理2020七、八、九月在台中與台北分別舉辦的“ETF關鍵報告”參加朋友的課後回饋。

課後紙本問卷回饋

“很淺白易懂的一堂課,收穫滿滿,工作人員也非常細心,辛苦你們了!謝謝”陳小姐

“如何看懂ETF的背景資料以及背後的優缺點分析。”楊小姐

“課程節奏緊湊充實、內容結構完整,獲益良多。”陳小姐

“演講內容充實,收穫滿滿。”匿名朋友

“知道ETF有市值和淨價、內部的運作、如何挑選適合的ETF、一天中買賣的時間點。” 匿名朋友

“謝謝綠角的團隊提供了含金量很高的課程。下次會繼續參加你們的課程。”陳先生

“Step by step網站教學查詢ETF覺得很有收穫。” 匿名朋友

閱讀全文

Labels: 綠角投資課程介紹

Hansons Marathon Method讀後感1---跑馬的理由

會注意到Hansons Marathon Method這本書是因為它在“Jay的跑步筆記”中被提到,是Jay馬拉松訓練的參考書目之一。

這本書講述的是Kevin Hanson和Keith Hanson兩人設計的馬拉松訓練方法。作者Luke Humphrey自己訓練過程中接受這套方法,得到相當不錯的成績。

馬拉松是一個愈來愈多人接觸的運動。書中以美國為例,在1976有約略25,000位馬拉松完賽者。到了2013,美國就有54萬完賽者,一年有高達1100場賽事。

平均完賽時間拉長,從1980的三小時32分,到2010的四小時16分。

人數增加與時間拉長,代表幾十年前大多是菁英跑者參加的馬拉松,已經成為較為普及的運動,更多一般人參與。

但Kevin Hanson指出,大概每三年,一家跑步運動用品專門店的顧客群,就有50%換成剛接觸馬拉松的跑者。

也就是,大量舊跑者消失了,不跑了。

為什麼?

閱讀全文

Labels: 綠角的休閒活動

不同的問題,相同的本質(Don’t Chase Past Performance)

從2006開始綠角財經筆記寫作以來,我遇過很多看似不同的問題。

金融海嘯之前,有人問,世界礦業,霸菱拉美能不能買。

前幾年中國經濟前景看似一片大好時,許多人問中國ETF。

黃金表現好時,有人問我對Permanent Portfolio基金的看法。

現在,有人問我是否聽過ARK這隻ETF。

來來去去,不同問題提到許多不同的標的。

但這些問題有個共通點,那就是這些標的都剛好投資前一陣子表現很好的產業、地區或資產類別。

世界礦業,霸菱拉美搭上的是金融海嘯前新興市場與原物料熱潮。

中國基金,搭上中國將成為世界經濟強權的主題。

Permanent Portfolio基金有1/4投入黃金。

ARK有1/10投入特斯拉。

沒有例外,都是表現很好之後,才被注意到。

假如投資就是看過去半年,過去一年,哪個表現最好,就去買。這樣就會投資成功。

那這世界上應該沒有窮人了。

看到一個東西表現很好之後,才想去買,從來不是投資的好主意。

投資金律作者William Bernstein在The Intelligent Asset Allocator 書中寫道:

Labels: 基金

0056高股息ETF比較適合退休族群的迷思(High Total Return is Better than High Yield)

關於高配息標的,一直有一個迷思。說法類似這樣:

因為退休族群需要”現金流”,所以高股息ETF,比起0050這類標的,是更合適的選擇。

譬如上週,在0050、0056怎麼選,怎麼看?(0050 vs. 0056)這篇文章就有以下這樣一則留言:

但因為0056有比較高的配息,所以退休的人可以直接用現金配息當成生活費,不需要賣出部位,實現損失。

0050配息較少,假如配息不夠作為生活費的話,退休的人就要賣出部位,在下跌中實現損失。

所以0056比較好。

我們算一下就知道問題在哪裡。

假如某年台股下跌。譬如2015這年,0050和0056都是下跌約6%。

這-6%是總報酬。

0050可能是-7%的資本損失,1%的配息收益,總報酬-6% 0056可能是-8%的資本損失,2%的配息收益,總報酬-6%。

假如一個投資人他需要的生活費剛好是投入0050或0056資金總額的2%。

那麼,持有0056的投資人,的確可以靠這年2%的配息支應生活費。不用賣出部位。

持有0050的投資人,只有1%的配息,需要賣出1%的部位。

最後總成果是這樣:

0056的2%配息被取出使用,資本損失-8%。

0050的1%配息被取出使用,資本損失原本是-7%,因為需要變賣1%的資產,所以資本損失變成-8%。

不論使用0050跟0056,最後的成果都是一樣的,那就是-8%的資本損失。沒有說0056因為配息比較高,所以成果比較好。

那假如下跌的年度,0050下跌比較少呢?(譬如2008就是)

假如某個下跌的年度,狀況是這樣:

閱讀全文

Labels: ETF討論分析-台灣

層出不窮的理專盜用客戶資產弊案的系統性問題(Wealth Management or Embezzlement)

2020十一月15日,台新銀行一位理專,因為盜用客戶資產遭到逮捕,遭挪用資金高達三億台幣以上,時間長達十年。

這不是今年的第一起這類案件。金管會網站上就可以查到以下裁罰:

這篇報導更詳細列出多起銀行客戶資產遭理專盜用挪用的案件。

問題在於,為何這類案件會層出不窮,背後有何根本原因。

這可以從三方面來討論。

首先是銀行運作的系統性問題。

過去銀行業務相對單純,存款、放款,賺取利率差異。現在金融商品銷售收入成為重要營收來源,各銀行無不在”財富管理”方面下足功夫。

而為了讓客戶有尊榮感(尊榮感向來是讓客戶掏大錢的必要條件之一),當然需要有專人,一對一的理財服務。

於是有了理財專員,有了理財專員與客戶之間的關係。

厲害的行銷人員可以取得客戶的信任。這份信任,”比較正當”的用途,是用來推銷各種商品。用偏的話,就可以讓客戶交出印鑑,在文件先簽好名,讓自己上下其手。

也就說,銀行推動的財富管理業務,是其近年的重要獲利來源,但也正是這類弊案的溫床。

第二點是客戶方面。

問題出在,太相信人,而不相信制度。

理專是可以給客戶一些方便的。假如你是有專屬理專的VIP,到銀行辦事,你可以不用到櫃檯排隊,到貴賓室坐下來,請理專幫你辦。或是想買外幣,請理專幫你講個好價位。

漸漸的,客戶會覺得自己跟理專之間有一種不受銀行既定規則管理的關係。規則不是重點,有關係,事情都好辦。

理專給你方便,基於人的基本互惠心理,客戶也會想給理專方便。

於是開啟了給理專印章,先簽名的運作空間。

重點在於,跟金融機構往來,要相信制度,不是相信人。

可以詐騙客戶資產的理專一定是高度受到客戶信賴的。在客戶眼中,可能就像個很熟的朋友或是可愛的晚輩。客戶會想說:”都往來多年了,不會騙人啦。”

金融人員面對十萬的獲利,可能不會騙人。但面對一億的獲利,可能會動搖。

不要拿自己的資產去做人性試金石。

第三點就是金融從業人員。

銀行理財專員面對高度壓力的工作環境。每個月,都有手續費目標要達成。就是要不斷地賣出,賣出、再賣出。賣出銀行要你賣的各種產品。

而這些產品是什麼東西呢?

閱讀全文

Labels: 基金

“資產配置戰略總覽” 2020七、八、九月台中與台北班學員課後回饋

本文整理2020七、八、九月在台中與台北分別舉辦的 “資產配置戰略總覽”參加朋友的課後回饋。

課後紙本問卷回饋

“很開心可以參加那麼棒的課程,老師在一天半的課程中,很有系統的課程規劃,循序漸進的方式讓原本對於資產配置投資方式模糊的我,在每一小時的主題上完後都有種原來如此的感受,漸漸的對於資產配置有了更明確的了解。讓我知道資產配置上這條道路確實可行,但也更需要堅持才能走到終點。

很喜歡老師大量的引用歷史圖表數據,圖表的說明有時比文字敘述更有說服力,之前閱讀老師部落格文章有些比較不懂的地方,老師課程的內容讓我有所釐清,現在回過頭看更能了解其中意思。 非常感謝老師以及小幫手的課程規劃和場地布置,謝謝你們的努力,辛苦了。”李先生

“自從上次上完美國ETF的課程後,一直想要著手安排中期/長期投資規劃,但在規劃上一直有些不確定該如何進行,這堂課讓我更了解屬於自己的資產配置要怎麼規劃,有哪些高/低風險的投資標的,還有怎麼配置。收穫良多!”吳小姐

“謝謝綠角的課程,讓我這個投資初學者有如醍醐灌頂,令人茅塞頓開。”曹小姐

“非常感謝綠角如此不藏私!雖然都有看綠角提供的書單,但綠角能夠清晰又簡單地講解複雜的觀念,建立有資料、文獻佐證的概念給大家,非常地精采!每項決定都有實際的推論過程,也平等地介紹每個決定的優缺點,讓我們能夠自由選擇。課後的Excel檔對我來說幫助很大,透過實際的操作讓我們更了解要如何運作,覺得收穫很多!” 許小姐

“對於資產配置的詳細解說,內容豐富且十分易懂及務實,收穫很多” 匿名朋友

“投資觀念的客觀分析。很棒的課程。謝謝!”郭先生

“謝謝綠角老師和工作人員;資產配置課程讓我找到方向,了解投資真正意義,該是重新配置自己的資金部位。” 匿名朋友

“許多的論點及論述都非常有價值,沒辦法具體說出哪一部分是最有收穫的;因為每聽到一個段落,就會浮現許多不同的論點及看法,往往到下一段落又會有某些疑問會得到答案。對我而言綠角老師很像另類基金經理人,不同的是教投資人怎麼設計屬於自己的基金,成為自己資產的基金經理人。” 施先生

“提供實用的EXCEL檔覺得非常棒,表格整理地太好了,淺顯易懂!” 陳小姐

“感謝講師與工作人員,能上到這門課,真的是很值得!” 吳先生

閱讀全文

Labels: 綠角投資課程介紹

財富的兩大用途(The Balance between Spending and Saving)

十一月初發表的The Psychology of Money讀後感6---財富是看不見的文中,作者提到了財富是那顆沒買的鑽石,那台沒買的車所累積下來的。

在綠角臉書專頁的回應中,有讀者朋友注意這麼做的問題在於,”那是不是錢都不要花了,維持基本開銷就好,其他全部存起來。”

這值得再說明一下。

基本生活開銷之外的財富有兩個用途。

第一個是儲蓄。

儲蓄未必是以現金持有。更可能的持有方式,是把這些金錢投入各種資產。譬如指數化投資人會持有全市場ETF,房地產投資人會持有房地產、個股投資人會持有股票。這就是原本書中講的,看不到的財富。

這類財富有幾個作用。

第一個,維持安全感。

這其實不是一個感覺而已,這些財富會形成一個安全網。讓持有者知道,就算自己沒有工作,也可以靠這些資產生活。這是退休的用途。

這些資產也會讓資產持有者知道,萬一自己殘疾或過世,這些資產也可以照顧自己與家人的生活。這是保險的用途。(不是只有保單才有保險的功能)

這些資產也會有書中提到的,防備你根本無法預知的風險的功能。

另外,投入風險資產的金錢,還有增長的可能。可以擴大資產規模。

這就是儲蓄的理由。這些錢財沒有拿出來用,它是保持住可以被使用的可能。為未來的各種可能場景做準備。

這很值得去做。

基本生活開銷之外多餘的錢財,除了儲蓄與投資之外,也可以去買一些個人喜歡的東西。這是財富的另外一個重要用途。

重點是,你真心喜歡而且知道自己在買甚麼。

Labels: 投資概念

SPDR Dow Jones Global Real Estate ETF分析介紹(RWO,2020年版)

SPDR Dow Jones Global Real Estate ETF,中文名稱是”道富全球不動產ETF”,美股代號RWO,於2008年五月7日成立。

RWO追蹤Dow Jones Global Select Real Estate Securities Index。該指數主要持有全球市場的REIT與REMD(Real estate management and development companies,房地產管理與開發公司)。

被納入指數的成分證券,必須是商用不動產或住宅不動產的所有者與管理者。總市值必須達到2億美金以上。75%以上的獲利來自不動產。

RWO以採樣法追蹤指數,持有260支證券。內扣總開銷0.5%。

RWO投資地區的前十大國家與比重分別是(2020十一月資料):

美國 59.88%

日本 11.52%

澳洲 4.71%

英國 4.45%

德國 3.33%

新加坡 3.28%

香港 2.92%

法國 1.93%

瑞典 1.60%

加拿大 1.27%

前十大組成國家跟2019時相比,南非退出前十大,瑞典進入。

RWO前十大持有證券分別是(2020十一月資料):

Prologis Inc.

Digital Realty Trust Inc.

Public Storage

Welltower Inc.

AvalonBay Communities Inc.

Goodman Group

Simon Property

Realty Income Corporation

Equity Residential

Alexandria Real Estate Equities

根據美國晨星資料,RWO資產總值16億美金,平均每天成交量17萬股(2020年十一月資料)。資產總值比去年低。成交量跟去年類似。

RWO自成立以來,各完整年度績效如下表:

Labels: ETF討論分析-美國

遲來的判決(The Verdict that Comes Late)

(本部落格文章,未經作者同意,禁止轉載)

本文主角是Bill Miller,他曾是美國基金界最知名的經理人。Legg Mason Value Trust Fund在他管理下,從1991到2005,連續15年擊敗標普500指數。這是之前從未有過的紀錄。

基金資產總值也從6億美金擴大到200億美金。

然後從2006到2008三年期間,基金累積虧損56%。同期標普虧損22%。嚴重的表現落後,造成投資人大舉撤出,基金規模滑落到25億美金。

Miller先生也在2011離開Legg Mason資產管理。

現在,連Legg Mason Value Trust Fund這支基金也早已改名為ClearBridge Value Trust Fund。

2020,富蘭克林坦伯頓宣布買下Legg Mason 。

當初Legg Mason Value Trust Fund連續多年勝過標普500指數時,有人曾想過這個經理人還有這支基金會走下坡嗎?

或甚至想過,基金響噹噹的名號會不復存在,連基金公司都消失了嗎?

這其實是主動投資者一個很大的問題,叫做遲來的判決。也就是說,在經理人早期的時候,績效很好,贏得廣大名聲,然後日走下坡,帶來嚴重的虧損跟落後,黯然離場。

股票基金界的Bill Miller是這樣,債券基金界的Bill Gross也是這樣。

我們可以想一下,完全相同的每一個單一年度報酬,完全相同的長期年化報酬,但把順序反過來。是壞報酬年度先出現,之後才是報酬很好的年度。這些經理人會得到怎樣的評價?

勵精圖治、學會教訓、東山再起。

但假如是好報酬先,壞報酬在後面。那評價就是:

能力不再、過度自滿、失去市場敏銳度。

其實,他整個投資期間的年化報酬都是一樣的啊。

投資界往往迫不急待地想要陳述一個因為努力而有成果的故事。

這個事情也可以放在一般投資人身上。

Labels: 投資概念

是不是指數化投資人,看這兩點就知道(Beware of Pseudo-Indexers)

看到許多投資人以為”所有”的ETF都是指數化投資工具,看到有人推崇”ETF短線操作者”為指數化投資人。

到底甚麼是指數化投資,怎樣的投資人才是指數化投資人,是一個非常需要釐清的問題。

沒有更好的人選,就由指數化投資教父柏格先生來說吧。他在The Clash of the Cultures書中提到:

“Owning an index fund is simply a decision to hold a diversified portfolio of stocks representing the entire stock market.”

擁有指數型基金的投資決定,代表願意買進並持有代表整體股市的廣泛股票投資組合。

請注意兩個重點:

買進並持有。

代表整體市場。

要同時符合這兩點,才是指數化投資。

所以,假如有人投資指數化投資工具,但不是買進持有,而是短線操作。譬如KD大於多少賣出,KD小於多少就買進。價位多少以上就賣出,多小以下就買進。

抱歉,這是純粹的主動操作。這不是指數化投資。而且,他們往往會發現,這些操作常帶來落後買進並持有的效果。

所有,假如有人買進並持有採用特定策略的ETF。譬如高股息ETF、譬如永續ETF、譬如ESG、潔淨能源、5G等主題式ETF,抱歉,這也不是指數化投資。因為,這些不是代表整體市場的證券。

要買進與持有,由代表整體市場的廣泛證券組成的投資工具,才是指數化投資。

為何要投資全市場。

因為指數化投資人不將希望押在單一公司的未來發展。而是相信整體經濟的未來發展。

產業興衰,公司來去。押錯產業,買錯公司,後果嚴重。

但整體市場是很有機會向上成長的。(是有機會,不是保證)

也因為指數化投資人了解,股市的報酬是由少數公司帶來的。自行選股有很高的機會錯過這些高報酬的少數公司。

最後因為指數化投資人知道,投資不是一個花費更多心力就一定有更好回報的世界。許多專業人士投入一生精力,也只能得到落後市場的報酬。

一般人將心力投入自身事業與家庭,會有更好回報。

為何要買進與持有?

Labels: 投資概念

新冠肺炎疫情肆虐的2020第二季,全球經濟損壞狀況(COVID’s Damage to Economy)

2020二月到四月,新冠肺炎全球散布之際。人心惶惶,似乎面對前所未見的挑戰。各國政府採取各種應變措施。

到底這次的大流行,對各主要經濟體造成多大的損失,確實統計成果已經發表了。整理如下表:

|

經濟體 |

2020第二季經濟衰退(GDP) |

|

美國 |

-32.9% |

|

歐元區 |

-11.8% |

|

英國 |

-20.4% |

|

日本 |

-7.8% |

從日本的個位數百分比衰退,到美國三十幾趴的減損,經濟活動呈現全面衰退。

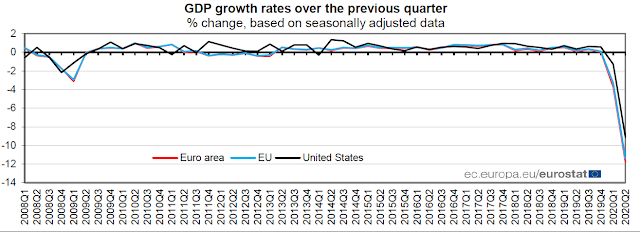

Eurostat整理的圖表如下:

這是自2008第一季以來,歐元區、歐盟與美國的經濟成長率。2020第二季就是圖表最右邊,直接往下跳水的期間。下降幅度也遠大於2008第三季金融海嘯期間的經濟活動緊縮。

當時各主要央行的利率政策如下:

閱讀全文

Labels: 利率、借貸與貨幣

你該知道的名目價值與實質價值(Nominal Value and Real Value)

本文解釋重要的經濟與財務名詞,名目價值與實質價值。

名目價值,指的是該事情發生的時候,譬如買個產品、得到保險給付、或是得到年金,當下是多少錢。

實質價值,則是名目價值經過通膨調整後的價值。

譬如有一個人,在60歲時拿到一萬元的保險給付。這一萬元,是用60歲當時的錢描述的,所以是名目價值。

那這60歲時的一萬,等同於他40歲時的多少錢呢?

假如這個人從40歲到60歲這20年間,他身處的國家有年化3%的通膨。那麼60歲時的一萬只有40歲時5537的價值。

計算方式是: 10,000/(1.03)^20=5537。

所以60歲10,000的名目價值,等於40歲時5537的實質價值。

忽略名目價值與實質價值的差距,往往會讓人高估未來金錢的價值。

譬如政府宣傳,現在只要繳xxx元的保險費,以後就會有多少錢的老年年金可以領喔。

不少三四十歲的族群,聽到這個數字,往往會直覺的覺得好像不錯。

但可以想想一開始的例子。每年3%的通膨,就可以把二十年後的一萬元,縮減到五千多的實質價值。未來二、三十年後才能領到的錢,恐怕沒有想像中那麼多。

譬如保險公司說,現在買醫療險,以後住院時,就可以有每天xxxx元的給付。

現在年輕的保戶看,也往往覺得這個給付不錯。但假如到了五六十歲生病時,這幾千塊錢,恐怕實質購買力已經大幅下降。

你30歲的3000,跟60歲時的3000恐怕是很不一樣的。

Labels: 基本金融知識

“投資終極戰”(Winning the Loser’s Game)綠角推薦序—抓對投資的方向

我曾在2009看過此書,寫下讀後感。

這次中文新譯版問世,綠角很榮幸受邀作序,推薦序全文如下:

假如你問一位投資人,投資的重點是什麼?他很可能會說,要積極分析與挑選證券,創造優異報酬。或是評斷目前市場價位的相對高低,據此進出市場。

假如你問一位理財顧問,投資的重點是什麼?他很可能會說,要藉助精巧的分析方法,替客戶挑出卓越的基金。

假如你問一位基金經理人,投資的重點是什麼?他很可能會說,重點就在於基金要創造勝過大盤的報酬。

這就是大多數一般投資人與投資專業人士所認為的投資重點:比市場更好的績效。

但在一心追求績效的同時,許多人往往都忘記了投資理財的最終目的,那就是達成人生各階段的財務目標。

投資不是為了要成為全球排名前100大的億萬富豪。全力想達成高報酬率的投資做法,往往只看到報酬,把風險擺在次要,帶來適得其反的結果。

相對的,當投資人以自身財務目標為前提在計畫投資時,他不僅把目光放在一個明確且有機會達成的目標。過程中,他也不會盲目追求高還要更高的報酬率,而是一個合理,且以市場務實狀況可以達成的報酬率。

追求高報酬,不應是投資的重點。達成個人的財務目標才是。

況且,用於追求高報酬的努力與資源,往往是白費心力。

人人都可以希望打敗市場,但絕對不可能人人都打敗市場。一定會有人報酬比市場好,有人報酬比市場低。

實務經驗告訴我們,即便是專業經理人,也很難長期持續打敗市場。這是個事實。過去已經如此,未來也會如此。

一個連專業人士都難以勝任的任務,一般投資人的合理預設立場應該是”我會表現的比專業人士好”,或是”我的勝算更加渺茫”?

務實的投資人應明白看出合理選項。

但在承認這個令人有點悲觀的事實後,是否代表我們的投資就一無可取,沒什麼可以做的事了呢?

閱讀全文

Labels: 財經類書籍讀後感

能正確預測GDP,不等於能成功投資股市(Right about GDP, Wrong about Stock Market)

晨星專欄作家John Rekenthaler在文章中揭露自己在2020三月底的投資作法。

當時新冠肺炎疫情全球擴散,有愈演愈烈之勢。專業經濟預測,譬如UCLA Anderson School of Business預測美國2020第二季的GDP會衰退6.5%。

作者心想,”哪有那麼簡單。這個肺炎疫情一定會造成更重的傷害。股市表現會更差。”

作者說當時自己心中產生無比的信心,對自己的看法非常有把握。心想:”這次,終於大家都看錯,我要看對了。”

所以作者用投資部位整體價值的2%買進了賣權。(賣權,意即可以用一個事先約定價格賣出證券的選擇權。日後假如市場下跌,賣權會變更值錢。)

然後在作者完成交易後的幾天內,美國股市從三月24日開始強勁反彈。作者買進的賣權在六月底到期時,毫無價值。

幾個月後,美國第二季的經濟數字出爐,GDP衰退33%。

作者的經濟預測是對的,GDP下跌幅度更嚴重,但他的股市操作是錯的。

為什麼?

因為他只對一半。

他沒有想到,這次不良的經濟前景沒有像2008那樣轉化成金融市場中的恐慌情緒。銀行與金融體系的資本準備相對強健。央行馬上推出大型反制措施。國會通過鉅額補助法案。這些因素讓投資人可以不那麼專注在近期不佳的經濟表現,著眼於未來仍可以回復常軌的經濟發展。

而且,這些發展都是事後看才明朗的。

還好作者只是拿資產的2%買進賣權,賣權變不值錢,就是損失2%而已。

假如是另一種操作,以為經濟會變得更差,於是全部賣出股票,會錯過三月底以來的大段漲幅。

假如不僅賣出股票,還放空股票,那麼當別人在反彈中迅速回復資產價值時,還要看著資產進一步大幅減損。

而進行後面兩種操作的人,大多都躲了起來,深怕讓別人發現自己做了時機如此”剛好”的投資。

以為自己有一個正確的經濟預測,就可以在股市勝出,成功操作,恐怕把事情想得太簡單了。

金融市場,是一個由事實(譬如GDP數字)與群眾預期(悲觀或樂觀)共同決定的世界。

只對一個,還是很難預知市場未來發展。

而金融市場,是一個對一半,不是50分,而是零分的嚴苛考試。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置者眼中的肺炎疫情與股市大跌1—股債搭配的效果(First Quarter of 2020 in the Eyes of An Asset Allocator)

適時進出債券市場的妄想(The Illusion of Market Timing in Bond Markets)

More than You Know讀後感—P/E低就買,P/E高就賣,有什麼不對?

The 5 Mistakes Every Investor Makes and How to Avoid Them讀後感1---“參與上漲躲過下跌”,最天真的投資童話

多準才夠---Likely Gains from Market Timing讀後感

閱讀全文

Labels: 投資概念

“投資金律”作者William Bernstein將於2021出版新書The Delusions of Crowds

William Bernstein解釋,人們總是有機會受到誇張故事的誤導,當相信的人太多時,就會形成書名所稱的Delusions of Crowds,群體的幻覺,造成集體的狂熱,帶來社會上與金融上的嚴重後果。

書中不只討論投資狂熱,還有其他的面向,譬如宗教上的狂熱。投資只是其主題之一。

根據可靠消息來源,在投資方面,這本書會討論市場泡沫的四大成因。

首先是低利率,造成市場資金取得容易。

第二個條件是新興科技。讓投資人以為會帶來革命性的進展,不論在一般生活還是金融市場,都將大幅躍進,將過去的舊時代拋在腦後。

第三是投資人失去記憶,忘記上一次大跌的痛苦與教訓。

目前最近一次的嚴重股市大跌發生在2008,金融海嘯。那是十二年前。

現在三十歲初頭的投資人,2008當時他們還在就學期間,對於當時的場景以及股市投資人承受多大的心理創傷與損失,他們可能不太了解。但對於四十歲以上的投資人,還不至於忘記2008的經驗。

第四點是新財務數學。認為過去的評價指標已經不再適用。新時代會需要新的衡量標準,往往可以合理化更高的評價。

書中也將談到那些徵兆暗示市場過熱的可能。

閱讀全文

Labels: 財經類書籍讀後感

債券持有到期就可以免除利率風險的迷思(Holding to Maturity Does Not Eliminate Interest Rate Risk)

除了以為央行升息債券就一定會跌價之外,債券世界另一個常見的錯誤觀念就是:

”我只要買進單支債券,把它持有到期,發行者沒違約,我順利拿到期間全部的配息跟最後的本金,那麼這期間殖利率波動,就沒關係了。”

這是一個錯誤的觀念。債券的利率風險,無法以持有到期,把它消滅。這個做法,往往只是讓投資人誤以為這樣就可以把利率風險消除。

表面上看起來,風險的確是不見了。持有到期,最後票價價值1000,你就是拿回1000的本金。這期間就算殖利率上升,也不會造成任何債券資本損失啊。

這是一個有點太單純想法。我們用個例子來說明。

譬如你現在參與一個債券市場。這個市場很特別,每一小時只搓合一次交易。每次十筆。你這個小時沒成交,就要等到下一個小時再交易。

有一天,你想買進一支債券。你看10點整點的交易時間快到了,你趕快下單。希望可以買到1000票面價值,殖利率5%的債券。

結果10點想要買賣的人太多了,你晚了一步,拖到十一點才成交。當時的債券價格是票面價值1000,但殖利率剩4%。

你會不會後悔,早一點下單,你就可以買到殖利率5%的債券了。

現在晚了幾分鐘下單,殖利率剩4%,每年配息40塊,比5%債券每年50的配息少了10塊。持有十年下來,可是少了100元的獲利啊。

你會說這張4%債券持有到期,你每年拿40的配息,最後拿回1000的本金,所以你就毫髮無傷嗎?

不會吧。

重點在於,機會成本的損失,就是貨真價實的虧損。

看完這個例子後,就可以解釋本文一開始的問題。

你現在用1000元票面價格,買進某家公司發行的一張票面利率4%的十年期債券。

結果過了一天,同一家公司,相同的信用評等,發行十年期,票價價格1000元,票面利率5%的債券。

你會說你把原先的4%債券持有到期就沒有損失了嗎?

不會吧,你的資金是有機會拿到更好報酬的。你這張債券的利率從4%爬升到5%,對你來說是機會成本的損失,也就是貨真價實的虧損。

Labels: 債券

The Psychology of Money讀後感6---財富是看不見的

(本部落格文章,未經作者同意,禁止轉載)

作者年輕時的一個工作經驗是在豪華飯店擔任泊車小弟。他停過各種豪華車種,法拉利、藍寶基尼…..。回憶起來,作者當時常想:”假如我也有這樣一台好車就好了。”

因為這似乎可以對外界發出一個訊號:”我是一個成功的人,我有錢,我辦到了。”

他發現自己從來沒有想過:”哇,開這台車的人真是太酷了!”

他是想:”假如我有這台車,我就酷了!”

這些外顯的財富表徵,往往沒有取得旁人的稱羨。旁人往往是拿這些東西,來想像自己可以透過這些東西取得旁人的稱羨。

這是一個矛盾。你自己明明就看到擁有這些東西不會贏得你的敬佩,你卻想著只要有這些東西就可以贏得他人的尊重。

這些豪華物品鮮少會為它們的主人取得想要的尊重與景仰。

一些內在特質與過往經歷才會。謙虛、仁慈,為他人付出、對別人有所助益的工作。這些東西才會贏得他人的尊重。而這,不是用錢就可以買到的。

外顯財富的另一個矛盾在於,它會讓旁人以為它的主人很有錢。

戴五克拉大鑽石的女人,開勞斯萊斯的男人,應該很有錢吧。這是大多人的想法。

因為我們只能從我們看得到的地方來評估與猜測。外顯物質是我們看到的到的,所以我們就只能從這邊來猜。

但其實,你看到一個開500萬車子的人,你唯一能確定的是,他的金融財富已經少了500萬。

我們看不到一個人他的銀行與券商帳戶、他持有的房產地契。一個人到底多有錢,很難從表面看得出來。

事實是,財富往往在你看不到的地方。

閱讀全文

Labels: 財經類書籍讀後感

資產大才適合資產配置跟指數化投資,事實或迷思?(Active Investing Usually Fails to Deliver)

(本部落格文章,未經作者同意,禁止轉載)

不知道從什麼時候開始,出現一種論點:

“指數化投資跟資產配置,是不錯啦,的確穩健。但那是資產比較大的投資人才適用。”

這說法很有意思,我們來分析一下。

第一個問題在於,為什麼指數化投資跟資產配置要資產大的人才適用?

這個陳述有兩方面的意思。

首先,它暗指指數化投資跟資產配置報酬率不夠高。

這必需要澄清。指數化投資,你買股市指數化投資工具,你就是得到股市的報酬。你買債券指數化投資工具,你就得到債市報酬。

指數化投資,反應的就是那個市場的報酬。

假如指數化投資報酬不高,就代表那個市場報酬不高。那是市場的問題,不是指數化投資的問題。

假如一個市場本身報酬就不高了,你再從事大多會拿到更低報酬的主動投資,成果會是怎樣?

不要以為所有人為的努力跟主動,可以克服先天環境的問題。市場報酬,就是投資的先天環境。

資產配置,股債搭配的比率是要符合自己的投資目標與風險忍受度。重點是要達成財務目標。

以為100%高風險資產一定績效最好,除了可能反應這個人對資產配置的原理不太瞭解,也不太知道風險到底是什麼意思之外,也可能代表他太高估自己的下跌承受能力。

遇到像2020二、三月這種急速下跌,資產毀滅性減損的過程,他可能就受不了,離開市場了。績效反而落後股債搭配的投資人。

以為指數化投資跟資產配置報酬不夠高,去主動選股,去做擇時進出的人,他們往往最後會發現,主動選股跟擇時進出的報酬,才是真的少的可憐。(假如不是負報酬的話)

“指數化投資跟資產配置要資產大的人才適用”這句話另外的一層意思就是,資產大,只要一點點報酬率,就可以帶來大數目的金錢增長。

譬如有一億元投入市場,就算只有2%的報酬,也有200萬的獲利啊!

但問題是,資產大,加上可觀的報酬率,可以帶來更大的資產增長。

一億元投入市場,假如有30%的單年獲利,就是一年賺3000萬。

(2019,投資美國股市的指數化投資工具VTI,就有這個效果。)

講“指數化投資跟資產配置要資產大的人才適用”這句話的人似乎以為資產愈大的人,就愈不會在意趴數,改用金額來看待資產。

事實上,對於投資部位達到一億的人來說,一百萬只是1%,這是每天市場漲跌就會出現的獲利跟損失幅度。根本不是什麼太大的金額。

而且資產大的投資人,有什麼理由會去自我設限,說每年少賺一點,2-3%獲利就夠?

資產有更好的運用機會,當然要去用。不管資產大小,都會去使用。

“指數化投資跟資產配置要資產大的人才適用”這句話背後的另一層意思在於:

Labels: 投資概念

”從資產到現金流—退休資產管理”2021一、三、四月台北、高雄、台中開課公告

今年新推出的”從資產到現金流—退休資產管理”已經於上個月順利完成首次開課。

明年(2021)退休資產管理首發班,將於1月16號、1月17號於台北,3月20號於高雄,4月17號於台中,分別開課。

前言:

從1994 William Bengen發表”Determining Withdrawal Rates Using Historical Data”一文與1998The Trinity Study發表以來,財經學界與投資業界已有共識,退休應採用”總報酬”投資法(Total Return Approach)。

執行股債搭配的投資組合,然後採用一個提領策略定期從中提領。同時利用資本利得與配息來取得生活費。

一個合宜的投資組合與提領率可以有很高的機會,足夠的金錢,度過三、四十年以上的退休期間。

但許多投資朋友完全不知道這些二十幾年前就開始的研究成果,認為退休,就要買高配息股票、高配息債券。用配息支應生活費,只有配息才叫”現金流”。完全不知道總報酬投資法,也不知道為什麼一味追求配息可能反而帶來比較差的成果。

這個課程目的,是讓參加者知道如何將工作期間累積的資產,以穩健可行的方法,帶來退休期間的生活費現金流。

不僅要成功的提供長達三四十年的退休期間的生活費(而且有跟上通膨)。而且也要知道遇到負面狀況時,譬如退休期間遇到金融市場大跌,或單年花費比率過高時的處理方法。

詳細課程內容說明,請見“從資產到現金流—退休資產管理”課程內容介紹。

開課日期:

台北:

1月16號星期六班

1月17號星期日班

高雄:

3月20號星期六班

台中:

4月17號星期六班

課程時間共六小時,以下為活動流程:

上午

09:00-09:50 退休投資該避免的三大誤區

10:00-10:50 投資組合與提領比率-歷史經驗

11:00-12:00 ETF實例驗證 Q&A

下午

14:30-15:20 投資組合建構與提領策略

15:30-16:30 投資組合監控與實務細節 Q&A

Labels: 綠角的書、演講與開課公告

2020十月回顧

本文回顧2020十月綠角財經筆記的狀況。

2020十月,部落格最熱門的前十篇文章分別是:

1. “好享退”方案基金初步分析---高費用讓你”很難退”

2. 綠角財經筆記總目錄

3. “人生路引”讀後感---你該看的重要書籍

4. “財務自由實踐版”(Work Your Money, Not Your Life)綠角推薦序—在工作與財務,找回人生主導權

5. 買下全世界”(Own the World)綠角推薦序—為什麼你該進行全球投資

6. 突然得到大筆財富怎麼辦

7. 台灣ETF完整列表與費用總整理(List of All ETFs in Taiwan,2020)

8. The Psychology of Money讀後感1---好運無法學習

9. 綠角開課計畫(Greenhorn’s Investment Class)

10. 有能力、會思考,就該研究股票嗎?(Active Investors, the Odds are Against You)

十月最熱門的新文章是“人生路引”讀後感---你該看的重要書籍。這是一本很有意思的書,除了可以看到各重要領域值得一看的書目之外,更重要的是可以看到作者的人生哲學。

接下來兩篇熱門文章都是新書的推薦序。

買下全世界”(Own the World) 這本書我在兩年前看過,今年中譯本刊行。有幸受邀作序。

“財務自由實踐版”(Work Your Money, Not Your Life) 則是趁這次受邀的機會,看完英文原版,確定值得閱讀,於是寫下推薦文。

很高興在一個月之內,有那麼多好書出版。

Labels: 參考