與貨品價格連結之結構債(Commodity-linked Structured Notes)

結構債是一種債券,與一般債券不同的是它的利息與本金的支付與其它變數相關。這個變數可以是指數、股價、匯率、利率或是貨物價格等等,端看它如何設計。結構債是為了某些有特別需求的投資者發行的,來滿足他們在財務方面的需求。而發行者也常用其他金融衍生工具,來對持有的結構債部位進行避險。

以下舉的例子是與貨物價格相關的結構債(Commodity-linked Notes)

與貨物連結的結構債有一個很常見的例子是”牛熊債券”(Bull and Bear Notes)。牛熊債券的發行分成兩個部位。一個是牛部位,當連結的貨物價格上揚時,”牛”債券持有人贖回時會得到較多的金額。另一個是熊部位,當貨物價格下跌時,”熊”債券持有人贖回時會有較高的獲利。

譬如丹麥政府在1986年發行與金價連結的結構債便是一種牛熊債券。當時發行的債券總額是1億2000萬美金。牛與熊部位各有6000萬的金額。債券到期時間是7年,年付3%利息,以面額的100.125%出售。面對金價的漲跌,牛熊債券各有不同的贖回計價方式。

牛債券: 贖回價(每1000USD面額)

= 1000*1.158 * (贖回時金價/發行時金價)

熊債券: 贖回價(每1000USD面額)

= 1000*(2.78-1.158 * (贖回時金價/發行時金價))

不論是牛還是熊債券,每1000USD面額最高贖回價都是2280USD,最低贖回價都是500USD。

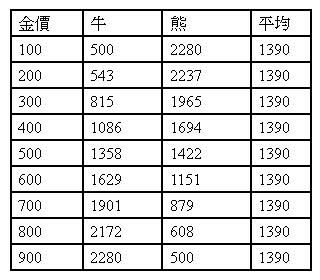

發行當時的金價是426.5。下表列出在到期時不同的金價下,丹麥政府分別要付予牛和熊債券持有人各多少的金額。

表中可以看到,隨著金價漲跌,牛熊債券持有人的獲利和虧損情形。不過,最妙的是不論價格怎麼變化,丹麥政府要付出的本金都不會改變。付給牛債持有人較多的金額時,付給熊債持有人的錢就會比較少。金價再怎麼變,丹麥政府就是付出平均1390美金給美1000美金的債券面額。也就是金價的漲跌對發行者是不構成任何風險的。再加上每年固定付給債券持有人3%的利息,丹麥發行這個結構債的成本是固定的。我們可以算出它等於是用多少的利率向市場募集到這比資金。

1001.25=1390/(1+y)^7+Sum t=1 till 7 30/(1+y)^t

解y=0.0742 等於7.42%的利率

所以丹麥政府為什麼要發行這一筆結構債的答案便出現了。當時發行的常規美元債券的利息是8%。這筆結構債讓丹麥以低於市場行情的利率借到了美金。

那麼投資人為什麼要用低於市場的行情把手上的美元借給丹麥呢? 因為這支結構債讓他們參與了金價的漲跌。

不論你是要單純投機,看好或看壞金價,要想從中獲利,或是你想要一個與金價正相關或負相關的證券來進行避險,還是你是被規定只能投資固定收益證券卻想間接參與黃金市場的法人操盤手,你都能考慮買入這支結構債。從這個例子可以明顯看出,發行與買入的雙方,都是各取所需。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

What’s ETN?(Exchange-traded Notes)

與股市指數連結之結構債(Equity Index-linked Structured Notes)

雙元債券(Dual Currency Bond)

原物料的通膨避險效果(Commodities as Inflation Hedge)

Labels: 衍生金融

0 comments:

張貼留言