台股的長期觀點(TAIEX for the Long Run)---續2

對於投資人來說,風險最直接的意涵就是最糟會遇到什麼狀況。我們來看從1969年底,到2007年底,這38年的資料中投資人持有年限與最差和最佳表現的關係。

這張圖中,由左至右,分別是持有1、2、5、10和20年的最佳和最差年化報酬率的變化。藍色長條表最佳報酬,紅色長條表最差報酬。我們可以看到,單單持有一年的時候,最好有370%的報酬,最差則會損失73%。隨著持有年限拉長,最佳與最差報酬的差距迅速縮小。到持有20年時,最差也有年化3.33%的報酬。(持有時間愈長,遇到負報酬的可能性愈小,不代表最後結果的差異會變小。年化報酬1%的差別,累積20年下來,會是很大的差距。這個概念,可以參考同門對決---The Great Debate between Jeremy Siegel and Zvi Bodie讀後感一文。)

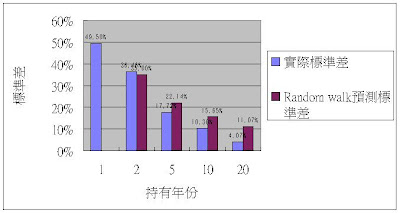

另一個觀察長期持有台股的方法,是看隨著持有年限的拉長,其年化報酬標準差的變動狀況。如下圖:

這張表的取樣年代,是從1969年12月最後一個營業日,到2008年5月最後一天。譬如單年報酬的採樣,是從1969年12月至1970年12月算第一個單年報酬數字、1970年1月到1971年1月是第二個單年報酬數字,以此類推,共有450個單年報酬數字。持有兩年的報酬,第一個數字是從1969年12月到1971年12月這兩年的報酬,第二個則是1970年1月至1972年1月,以此類推,共有438個兩年報酬數字。持有5、10、20年,以同樣方法得到報酬數字。

我們可以看到,藍色長條表實際觀察所得到的年化報酬標準差,隨著持有時間的增加,藍條高度迅速減小。紅條表示,假如市場是random walk的話,應觀測得的標準差。可以看到,除了持有兩年的時間,實際標準差高過random walk預測值之外,其餘年度,實際年報酬標準差皆小於預測值。

這現象代表的是,過去這38年間,台灣股市有回歸平均(mean reversion)的傾向,所以標準差才會比random walk所預測的要低。

台股這種持有年限愈長,最佳與最差報酬差距縮小,以及年化報酬率的標準差,隨著持有年限拉長,迅速縮小的特點,在一般認為適合長期持有,呈現長期成長的美國、英國等已開發國家股市也可找到。

這不是個太意外的結果。畢竟,台灣是個經濟發展成功的國家。

但是這樣有著長期甜美果實的市場,許多台股投資人卻寧願以短期波動劇烈的觀點來看待。稍微回檔,便深怕自己沒出場,獲利沒有實現。看到指數猛飆,自己沒賺到,就急著進場。這種短線進出,買高賣低的行徑,會讓投資人的報酬,落後指數一大截。

雖然台灣沒有類似美國的Dalbar Study,以實際調查數字證明投資人拿到的報酬與市場間的差別,但以台灣投資人這種勇猛的轉換率,我們可以相當篤定,指數在台灣,一樣是沒有人拿到的報酬。台股投資人長期的報酬,應遠遜於指數,頂多是個位數字。

在前文的比較圖表中可以看到,過去38年,台股比起美國股市報酬,並不遜色。假如美國股市這塊沃土,養得出巴菲特這種投資大師,台灣為什麼沒有?看來台灣盛行的各種操作策略,並沒有讓我們的投資人獲得優異的報酬。投資台股,每年賺20%,只是太多人的夢。更不用說,滿口三四十趴的夢囈了。

另一個觀點。台股過去38年,每年12.11%的年化報酬,相當合適指數型基金的發展。假如有人能在1969年底開始提供台股投資人全市場指數型基金。假設成本有點貴,算1.11%,也就是投資人實際拿到的是每年11%的報酬。這樣的報酬率,過了38年,到2007年底,當初投入的一萬塊,會變成52萬七千多塊。這還沒計入股息,也頗高估指數型基金的成本。

不過,台灣當時就是沒有指數型基金。美國也到70年代後半,才有一般投資人可投入的指數型基金。

總結以上觀察,台股在過去三四十年間,與經濟同步成長,呈現長期的優異報酬。但對於這樣的指數成果,台灣投資人太注重於短期波動的面向,而以頻繁的進出,試圖掌握上漲逃避下跌,但頻繁進出市場不僅會在時間點上選擇錯誤,更加重了交易成本,如此行為,會帶來遠遜於指數的報酬。台灣在過去也沒有指數型基金,供投資人以低廉的成本獲取市場報酬。

回顧過去,到底是像下方這種變幻莫測,時正時負的單年報酬圖形

還是這張長期向上的圖:

那個比較容易掌握?

你的觀點,決定你的投資行為,而你的報酬將由市場與你的行為共同決定。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

台股的長期觀點(TAIEX for the Long Run)

台股的長期觀點(TAIEX for the Long Run)---續1

常見的投資謬思---長期與短期投資的分別(Holding Period vs Investment Time Horizon)

2007台灣證券集中市場與店頭市場週轉率概算(2007 Turnover Rate of Taiwan Stock Market)

資產配置初步— 配重的決定(Asset Allocation in Essence—Determine Allocation Weight)

Labels: 投資概念

5 comments:

請問大大,從您的觀點,

台股的0050可以勉強算是指數型的嗎?

搶頭香!之前好期待第三集,終於盼到了。看到本文第一張圖表,好像在溫習《漫步華爾街》一樣(P348頁)。版大的文章就像柏格一樣,都有圖表為證(資料蒐集真完整),相信看到最後一張圖表的人都會被大大震憾。

mm兄 何必勉強呢?

馬虎先生 感謝支持

綠角先生你好,小弟跟MM的想法有些雷同,在資金不足的情況下只能選擇台灣50等ETF來作為指數化投資的方案。

抑或者有更佳的方法嗎?

我猜綠角的意思應該是,不需要說「勉強算是」。它本就的的確確是個指數基金了吧。

張貼留言