”資產配置戰略總覽”台北開課公告(2016七月課程)

"資產配置戰略總覽"台北六月班在開課公告後迅速額滿,且有許多朋友仍在候補中,因此提早公告台北七月班的開課訊息。

台北七月班,將在七月23,24日兩天開課。

(中部想參加此課程的朋友,可以考慮台中班。綠角所有開課時程,可參考綠角開課計畫。)

之前參加過的朋友的課後心得,可見“資產配置戰略總覽”2016五月高雄與台北班學員課後回饋。

前言:

我們應該根據穩定不變的原則,來計畫自己的投資。而不是根據每日一變,永遠讓人摸不著下一步的市場情勢來規劃投資。

但台灣投資人到底要如何做資產配置?

目前討論資產配置的書籍,大多是英文作品的譯作。鮮少以台灣投資人為出發點的資產配置書籍。

“資產配置戰略總覽”是一個以台灣投資人觀點出發的課程。

課程中將分享各種資產類別的特性、綠角從中選擇的方法、以及建構一個符合自身目標的投資組合的心得。期望能讓參加過的朋友,能對投資,對於各種金融資產的特性有正確且更完整的認識。

開課公告:

開課日期:七月23、24號

課程時間共九小時,分星期六與星期日兩天上課。以下為活動流程:

星期六上午

08:40-08:55 報到

09:00-09:50 資產配置的理由

10:00-10:50 資產類別介紹1 Q&A

11:00-12:00 資產類別介紹2 Q&A

14:30-15:20 報酬率預估(歷史經驗與目前狀況) Q&A

15:30-16:30 資產配置範例 Q&A

星期日上午

10:00-10:50 再平衡與生命週期投資 Q&A

11:00-12:00 投資組合的改進空間與資產配置的障礙 Q&A

詳細課程內容可參考“資產配置戰略總覽”課程內容介紹這篇文章。

閱讀全文

Labels: 綠角的書、演講與開課公告

“資產配置戰略總覽”2016五月高雄與台北班學員課後回饋

本文整理參加2016五月高雄和台北資產配置課程朋友的課後回饋。感謝許多朋友在紙本與網路問卷寫下的課後意見。我很高興,課程能為各位帶來實際的助益。

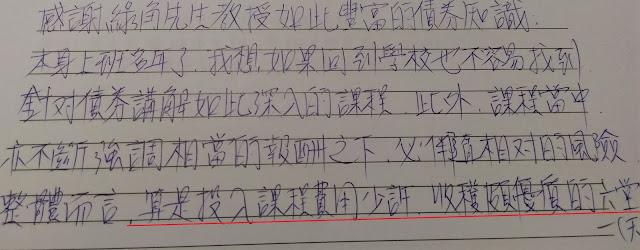

課後紙本問卷與Email回饋

課後網路問卷回饋

“謝謝綠角將自身的經驗分享。這堂課非常適合剛出社會就來參加,可以少走很多冤枉路。真的是一門投資的好課。” 林先生

“非常感謝,這個課程很棒、很實用。” 匿名朋友

“1. 我很享受整個課程的鋪陳和安排。這堂課最重要的核心觀念在於不要嘗試擇時以及選股、以及選擇低費用的指數化投資工具。

2. 執行面上的細節,是我覺得"最"有收穫的地方。包括投資範例組合、定期投入以及再平衡的方式,還有那份非常實用Excel檔案。” 林先生

“謝謝綠角無私的分享~不枉費我改了兩個診的病人,放下孩子們來參與。聽完更覺得自己做了很棒的決定,老師真的字字打中我的內心,感動!

期待下期的課程^_^ 近期會慢慢消化部落格的文章,之前的疑問在這兩天補齊了不少,再次感謝!” 林醫師

“1天半的課,綠角對於資產配置的講解清楚且流暢,對於自身投影片的內容非常熟悉,且安排的空間舒適,來上課是一種享受!!!

會多推薦身邊對資產配置有興趣的朋友來參加課程!!” 溫醫師

“我本身是留美的財金碩士(但在科技產業任職),也報名綠角全系列的理財課程。綠角的課程內容架構完整,論述不僅有理論基礎,更兼具實用的價值,我會推薦綠角的課程給具有財金或非相關領域的朋友參加,以建構個人正確的理財觀念!” 吳先生

“退休金的規劃以及過去投資主動型基金的想法偏差在老師講解下終於醒來了” 陳小姐

“第二天的三堂課,綠角把實際操作面會遇到的全部情境都舉例說明,並以合理合情的方法來解釋,讓我對投資的掌握度提升很多,也讓我對於日後實際有機會操作時候心裡會有個底。” 謝先生

“我想理財的觀念百百種,最重要的基礎和觀念非常需要像這樣的課程來建立,才不會陷入"人云亦云"的理財法~ (長輩說...父母說...理專說...電視上面說...就是沒有自己的中心想法)

這兩天充實又有趣的課程已經幫我打下良好的基礎,希望綠角有機會能到南部再辦更多更好的講座。” 匿名朋友

“1.各項投資工具的報酬率與標準差,藉此更能了解其在資產配置中扮演的角色

2.資產配置的多種實際搭配方式,有助於構思如何建構自己的資產配置。” 蔡先生

“對於資產配置有更深入的了解,之前就有買老師的書,上完課整個有豁然開朗的感覺。

以前只局限在台灣,現在可以放眼全球,很希望老師可以在南部開美國卷商的課程,讓我也可以真正開始執行我的投資之路。

最有收穫的應該是知道有更便宜的投資工具。^_^……感謝綠角。” 陳小姐

“聽完9堂資產配置課程,到現在還令我比較深刻的是再平衡中的人力資本與金融資產。

因為人總是做一行怨一行,所以總是東想西想,想著如何輕鬆致富,但沒想過金融資產的錢很難賺,卻不會想著如何提升工作技能,可能伴隨升遷加薪機會,其這樣好像比較容易也較實在...

像綠角當時所說;年輕人應更專注在本業上(以上是上完課後對我而言收穫最大的地方)” 匿名朋友

“綠角流暢的解說資產配置在人生旅程中扮演的角色,我認為最後的投資分享是最深刻的投資體認。 投資並非人生的全部,有效率的完成配置,才能有更多時間投資自己的人生。

謝謝綠角為台灣投資者帶來新世界!” 李先生

“上課前已先讀過建議書單的書還有部落格,所以課程內容大部分我都讀過,但是片段且有許多疑問的,綠角整理成一個完整的體系架構。另外試算表也很有用,回答問題也都很淺顯易懂、直達問題核心” 王先生

“用實際數據說明資產配置如何降低風險並獲得適當報酬” 陳先生

“非常感謝綠角以及工作人員。整場課程緊湊充實,表達演示技巧非常專業,投影片、講義、課後資料以及試算表也非常實用。

拜讀綠角財經筆記多年,非常高興終於見到綠角本人,也希望未來能有機會看到更多綠角的作品以及更多課程。” 張先生

“1.對全球ETF的種類、性質、風險與報酬有更深入的了解

2.老師很費心的做了很多統計,可以馬上有一些結論

3.會認真思考如何把目前資產進行投資

4.課程結尾對於人生跟金錢的思考很有意思,也很有啟發。” 陳先生

“對於面對目前大家認定"有效”的投資方式(ex. 擇時進出、買高賣低),有完整的分析及說出利用這些方法的盲點,讓我獲益許多。

此外,綠角在課堂中提出了很多選用長期投資即將遇到的心理障礙及該如何克服心魔的方法,讓我感到十分受用。

最終,以宏觀、整體的角度去投資金錢甚至人生則是我這堂課最大的收穫。” 蕭先生

“整個課程相當緊湊充實。綠角將相關書籍綜合整理再加上自己的心得與實際操作經驗跟大家分享,大大增加自己對投資資產配置的理解與信心,真是收穫良多!!” 蘇先生

“相見恨晚,老師資產配置所教導的觀念對很多事物的判斷都很適用。” 張先生

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

綠角開課計畫(Greenhorn’s Investment Class)

“資產配置戰略總覽”2016三月、四月台北班學員課後回饋

“資產配置戰略總覽”2016二月、三月台北班學員課後回饋 閱讀全文

Labels: 綠角投資課程介紹

A Random Walk Down Wall Street(漫步華爾街)2016年版讀後感2—自以為掌握趨勢的隨波逐流

漫步華爾街書中有一個章節討論美國股債市報酬的歷史,相當有參考價值。

作者把美國金融史分為四個段落,第一段是1947到1968。第二段是1969到1981。第三段是1982到2000。第四段是2000到2009。

第一段是二次大戰後的期間。戰後寬鬆的心情,促進了美國人的消費,有一陣榮景。但經濟學家一直很擔心好狀況無以為繼,因此投資人也沒有太樂觀的看待股市。1947當時,股價沒有很高。一直到1950與1960年代,美國企業獲利成長維持不錯的水準,同期間通膨也不是什麼問題,投資人信心愈來愈強。這段期間美國股市帶來年化14%的可觀報酬。

1969之後,在兩次石油危機和糧食危機的影響下,通膨大幅增長。到1980年代初期,每年通膨率已經超過10%。聯準會採行貨幣緊縮政策嚴格對抗通膨,殺掉通膨,也同時扼殺了經濟發展。失業率高達兩位數以上。

這段期間的歷史謎團,在於股價為什麼沒能抵抗通膨?

閱讀全文

Labels: 財經類書籍讀後感

A Random Walk Down Wall Street(漫步華爾街)2016年版讀後感1—指數化投資的助力與阻力

漫步華爾街是投資經典。1973發行初版,當時連全球第一支供一般投資人使用的指數型基金Vanguard S&P 500 Index Fund都還沒發行。先驅之名,當之無愧。

我過去曾看過2003年版並寫了讀後感與再讀後感。這次閱讀的,是2015年的第12版(Amazon網頁上寫的刊行日期是2016一月)。

漫步華爾街可說是指數化投資聖經。不論是否認同,大多投資人都知道這是推崇指數化投資最重要的一本書。也的確有不少投資人是透過這本書走上指數化投資之路。

漫步華爾街用於支持指數化投資的論點,非常偏重”效率市場”。這就是書名”漫步”一詞的由來,說明證券價格的不可預測性。書中有兩個章節,分別討論技術分析與基本面分析為何沒用。這兩章的內容,一定讓許多販售與暢議技術分析與基本面分析的人,相當害怕投資人去閱讀。

(把這兩種分析法視為理所當然,會分析總比沒分析要好的投資人,看完這兩章恐怕也會大吃一驚。原來這些分析法的立足點,有那麼不可靠的地方。)

但效率市場的論點也成為許多人攻擊指數化投資的把柄。因為市場的確有非效率的現象。許多人就抓住這些”異常”,大肆渲染,然後說”你看,市場怎是有效率的呢?”

這是一種錯誤的邏輯推導,市場不具完美效率,但這些主動投資的信仰者卻把它說成市場不具效率。

(相關討論可見A Random Walk Down Wall Street再讀後感續1---務實的效率)

閱讀全文

Labels: 財經類書籍讀後感

2016 Investment Company Factbook讀後感2—低成本投資,大勢所趨

美國的股票型基金投資人,在2015平均付出的內扣總銷是0.68%。是2010年以來,連續第六個年度的下降。如下圖:

這個數字可以讓我們看到,美國股票型基金投資人付出的費用等級,在台灣,要ETF投資人才能享有。美國ETF投資人享有的費用等級,像Vanguard Total Stock Market ETF(美股代號:VTI),0.05%那種費用率,台灣沒有任何可堪匹敵的類似工具。台灣投資人現在付的,股票型基金1.5%的經理費,連2000的美國都跟不上。

這簡直是落後一個世代啊。

閱讀全文

Labels: 基金

2016 Investment Company Factbook讀後感1—蓬勃發展的美國ETF

每年,美國基金業者聯合組織Investment Company Institute會發表一本統整美國資產管理業過去一年狀況的報告,名為Investment Company Factbook。本文記錄我對這本報告的重點觀察。

截至2015年底,美國共有1594支ETF,管理2.1兆美金的資產。全球各國所有ETF的總市值是2.9兆美金。美國占72%,是全球最大的ETF市場。如下圖所示:

2015年,美國當地共發行價值2310億美金的ETF。為史上第二高的年度,僅次於2014的2410億美金。如下圖:

閱讀全文

Labels: ETF討論分析-美國

你是在買基金還是背貸款?(Mutual Funds Expense Ratio Can be Higher than Mortgage Rates)

金先生和戴先生,兩人是大學同學,畢業後各有發展。金先生成為基金公司主管,戴先生則是銀行主管。

有天,他們碰頭了。

金先生說:”啊!老戴,過的還好吧?”

戴先生說:”實在是苦不堪言。我們跟存戶收存款,要給0.9%的定存利率。貸款出去,現在有些優惠房貸只剩1.5%的利率。中間只有0.6%的利差可賺!還是你們基金業好啊!”

金先生:”這樣比起來好像我們比較好一點。客戶拿錢跟我們買股票型基金,經理費就是實收1.5%起跳。”

戴先生:”對啊。客戶投資你們的基金,就要讓你們收錢。而且你們似乎很有默契,沒人打壞行規。股票型基金經理費都收1.5%(以上)。那像我們銀行業者,互相比看誰的貸款利率低,來爭取客戶。”

金先生:”也是啦!”

戴先生:”還有,現在房貸戶精的要死。很會比,很會爭。每0.1%的利率都要跟你計較。可以1.5%貸到,絕對不會付1.6%。生意難做啊。那像你們基金投資人,好像很少在計較收1.5%還是1.0%的經理費?”

金先生:”的確是這樣啊。說到在意費用,聽說只有一個叫”綠角”的財經作家,寫了很多文章請投資人注意費用。好像也沒太多人理他。有時還會被我們的同業和寫手抨擊。也有很多"投資專家",幫我們宣傳注意績效就不必留意費用的觀點。沒有太多基金投資人在注意費用啦。在台灣銷售的境外基金和本土基金,收費雖然很高,但的確都還維持可觀的資產水位。”

戴先生:”是啊。收費方式差太多。我們銀行給房貸戶每月的報表,讓他們一眼就看出自己又付出了幾千、幾萬的利息。你們收費是從淨值內扣。很多上百萬、上千萬在買基金的人,根本不知道自己一年的基金支出,比自己的所得稅支出還要高啊!一千萬,買內扣2%的基金,一年你們就收了20萬啦!”

金先生:”這種內扣收費方式,我們的確比較占便宜一點。比較不會讓人注意到。”

戴先生:”說來說去,你們公司有適合的職缺記得跟我說一聲啊。真的是該換跑道了。”

從上面這個虛擬對話(或者真的發生過?),就可以知道很多投資人行為模式的詭異之處。

要買房子,背房貸,大多人很懂得去比較,取得最低,最有利的貸款。每貸100萬,我們都知道,1.5%的利率,當然比2.0%要好。

但說到基金投資,很多人就不管費用了。但你投資100萬,每年要付1.5%的經理費(加計其它成本後,內扣總開銷很容易破2%),跟你貸款100萬,每年付1.5%的利息支出,這兩者有什麼不同?

Labels: 基金

”債券啟示錄”台北開課公告(2016七月9日課程)

備受好評的"債券啟示錄"課程,將在七月9日(星期六)於台北開課。

(綠角全部開課時程,請見綠角開課計畫)

全球債券市場的總市值超過全球股市,面對這麼一個重要的資產類別,許多投資朋友卻只有相當表面的認識。

在目前升息的環境下,許多文章與報導不斷引用升息將一定帶來債券虧損這個錯誤的論述,引起投資人對債券市場的恐慌與害怕。

債券啟示錄課程,將整理歷史經驗,讓參加的朋友看到,是不是美國聯準會升息,就一定會帶來債券負報酬。(這點已經由2015債市的表現得到印證。)以更完整的原理,更全面的歷史,分門別類解說各種債券類別,讓參加者對債券這個資產類別有更深入與正確的瞭解。

(課程評價,可以參考“債券啟示錄”2016三、四月高雄、台中、台北班學員課後回饋與“債券啟示錄”2015九月高雄、十一月台北課後學員回饋)

當初在設計這個課程時,我希望達到幾個要點。

第一,不要有太多的數學,多一點實例解說。課程中只有用到加減乘除,沒有複雜難解的公式與計算。

第二,將各個債券類別分開解說,包括美國公債、國際公債、新興市場債、高收益債等,確保投資朋友在課後,對於各類債券的特性有基本掌握。知道全球債券市場的基本特性。

第三,範例同時有境外基金與美國掛牌的ETF。並不是每位投資朋友都有使用美國券商。加入境外基金的例子,可以引起更多債券投資朋友的共鳴。有使用美國券商的投資朋友,也可以從這些成功的主動型債券基金中,學到債券投資的重要概念。使用境外基金的朋友,則可以在課程中看到美國債券ETF如何提供多樣化與細膩的投資選擇。

最後一節課專門討論如何自行買賣債券。表面看起來,這似乎只對有開立美國券商戶頭的投資朋友有用。但要自行買賣債券所需要的知識,包括對市場結構與債市參與者的瞭解,對於債券基金或ETF投資人也是大有助益。

課程特色:

1. 債券啟示錄是關於債券投資的專門課程。

2. 提供裝訂講義。課後並會寄送債券相關網址連結表給學員,內容包括美國公債與抗通膨公債目前與歷史殖利率查詢網址、各主要國家債券殖利率查詢網址、美國債券報價查詢網址、高收益債目前殖利率與利差查詢網址、新興市場債利差查詢網址等。

3. 教室位在交通便利之處。

4. 課程內容特別針對升息環境進行解說。升息是否代表債券投資一定將會虧損,將以歷史經驗與投資原理進行解說。

以下為課程大綱:

閱讀全文

Labels: 綠角的書、演講與開課公告

“債券啟示錄”2016三、四月高雄、台中、台北班學員課後回饋

本文整理參加2016三、四月於北中南三地參加債券課程朋友的課後回饋。

課後紙本問卷饋

課後網路問卷回饋

“債券相關投資工具的說明詳細、豐富,舉例說明也很用心,有設想讓一般人也能聽懂的解釋。” 陳先生

“每一次都覺得收穫滿滿!複雜的內容,在綠角的解釋之下很容易就可以理解;看似淺顯直覺的觀念,透過綠角,也會瞭解到背後不簡單的原理還有綠角這麼安排的用心。 一句話,『物超所值』。” 蕭醫師

“非常謝謝綠角開這堂課。市面上真的找不到這方面的書籍。讓我對債券有更深一層的認識,也解答了一些我對債券的疑問和誤解~” 廖小姐

“參加前對債券一知半解,在綠角網站在猛做功課,結果發現名師指點勝過讀萬卷書,整體清楚的概念才是王道啊。

茅塞頓開。利率、升息、債券價值及總報酬、市場需求及金錢借貸,原來債券就是這麼回事呢。感謝!” 連醫師

“了解債券的原理及不同債券的特性,債券能提供的功能及如何選擇需要的債券。能深入淺出利用實例說明,讓人能很快理解,非常厲害!而且時間控制很好!

給綠角團隊:我覺得你們很棒!活動的報名、課前的提醒及整個上課流程都很順暢!” 李醫師

閱讀全文

Labels: 綠角投資課程介紹

以美國ETF進行資產配置的實際成績(Asset Allocation with ETFs)

在2014發表的貝萊德環球資產配置基金與固定股債比ETF投資組合績效比較這篇文章中,我用來與貝萊德基金相比的,是一個股債比率固定為60:40的投資組合。

股票這60%,由代表美國的Vanguard Total Stock Market ETF(美股代號:VTI) 、代表歐洲已開發市場的Vanguard FTSE Europe ETF(美股代號:VGK)、代表亞太市場的Vanguard FTSE Pacific ETF(美股代號:VPL)以及代表新興市場的Vanguard FTSE Emerging Markets ETF(美股代號:VWO),各15%組成。

債券這40%,則由代表美國公債的iShares 3-7 Year Treasury Bond ETF(美股代號:IEI)以及代表國際公債的SPDR Barclays International Treasury Bond ETF(美股代號:BWX),各20%組成。

固定股債比60:40的”固定”,指的是,不管這一年市場氣氛如何,投資人是看好股市或看好債券,都不管。股債比就是60:40。固定也指,假如某年市場波動後,造成股債比不再是60:40,譬如變成55:45,那就會進行再平衡(頻率是每年一次),將股債比調整回60:40。

這個投資組合的配置狀況如下圖:

這篇文章我們改以這個ETF投資組合為主角,觀看它所帶來的成果。

該投資組合自2008年初至2015年底,每一單一年度的績效如下表:

閱讀全文

Labels: 資產配置 , ETF實戰績效與投資策略

標普500ETF指數追蹤效益分析(SPY Tracking Error)

0050之於台灣股市,就像SPY之於美國股市。兩支ETF都是該國市場最具代表性的大型股ETF。上一篇文章,我們已經看過0050的指數追蹤成果。本文我們來看SPY的指數追蹤成效。

過去十年,SPY與對應指數成績如下表:

Labels: ETF討論分析-美國

元大台灣卓越50ETF指數追蹤效益分析(0050 Tracking Error)

指數化投資工具最重要的工作,就是好好的追蹤指數。不管當年市場是上漲還是下跌,就穩穩交給投資人貼近指數的報酬。

這篇文章就以台灣最具代表性的指數化投資工具,0050,為例,評估其指數追蹤成果。

0050每一單一年度資料,取自公開說明。對比指數則是台灣50報酬指數。

過去十年,0050與指數成績如下表:

Labels: ETF討論分析-台灣

“請問侯文詠”讀後感—重要問題的精彩解答

“請問侯文詠”的作者是侯文詠先生。這本書是他試著想要回答讀者的一些問題並思考之後,所提出的解答。

很多學生跟初入職場的年青人常會想一個問題,”興趣可以當飯吃嗎?”

事實是,在追求興趣時,通常不會想到要把它當飯吃這件事。

譬如作者在大學時代,因為自己對電影的喜好,一年看了三百多部電影。當時他可沒有想著日後要成為一個作家。但事後回顧,當時打下的基礎,對於敘事能力以及開擴視野有非常大的幫助。

追尋著自己內在的聲音與呼喚,走下去,路就自己出來了。作者用一個外野手,一看到打者噹的一聲擊出高飛球,不斷調整往可能的落點前進的過程做比喻,真是非常貼切。

閱讀全文

Labels: 非財經類書籍讀後感

”資產配置戰略總覽”台北開課公告(2016六月課程)

想瞭解低成本、少量管理時間、貼合自身財務目標,且有效的投資方法,歡迎參加"資產配置戰略總覽"。

台北六月班,將在六月25,26日兩天開課。

(南部想參加此課程的朋友,可以考慮高雄班。中部的朋友,可以考慮台中班。綠角所有開課時程,可參考綠角開課計畫)

之前參加過的朋友的課後心得,可見以下文章:

陳醫師:一開始領薪水時,就該來上的課

李醫師:

絕對不要報名綠角”資產配置戰略總覽”的十大理由(上)

絕對不要報名綠角”資產配置戰略總覽”的十大理由(下)

林醫師:資產配置課後心得分享

陳先生:記得投資的目的

唐醫師:綠角會帶你上天堂還是住套房

Sky:”資產配置戰略總覽”課後感

前言:

我們應該根據穩定不變的原則,來計畫自己的投資。而不是根據每日一變,永遠讓人摸不著下一步的市場情勢來規劃投資。

但台灣投資人到底要如何做資產配置?

目前討論資產配置的書籍,大多是英文作品的譯作。鮮少以台灣投資人為出發點的資產配置書籍。

“資產配置戰略總覽”是一個以台灣投資人觀點出發的課程。

課程中將分享各種資產類別的特性、綠角從中選擇的方法、以及建構一個符合自身目標的投資組合的心得。期望能讓參加過的朋友,能對投資,對於各種金融資產的特性有正確且更完整的認識。

開課公告:

開課日期:六月25、26號

課程時間共九小時,分星期六與星期日兩天上課。以下為活動流程:

星期六上午

08:40-08:55 報到

09:00-09:50 資產配置的理由

10:00-10:50 資產類別介紹1 Q&A

11:00-12:00 資產類別介紹2 Q&A

14:30-15:20 報酬率預估(歷史經驗與目前狀況) Q&A

15:30-16:30 資產配置範例 Q&A

星期日上午

10:00-10:50 再平衡與生命週期投資 Q&A

11:00-12:00 投資組合的改進空間與資產配置的障礙 Q&A

詳細課程內容可參考“資產配置戰略總覽”課程內容介紹這篇文章。

閱讀全文

Labels: 綠角的書、演講與開課公告

追逐熱門的不同症狀(Different Ways to Chase Performance)

下表整理全球股市的四大區塊ETF,VTI(美國)、VGK(歐洲)、VPL(亞太)、VWO(新興市場),從2007年初,到2015年底,九年定期投資的成果。

| 地區 | 美國 | 歐洲 | 亞太 | 新興 |

| 範例ETF | VTI | VGK | VPL | VWO |

| 粗總報酬 | 59% | 8.64% | 10.72% | -12.93% |

| 內部報酬率(年化) | 9.91% | 1.78% | 2.19% | -3.01% |

四地區定期投資,九年來的報酬差異很大。美國最好,年化報酬幾乎是10%。新興市場最差,年化報酬是-3%。歐洲和亞太成熟市場則是中段班的成績。

這個結果也顯示了,過去九年,假如一個投資人全球投資布局錯過美國,那麼他會錯過這段期間的重要報酬。假如他的投資組合偏重新興市場投資,那麼他的成果會非常難看。

時間回到2007年初,金融海嘯尚未來襲的年度。投資人當時看到的過去績效如下:

閱讀全文

Labels: 投資概念

定期定額投入美國ETF績效分析---以VWO為例(Dollar-cost Averaging into Vanguard FTSE Emerging Markets ETF,2016更新版)

2015發表的定期定額投入美國ETF績效分析---以VWO為例,已是一年前的狀況,本文進行資料更新。

這篇模擬對Vanguard FTSE Emerging Markets ETF (美股代號:VWO)定期定額投資的成果。

投入方式是從2007年1月到2015年12月為止,共九年的時間,分別在每年的一、四、七、十月,定期每季投入。

投入時間在每月的第一個營業日。以收盤結算淨值做為買進價格。

每季投入目標為600美金。因為ETF下單只能買進整數股。所以通常無法剛好將600美金全部投入。每次投入的目標雖是600美金,但因為ETF只能買進整數股的交易規則,所以有時投入金額會比600多一些,有時會少一些。

配息在扣除30%預課稅款後,剩餘款項於配息的可配發日當天,以ETF的收盤淨值再投入。

根據這樣的條件進行九年的定期買進,過程如下表:

Labels: ETF實戰績效與投資策略

元大台灣中型100ETF分析介紹 (0051,2016年版)

台股代號0051的元大台灣中型100ETF成立於2006年8月24日。

這支ETF原名是寶來台灣中型100ETF。2012五月,寶來與元大投信合併後,更名為元大寶來台灣中型100ETF。之後再更名為元大台灣中型100ETF。

0051追蹤的是台灣證券交易所與FTSE合作編製的台灣中型100指數。

台灣中型100指數由台股中市值排名第51到150這100家公司組成。

(排名第1到第50的公司則組成0050追蹤的台灣50指數。所以0050與0051搭配起來,就會持有台股市值前150大的公司。)

台灣中型100指數每三個月進行成份股審核(於每年的三、六、九、十二月)。審核時,假如非成份股的市值上升到第130名以上,則納入成份股。原先成份股的市值假如跌到171名以下,則自指數中刪除。

台灣中型100指數最新的組成公司名單與比重,可以查看這個頁面

Labels: ETF討論分析-台灣

“ETF關鍵報告”台北開課公告(2016六月5日課程)

綠角將在六月5日(星期日上午)於台北開立"ETF關鍵報告"課程。

(同一天下午,有開立“美國券商全攻略”課程。

中部想參加ETF課程的朋友,可參考“ETF關鍵報告”台中八月班。

綠角全部開課時程,請見綠角開課計畫。)

當別人已經透過美國券商使用全球金融界的主力投資工具時,你卻還只能留在台灣,接受次等公民的待遇,買那些內扣費用貴到爆表一定會傷害績效的境外基金?

你是否以為ETF只要單純在美國開市時下單買賣即可,卻從未注意過自己下單時ETF的買賣價差與折溢價?

你是否認為ETF只要內扣費用愈低就愈好,內扣費用愈低就會愈貼近指數表現,卻不知道要如何衡量資產管理公司的指數追蹤能力?

”ETF關鍵報告”就是以上問題的解答。

”ETF關鍵報告”可以大幅增進你對美國ETF的瞭解,讓ETF成為你更得心應手的投資工具。

(之前參加過的朋友的評價,可參考“ETF關鍵報告”2015九月台北班學員課後回饋與”ETF關鍵報告” 2015八、九月台北、台中與高雄班學員課後回饋這兩篇文章。)

課程相關資訊如下:

課程特色:

1. 美國已有一千四百支以上的ETF。投資於全球各地市場,各種資產類別,使用多種策略。懂得美國ETF,可以大幅擴增自己的投資機會。

2. ETF關鍵報告是針對美國ETF的專門課程,主題明確。從第一節課的基本概念,到最後一節課的交易需要注意事項,由淺到深,每個段落都有確切的學習重點。確認參加的朋友都能對美國ETF有確實的掌握。

3. 課程內容由台灣最早開始有系統的寫文章介紹美國ETF的綠角編寫與全程講解。課程中,投資朋友將可以看到綠角多年ETF的投資心得。還有Email討論的管道。

閱讀全文

Labels: 綠角的書、演講與開課公告

“美國券商全攻略”台北開課公告(2016六月5日課程)

由於上週公告的美國券商課程已經額滿,且有許多想參加的朋友仍在候補,因此綠角決定在2016年六月5日(星期日下午)於台北加開"美國券商全攻略"課程。

(綠角全部開課時程,請見綠角開課計畫)

看著別人紛紛前進美國券商使用高品質的投資工具,取得不錯的成績,自己卻仍因為瞭解不夠而裹足不前?

當別人已經在使用內扣費用0.5%以下,免手續費的美國ETF,你還在買內扣費用2%以上,還要交手續費的基金?

已經有在使用美國券商,但卻不瞭解如何簡便的在各券商間調度資金,或是如何向美國國稅局報稅?

"美國券商全攻略"課程,就是這些問題的解答。

(之前參加過朋友的課後評價,可參考“美國券商全攻略”、”ETF關鍵報告”、 2015三至五月台北課後學員回饋這篇文章)

綠角將於六月5日(星期日下午)於台北開立"美國券商全攻略"課程:

券商課程相關資訊如下:

課程特色:

1. 這個課程不是教如何開戶,開戶不難,只要參考部落格中開戶步驟詳解文,就可以一步步完成。為什麼開戶不難,卻仍有許多投資朋友不敢著手開戶,或是開了戶卻遲遲未匯入資金實際開始投資。最主要的問題,就在於對美國券商瞭解不夠。本課程詳述美國券商的監理、保險單位。券商與合作銀行間的關係。交易規則與報稅程序等。在經過這些通盤解說後,投資朋友將因為更瞭解美國券商而可以跨出實際開戶使用的第一步。

2. 課程由台灣最早開始有系統的寫文章介紹美國券商的綠角編製與全程講解。綠角已有超過九年的美國券商投資經歷,並有多家美國券商的開戶與使用經驗。累積多年的經驗與心得,都將在課程中一併分享。所以此課程可大幅減少使用美國券商的摸索時間與金錢成本。上完課後,還有Email討論的管道。

閱讀全文

Labels: 綠角的書、演講與開課公告

定期定額投入美國ETF績效分析---以VPL為例(Dollar-cost Averaging into Vanguard FTSE Pacific ETF,2016更新版)

2015發表的定期定額投入美國ETF績效分析---以VPL為例,已經是一年前的文章,本文進行資料更新。

這篇模擬對Vanguard FTSE Pacific ETF (美股代號:VPL)定期定額投資的成果。

投入方式是從2007年1月到2015年12月為止,共九年的時間,分別在每年的一、四、七、十月,定期每季投入。

投入時間在每月的第一個營業日。以收盤結算淨值做為買進價格。

每季投入目標為600美金。因為ETF下單只能買進整數股。所以通常無法剛好將600美金全部投入。每次投入的目標雖是600美金,但因為ETF只能買進整數股的交易規則,所以有時投入金額會比600多一些,有時會少一些。

配息在扣除30%預課稅款後,剩餘款項於配息的可配發日當天,以ETF的收盤淨值再投入。

根據這樣的條件進行九年的定期買進,過程如下表:

Labels: ETF實戰績效與投資策略

最好的ETF投資方式—到底對誰好?(The Trading Mentality of ETFs)

最近台灣證券交易所的網頁上,可以看到一份名為” 證券經紀商ETF交易競賽”的活動說明文件。

活動主動單位是證交所,券商公會和投信投顧公會。所有台灣券商自動參賽,每一營業據點就是一支代表隊。

如何決定誰得獎呢?

拉最多客戶來買賣ETF,交易量最大的業者。

有好幾個獎項。譬如”卓越貢獻獎”

頒給ETF交易金額最高的前三名。

台股揚升獎,給台股ETF交易金額最高的前3名。

閱讀全文

Labels: ETF基本知識

元大台灣高股息ETF分析介紹(0056,2016年版)

台股代號0056的元大台灣高股息ETF成立於2007年12月13日。

0056原名是寶來台灣高股息ETF。2012年五月6日,寶來與元大投信合併後,更名為元大寶來台灣高股息ETF。之後再更名為元大台灣高股息ETF。

0056追蹤的是台灣證券交易所與FTSE合作編製的臺灣高股息指數(FTSE Taiwan Dividend + Index)。

臺灣高股息指數有30支成份股。候選名單,是台灣50指數與台灣中100指數共150支股票。然後從中選取未來一年預測現金股利殖利率最高的30支股票做為成份股。

加權方式則是以現金股利殖利率決定。殖利率愈高,該股票在指數中所占的比重愈大。

這不是被動選股、市值加權的傳統指數編製方式。這是一種策略指數。投資人透過0056拿到的,是台股中比較高股息區塊的報酬。

由0056的指數編製方法也可以知道,假如投資人同時持有台灣50ETF和台灣中型100ETF ,那麼他已經持有0056的全部成份股。核心問題就在於,是否有必要透過0056特別加重投資高股息區塊。

0056採複製追蹤法,持有的30家成份股公司名單如下表(2016四月29日資料):

Labels: ETF討論分析-台灣

2016四月回顧

本文回顧2016年四月,綠角財經筆記的狀況。

四月最熱門的十篇文章分別是:

1. 元大台灣卓越50ETF分析介紹(0050,2016年版)

2. 綠角開課計畫(Greenhorn’s Investment Class)

3. 綠角財經筆記總目錄

4. 綠角中文書局

5. 0050總報酬投資策略與歷年配息記錄(Total Return of 0050,2016更新)

Labels: 參考