資產配置初步—國際股市配置效果驗證(Asset Allocation in Essence—Effects of International Equity Allocation)

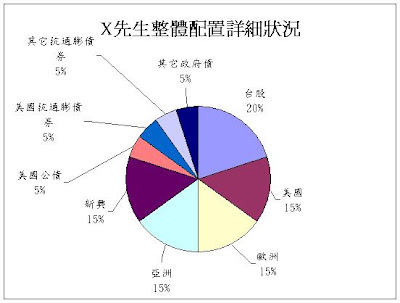

假設X先生就採用下圖配置。在國際股市方面,美國、歐洲、亞洲成熟市場與新興市場,這四個區塊都採相同的比重,我們來看這樣配置的效果如何。(圖片皆可點擊放大觀看)

我們採用MSCI美金計價,對應於這四地區股市的Gross指數進行驗證。它們分別是MSCI Europe Standard Core、MSCI USA Standard Core、MSCI Pacific Standard Core和MSCI Emerging Markets Standard Core。

美國、歐洲與亞洲成熟市場指數,有從1969年底至今的資料,但新興市場則從1987年12月31號才開始有資料。為求資料齊全,我們選取這四個指數皆有資料可參考的年代,從1987年12月31日至2007年12月31日,共20年的資料。

在這20年間,各地區的指數報酬與年報酬標準差如下表:

我們可以看到,美國與歐洲地區的年報酬率與標準差皆十分近似,而亞洲成熟市場因日本的關係,標準差第二大,但報酬卻最低。新興市場則有最高的報酬與標準差。

在X先生的配置中,他採用這四個地區皆占25%的平分作法。我們來看這樣的方法,在過去20年間,會帶來怎麼的報酬與標準差(每年底再平衡)。經Excel計算後,得到這種作法的年化報酬是11.75%,標準差是18.84%。把這個數值加入本文的第一個表中,我們得到這樣的表格:

以橫軸為標準差,縱軸為年化報酬,將表中五組資料表現在圖表上:

在這張圖中,美國與歐洲,分別是紅色與深藍色的點,幾乎重疊在一起,代表這兩個地區,過去20年的股市有相近的報酬與標準差。代表亞洲的黃色三角型,風險不低報酬卻很低,是過去20年這四個區域中最令投資人失望的成績。新興市場在高掛在右上角。

我們可能看到代表各1/4策略的星號,落在靠近歐美的地方。它的特性是這樣的:雖然是各地區平分,但在風險方面,它表現出靠近低風險的歐美國家的性質(請看橫軸),在報酬方面,它則遠離報酬最低的亞洲成熟市場,雖不像新興市場那麼好,但也靠近報酬較高的歐美(請看縱軸)。

也就是說,平分的投資,帶來的不只是平均的結果,而是更好的結果,好在那?好在風險偏低,報酬偏高。而且,投資人不用事前猜對那個區域那個市場表現會最好。假如過去20年的資料,歐、美、亞、新興這四個點大風吹,是歐洲表現最差,日本表現最好,美國和新興市場差不多,那麼這個各25%的策略,一樣有效。未來20年,這4個地區的點,不知將如何排列,但投資人還是可以知道,分散投資的策略,將為他取得相當有利的報酬風險組合。

待續…

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步—國際股市配置效果驗證—續1(Asset Allocation in Essence—Effects of International Equity Allocation)

資產配置初步(Asset Allocation in Essence)總目錄

全球股市版圖的劃分(Perspectives on International Equity Markets)

常見的投資謬思---本國市場賺不到錢,何必要投入國際市場

Labels: 資產配置

11 comments:

我特別喜歡你資產配置的文章

或許是因為我過去輝煌的年代買過不少股票

也賺過不少錢 但我卻研究個半死

賠的是我最重要的時間 賺與賠 時間與金錢扔究划不來 倒不如就如你例子中的平均 分散 大範圍 什麼都有 什麼都不奇怪 即便現在表現很差 但他扔是全球的一部分 謝謝你讓我看到這“貼切”於現實的致富方法 也悔於過去那荒唐的歲月 跟隨『大師』的結果是讓他們到現在還厚顏無恥的在第四台某個角落「催眠」無知的蟻群 一群跟著糖跡蠢蠢欲動的投機者。

綠角大請教一下,最近想用EXCEL研究一下報酬與風險的關係,這些資料要怎麼得到?

我有從yahoo finance下載VTI與EWT的歷史價格,但是算出來的報酬率與標準差跟網頁上提供的不一樣(1年、3年、5年)。

請問合併後的標準差是怎麼算出來的?算了好幾次都算不對

綠角大你好

我依照你的文章「投資組合的標準差」中來計算方式來計算

但是計算出來的標準差是22.94%,報酬率是10.87%。

是我哪裡計算錯誤嗎?

不好意思

我不知道

雖然綠角大是國外指數化投資的愛好者,

請問版主有考慮像 X 先生一樣資產配置

投資台股 ex : 0050 ;

甚至考慮台灣房地產嗎?

X先生的投資方法是我想出來的

我的投資方法也是我想出來的

兩者會有很多的相似之處

請問

先鋒有無推出相對應:

美國 成熟歐洲 成熟亞洲 新興亞洲 新興歐洲

拉丁美洲等地區之ETF

沒有拉丁美洲

沒有新興歐洲

沒有新興亞洲

成熟亞洲你不介意紐西蘭和澳洲的話, VPL是不錯的選擇

成熟歐洲你不介意奧地利 希臘 愛爾蘭 葡萄牙的話, VGK也不錯.

美國當然是不在話下, 一定有的.

假如是因各國漲跌不同產生的市值比重變化

追蹤市值加權指數的ETF不必做出任何調整

權重會自動跟上

張貼留言