說到指數型基金,不能不提到John Bogle。柏格先生。

柏格先生是Vanguard基金集團的創辦人。他在1975年Vanguard草創初期,讀到一些金融學界的文章。譬如Samuelson博士,於1974年在Journal of Portfolio Management(投資組合管理期刊)裡發表的一篇”Challenge to Judgment”一文。文中提到,觀察歷年來的結果發現,優異經理人的成績無法持續。而1975年,Charles D Ellis在”The Loser’s Game”一文提到,85 %的退休基金,表現落在大盤之後。

伯格先生以手邊的資料將1945到1975年間的美國基金表現,和S&P500指數做比較。他發現這30年間,美國基金平均的年化報酬率是8.7%,而S&P500指數的年化報酬是10.1%。他思考之後發現,這10.1-8.7=1.4%的差異,主要來自基金的成本,包括經理費,和買進賣出的成本。在想通了這點之後,伯格先生在1975年九月拿著這兩篇學術文章和自己的計算,請求Vanguard董事會,同意成立指數型基金。雖然存疑,但董事會通過了。

這支基金,是全球金融界第一支可供一般投資人投資的指數型基金。它名如其份的叫做First Index Investment Trust,追蹤S&P 500指數。在當時,這支基金的推出受到金融界的嘲諷。有人說它是”Bogle’s folly”。有人說這種基金,根本不是美國人做事的方法,unamerican!可以參看下圖,一個當時嘲笑指數基金的海報。

當時的富達投信董事長Ed Johnson先生評論道:

“I can’t believe that the great mass of investors are going to be satisfied with just receiving average returns. The name of the game is to be the best.”

意思就是,投資人怎麼可能只滿足於市場平均報酬,追求最好才是投資的真諦。

基金本身的募集也舉步維艱。畢竟這是一個嶄新的,投資人所不熟悉的投資概念。基金在1976年首度公開發售時,只募到1100萬美金。六年之後,資產成長到1億美金。在成立十年之後,才成長到5億美金的資產規模。

去年,2006年,這支基金滿30歲了。一支30年前,以當時的理論和當時再往前推30年的資料為論點,組建起來的基金,這幾年來的實際表現如何呢?我們可以看到下表。

指數型基金的表現 (到2006年六月30日止 年化報酬率)

| | 一年 | 五年 | 十年 | 二十年 |

| Vanguard標普500指數型基金 | 8.49% | 2.37% | 8.24% | 10.86% |

| 大型股基金平均 | 7.47% | 0.68% | 6.79% | 9.45% |

(取材自Vanguard Website “Indexing turns 30 and the revolution continues”)

我們可以看到,實際數字証明指數投資,的確可行,而且表現的確超越主動操作基金的平均。

當初的First Index Investment Trust,現在稱作Vanguard 500 Index Fund,也不再是當年沒人愛的小孩了。在2006年12月31估算的基金資產達到1192億美金。是全球最大基金。

雖然董事長當初不甚同意指數投資概念,富達在1988年加入指數型基金的行列,推出自己的指數型基金Spartan US Equity Index Fund。目前旗下有好幾支指數基金。

指數投資概念不再是陌生的新概念。估計全美國的基金資產中,有12%,超過一兆美金,是投資在各種追蹤國內外的指數型基金之中。

當初看到柏格推岀指數基金,當時的富達董事長Ed Johnson說:”The name of the game is to be the best.”這實在太貼切了,太真實的道出投資人的期望了。在運動競技、在工作、在考試,誰不是追求最好,那次不是Tiger Woods、聯考榜首吸引了所有的報導焦點。

說到賺錢,誰不想當Best? 誰不想買到表現最好的基金,漲最多的股票,置身於最會飆的市場。況且,當best,可就是賺最多錢。錢,有人嫌多的嗎?

一個讓投資這麼有趣的一點,就是它是一個很特別的世界。在這特別的世界裡,想追求最好的想法,真的像在其他領域一樣可行嗎?

普魯士名將,戰爭論作者,克勞塞維茨說過:

”The greatest enemy of a good plan is the dream of a perfect plan.”

追求完美的想法,是一個好計畫的最大敵人。

假如你要投資基金,最完美的方法,就是投資未來會漲最多的基金。這是未來的事,所以投資人需要做些預測。要預測當然要有資料,所以我們看基金的過去表現、α、β、Sharpe ratio值、星星的數目和其它投資人的評語。

不過,請認清,這些都是既成事實,不是未來會發生的事。有人跟你保證過,過去表現好的,未來表現會繼續好嗎? 或者,你有沒有想過,有沒有證據顯示過去表現好的基金,未來表現會繼續那麼好的機會是多少?

太多投資人在沒思考過這些預測的合理性之前,就開始預測,開始作所謂投資的功課。

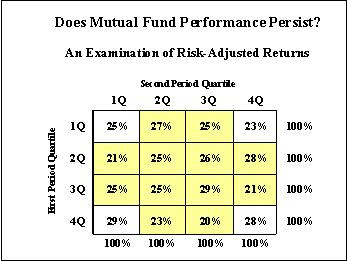

看些證據。下方的圖表是一個對美國股票基金1983到2003這20年間表現的研究結果。每支基金的表現以四等份分級,看它是落在表現最好的前1/4,中上的1/4,中下的1/4還是最差的1/4。這20年的期間,分成前後兩個十年,這十年期間,前五年的表現後後五年的表現做比較,20年期間,前十年的表現後後十年的表現做比較。這三個比較的平均,就得到了這張圖表。

我們可以看第一列,那是在第一段期間,表現落在前1/4(1Q)的基金。我們可以看到在第二段期間,這些優等生,以25%、27%、25%、23%的比例,分散在表現最好(1Q)、中上(2Q)、中下(3Q)、和最差(4Q)的的四個類別。在第一段期間表現中上,中下,最差的基金,在下一段期間,也幾乎都很平均的散布在各表現類別中。這是一種幾乎和”隨機”相符的表現。也就是不管你挑的是第一段期間表現最好,中上、中下還是最差的基金,它們成為下一段期間表現最好基金的機會,都是20幾%(21-29%)。這張圖表說明了,用基金過去表現來預測未來,不是很有意義的工作。

運用一點Common sense,拿出你的常識。假如,星級評等對基金未來的表現的確有那麼一些預測價值,為什麼它會是一個公開免費的資訊。假如這個評級真的有統計上有意義的能力,可預測基金未來的表現,那可以想見,這份資訊將不是你我這些一般的投資人所能窺見,它將賣給出價最高的投資人。評等只是一個對過去表現的評分。基金不是學生,它不像過去考高分的學生,以後有較高的可能會繼續考高分。基金比較像骰子,下一次丟出來是大是小,看運氣。

所以,投資人在做什麼事。他們很用功的搜集關於基金過去的資料,徹底瞭解之後,噓了口長氣,說道,就是它了,它看起來未來表現會最好。他以為他在預測,其實他是在猜。

所以,為什麼基金公司都會說,過去表現不保証未來績效?其實,這還是給了投資人想像的空間。讓人比較有真切體認的說法是,過去表現和未來績效無法證明有關。但假如基金公司這麼說的話,他們又如何能拿出他們表現最好的基金出來大作廣告,吸引新的資金流入呢?

金融界會希望投資人都知道其實過去無法預測未來,還是希望投資人認真的作些比較,選個過去表現好的基金來投資呢?

譬如,指數基金收0.25%的經理費,一般基金收1.25%,一樣管理一億的資產,經營指數型基金,只能帶來25萬的收入,主動經營基金可以有125萬的收入。基金公司為什麼要大力推廣指數型基金,擋自己的財路呢? 何不就讓投資人去相信直覺上比較容易相信的事呢? 為什麼基金公司都拿出過去幾年的正績效來做廣告,而很少看到有人敢拿出該市場的指數和基金一較高下呢?

原因很簡單,因為很少有基金能贏過市場。投資人也常天真的滿足於他的投資成果。

譬如有一支歐洲基金,十年下來,年化報酬10.5%,投資人覺得相當滿意。但其實歐洲市場指數,這十年的年化報酬是12%。有興趣可以自己算算看,期初10000的投資,年化報酬10.5%和12%之後十年的差距。投資人滿足於長年報酬10.5%的’好”基金,其實它是個連市場指數都無法打敗的loser。(以上純為假設性的例子,如有雷同,純屬巧合。)

投資人可以追求完美,最大的可能報酬,努力追尋可能表現最好的主動操作基金。或者選一個不會是最好但相當不錯的計劃,指數型基金。就算你不認識Johnson先生或克勞塞維茨,你也早就以行動在’’The name of the game is to be the best’’和”The greatest enemy of a good plan is the dream of a perfect plan.”這兩句話間做了選擇,在最好與很好間作出決定。多數人選擇“最好”,因為這符合人性。

主動型基金經理人,也延續這“最好”的追求,努力想替基金資產爭取比市場更高的報酬。但,根據基本算術即可推論,這是無法持續做到的。嘗試挑選“好”股票,認為自己經由努力可以打敗市場的人,常認為自己屬於投資人中的那一小群,那可以獲得高回報的一群。

但當市場的多數投資人,都在挑股票、分析股票,你有什麼理由可以相信,自己會是那高獲利的一群。難道別的投資人的智商平均值跟氣溫一樣嗎? 還是他們不會用電腦、不會看財報、比你少了一個資訊來源嗎?

嘗試挑選股票的投資人,號稱主動投資可以拉高報酬的基金公司,常拿出巴菲特,班傑明‧葛拉漢、和彼得林區等人,說道,你看,主動挑選股票的確可以為投資加分。但這些大師的某些談話,其實很少被引用。

巴菲特曾經說過:

” Most investors, both institutional and individual will find that the best way to own common stocks is through an index fund that charges minimal fees. They are sure to beat the net results delivered by the great majority of investment professionals.”

巴菲特其實是指數投資的贊同者。他說,藉由費用低廉的指數型基金,將可以打敗絕大多數專業投資人。

班傑明‧葛拉漢是證券分析(Security Analysis)一書的作者,人稱價值投資之父。在1976年,接受Journal of Finance訪問時,作了以下表示:

”I am no longer an advocate of elaborate techniques of security analysis in order to find superior value opportunities. This was a rewarding activity, say, 40 years ago, when [the bible of fundamental stock analysis, Graham and Dodd's Security Analysis] was first published; but the situation has changed. I doubt whether such extensive efforts will generate sufficiently superior selections to justify their cost.”

大師在晚年,已不再認同以證券分析找到具有投資價值股票的方法。他說,在40年前,證券分析是有意義的事情。但現在(1976年),他懷疑這個作法能否在扣除成本後,還能帶來更高的報酬。

為什麼葛拉漢會有這樣態度上的改變?因為時代變了。

在1930年代,關於當時龍頭股的公開資訊,比現在,一家小小的、每天成交量很小的上市公司的公開資訊還要少。資訊的流動和普及,讓現在的投資人很難找到”新”的,其他投資人還不知道的資訊,而讓自己獲得有利的地位。

台灣開市的時候,歐美基金公司的亞太團隊也在注意市場上的消息和任何的風吹草動。美國開市的時候,也有台灣的投資人盯著美股的走勢。你現在用來看這篇文章的電腦,它的運算能力比美國登月計畫電腦的運算能力還要強很多。就算是業餘投資人,也可以設下一些條件,對幾千支股票進行篩選。過去,股票大多被個體投資人直接持有,而現在,市場已是專業金融機構的戰場。他們努力發掘任何可供利用的機會,造成一個愈來愈有效率的市場。不論是誰都很難在有效率的市場中,靠努力而獲得決定性的好處。

當努力很難替報酬加分時,基金經理人的表現就要看運氣。當有很多基金經理人時,其中一定會有某些人,運氣特別好,達成超水準的表現。譬如說,有1000個人在丟銅板,總共丟十次,看他們丟出來的是人頭還是數字。以二項分布(binomial distribution)估算,丟十次十次都是正面的機會是0.00098。也就是說,單憑運氣,這1000人中,就可能有一個人連續丟出十次正面。

你覺得,丟銅板連丟十次正面是值得慶賀的事嗎?不是,這是機率就可以解釋的事。假如銅板丟出正面,是一件用技巧可以達到的事。那麼你將會看到,這1000人中,連續丟出十次正面的人,會很多,多到單純用機率很難解釋。

看完銅板,我們回頭看經理人。假如經理人真的有技巧,我們將可以看到很多經理人,多到很難單純用機率解釋,有超越市場的表現。現在,我們看到的呢?有很多基金經理人可以像彼得林區一樣有名,一樣傑出嗎? 基金界有很多持續打敗市場的傑出人材嗎?

假如你也找表現沒那麼好的基金經理人,甚至是表現差到基金被收掉的經理人,請他們寫一下自傳和投資策略。你會發現,他們其實也和彼得林區在做一樣的事情,分析公司,努力擴大報酬等。

市場一定會持續的有”大師”出現,持續一段時間超越市場表現的大師,過去有,未來也一定還會有。假如都沒有這樣的人出現,才是真正奇怪的事。這是機率就可以解釋的事。而他們的“傑出事績”會被大幅報導,廣為傳頌。問題是,這些都是事後才知道。目前沒有可依賴的方法,事先挑出這些”大師”,就像1000個丟銅板的人中,你不知道那個人會是連丟十次正面的人。

你認為,自己就會是那幸運的少數,那投資在大師身上的少數嗎? 其實,你有一樣的機會,挑到連丟十次反面的人。剛好投資在大師身上,實在是可遇不可求,於是我們聽到彼得林區在1993年時說:”Most investors would be better off in an index fund.”

當你看到,一個打敗市場的人可以享有這樣的尊崇和名譽,你應該知道這是一件很難辦到,很不尋常的事。有醫生因為成功完成盲腸切除手術而聲名大噪嗎? 不! 要把連體嬰分開才會有名。打敗市場,對基金經理人來說,就是醫生面對連體嬰般的難度。唯一的不同,是開刀需要技巧,但在金融界,只要運氣夠好,你也有機會打敗市場。

指數型基金到底贏在那裡? 它有兩個理論基礎。一個是效率市場理論(Efficient Market Hypothesis,簡寫成EMH),另一個是費用理論(Cost Matters Hypothesis,簡寫成CMH,這應該是伯格先生發明的名詞)。

僅管市場到底多有效率仍常是投資人爭論的焦點,但不可否認的,在多數時候、在大多的市場,都是具有相當效率的。前面的文章也已經用很長的篇幅解釋,為什麼在效率市場中,主動經營的基金很難替報酬加分。這裡我們把重點轉向基金的費用。

基金的費用對基金的表現到底會造成怎樣的影響?也早有研究試圖回答這個問題。以下的圖表,是對美國國內股票型基金,從1993到2003這十年間的表現所作的研究。基金被依收費的多寡,分成四個等級。最右邊的Quartile 1是收費最低的基金,最左邊的Quartile 4是最收費最高的基金。我們可以看到收費從便宜到貴的基金的平均表現。

結果很明顯。收費愈低的基金,整體平均表現愈好。收費低的基金,這十年下來,平均有10.7%的年報酬率,收費高的基金,只有7.7%,整整少了3%,幾乎佔了基金每年報酬的30%。這是很大的差距。投資一萬元,十年之後,10.7%的報酬可以讓你賺了17636元,7.7%的報酬你只能賺到10996元,是17636的62%,有38%的報酬,拱手讓人。這個研究顯示,基金的開銷成本(Expense ratio)與基金報酬間呈相關係數-0.61的關係。請注意那個負號。

主動經營的基金已經很難替報酬加分了,在基金費用方面多付出成本,更是沒有意義的舉動。從來沒有證據証指出,多付出一些酬勞給經理人,多給基金公司一些費用,他們就可以把報酬拉得更高。多付出的成本,只會拉低每年投資人的報酬率。

你假如以為,基金投資的成本開銷,只有一開始的手續費,和每年的管理費,那麼你只看到冰山一角。至少還有兩”層”投資基金的成本。

第一個,就是購入證券的成本。買賣股票和債券要給券商手續費,基金買賣證券也是要手續費,這個費用將直接由基金資產支出,不是基金公司用他們收的經理費幫你付,週轉率愈高的基金,這項支出出就愈多。

第二個,基金本身的市場影響(market impact)效應。比如說某支A基金看好甲公司,覺得它現在股價被低估,值得買進,所以要買入1000張甲公司的股票。A基金有可能1000張股票都以同樣價格買入嗎?不太可能。較常見的狀況是,甲公司股價因為A基金這1000張的買單,股價攀升,A基金因為自己買進的動作,墊高了買進的成本。同樣的狀況會發生在賣出股票時,假設A基金覺得乙公司的股票獲利夠了,要賣出,總共有1000張要賣,結果常是愈賣股價愈低,侵蝕掉自己的獲利。市場影響在基金這種資金龐大的法人身上就會看到,一般散戶自己買賣股票不會有明顯的市場影響。可是透過基金投資股票,投資人就會承受市場影響帶來的成本。

在美國,一般股票型基金的開銷比例(Expense ratio)平均在1%。基金買賣持有證券的成本每年約0.5-1.5%,視該基金的週轉率高低而定,平均算1%。兩者加計約等於是每年2%的開銷。市場影響(Market impact)很難估算,暫且略過。

假如,你認為自己會是個在適當時間買進賣出,沒有高於20%的利潤你是看不上眼的投資人,那麼這個每年2%的花費,你當然不會看在眼裡。(之後會再寫文章說明,適時進出市場,是幾乎不可能持續辦到的事。)

假如,你是個長期投資人,你會想持有基金十幾二十幾年的時間,而且你知道,股票長期的報酬,只有10%左右,那麼每年2%的收費,就是從你平均每年投資所得中,扣取20%。原本看起來的小數字,現在看起來像血盆大口的獅子了。假如你又想到,有時候一年通貨膨脹就有2%,你投資的實際獲利只有8%,基金公司居然要跟你收2%,你會不會開始懷疑這根本就是搶劫。

台灣的投資人面對怎樣的海外基金? 首先,這些基金通常收取1.5%的經理費,更高的甚至有2%。 週轉率不公開不然就是很難查到,讓投資人摸不清它在這方面花掉多少費用。買入要手續費。就算打折到1.5%,你持有十年,也是相當於每年0.15%的成本。不像美國,早有免佣基金(No-load fund)的存在。免佣基金,你花1000美金下去買,每單位值20美金,你就是得到50單位,不用付出一毛手續費。台灣的銀行還收基金投資人帳戶管理費,每年0.2%。在國外,誰在收這些費用?

台灣的基金投資環境,還有很大的進步空間。投資人更要覺醒。要知道,你願意把錢交給別人代管,由他來投資,讓他收取費用,卻不用保証會帶來如何的收益。這已經是給基金公司很大的好處和收入。在銀行投資基金,手續有那麼難辦嗎?要收3%的手續費,還打折好像給投資人好處一樣。在國外,很多銷售端的成本是由基金公司支付的。每年0.2%的帳戶管理費? 他們幫投資人管了什麼帳戶? 一個網路銀行,每天下載前一天的淨值,自動算出損益。這個服務,值得你每1000塊的投資付出2塊錢嗎?

投資基金的成本,對未來績效有預測價值。基金的過去績效,對未來報酬沒有預測價值。但是,在財經討論區,你有看到誰在討論基金的成本? 太多太多人以為,這個從淨值裡扣,就不用管它了。我說,政府真應該跟基金公司多學學。每個月直接從薪水裡扣完所得稅再發薪給納稅義務人,而且要多扣,然後把每年的繳稅季節,改成退稅日,把過去一年多扣的所得稅退給納稅人。我想,會有很多人以為減稅了吧!

看完基金的各種投入成本,我們回頭看指數型基金為什麼成本低廉。

當初創立第一支指數型基金的柏格先生,在他原始的構想中,就已經體認到,低成本是指數型基金的重要立足點,於是在基金的收費和基金公司的結構方面,都以低成本為重要考量。

首先,指數型基金是一種免佣基金(No-load fund)。也就是說,你投入1000美金,基金每單位值20美金,你就會買到50單位,你不用再付任何手續費給銷售端或是基金公司。現在,Vanguard公司的絕大多數指數型基金,都是免佣基金。只有新興市場指數基金(Emerging Market Stock Index),收0.5%的purchase fee。不過這筆錢,不是流入基金公司的口袋,是歸給基金資產,作為買入新興市場證券的成本,所以嚴格算起來,不算是種load,不是佣金。

指數基金的經理費用方面,必需也應該低廉。因為,指數型基金的資產要擺那裡,是指數決定。投資人不用付費買經理人的判斷和研究,經理人只要作好跟好指數這項工作,所以基金公司當然不會收太多錢。1976年,第一支指數基金成立時,它的開銷比例(expense ratio)是0.43%,三十年來,基金資產成長,經濟規模效益顯現,到2006年,Vanguard的500 Index Fund的開銷比例更已經降到0.18%。假如你去看富達的美國指數型基金,費用更是低到只有0.1%,為業界最低,直接挑戰Vanguard公司。比較同時期同類型基金1.4到1.5%的開銷比例,指數型基金的成本優勢是顯而易見。

再來是兩個隱而不見的成本。基金因週轉率產生的成本支出和買賣股票產生的市場影響(market impact),在指數型基金也將會被壓到最低,因為它很少大量買賣股票。

指數型基金只有在少數幾個狀況下,需要完全賣掉手中某家公司的持股,或是重新建立起另一家公司的股票持有部位。一是指數的改變。假如基金更換追蹤的指數,而新指數和舊指數的成份股不同,那麼基金必需賣掉只存在舊指數中的公司股票,買進新指數中的公司股票。另外的情況,就是公司被指數除名了。小公司長大變大公司,便離開了小型公司指數。大公司萎縮變小公司,便離開了大公司指數。公司也可能會被併購,所以基金公司必需賣掉被指數除名的公司股票,買進新進成員的股票。以上這些狀況都是很少發生的事,所以,指數型基金的週轉率為股票型基金最低者。以Vanguard 500 Index Fund為例,它從2001年來六年的週轉率分別為3%、6%、1%、3%、6%和5.2%。週轉率5%的另一層意思是,這支基金平均持有某支股票的時間是20年。

假如你相信,在股市殺進殺出不見得會賺比較多錢,你買股票型基金是為了長期投資。買個也會長期投資的基金,才符合你的需求。而不是你厭倦了股市的短線進出後,買基金,結果是換另一個人幫你短線進出。

近年來,基金經理人的近視愈來愈嚴重。時常以短期報酬為首要考量,時常想要買進賣出,打敗其它人,佔其它人便宜,追求短期內好看的成績。運氣好的,達到他的目的,運氣平平或不好的,只好落在市場指數之後,另外還付出了交易成本。以美國主動操作的國內股票型基金為例,平均年週轉率已經接近85%,依週轉率的高低,每年會造成占總資產0.5到2%的交易成本。而這些錢,都會被那些想說反正會賺錢,這1% 到2%才不看在眼裡的投資人所忽略。但假如你是個想得很遠的投資人,知道年平均報酬7%和年平均報酬8%,在20年後的差異,你會知到這1%是”Small things mean a lot”的典型範例。

或許有人會說,理論理論,指數型基金就是理論,為什麼要講那麼多理論? 因為,這種投資方式有違直覺。所以要說明指數型基金的優點,一定要講道理,秀事證。不然誰會相信這種”有違常理”的投資方式呢?

其實,你會不會覺得有點奇怪。即使經理人都不用研究市場,只要呆呆的持有指數內的股份,長期下來,居然可以打敗大多數整天研究市場的經理人,這是白吃的午餐嗎? 不是說天下沒有白吃的午餐嗎?

指數型基金不是白吃的午餐,是其他投資人幫你付的錢。因為有其他投資人付錢給基金公司研究市場,因為有其他投資人自行分析證券,因為他們的付出,讓市場有了效率,指數型基金才更容易存活。所以,指數型基金的推崇者雖然時常指出主動操作型基金的弱點、自行進出市場的缺點,但市場沒有主動的參與者,是不可能具有效率的。也就是說,假如有天,市場上多數的投資人都相信指數型基金的好處,大家都買指數型基金,不研究市場了,那麼我會選擇轉換跑道。這時候主動研究,找尋市場上的機會,可會是非常有意義的事。要多少比率的投資人投入指數型基金,才會讓市場開始失去效率,沒有人知道? 或許是99%,也可能是99.999%。不論是那個,我們離這個數字還非常遙遠。

就以指數型基金的發源地美國為例。在指數型基金推出三十年後,有多少比例的美國投資人資產是放在指數型基金中呢? 根據2005年的資料,當年指數型股票基金共管理5100億美金的資產,佔美國全部股票基金資產的10%。而最大的200個退休基金(Pension funds)中,其持有股票資產以指數化方式投資的比率為42%,9600億美金。

這個資料有兩點值得注意。第一,即使在指數基金成立30年後,在美國每十塊錢投入股票型基金中,才有一塊錢是放在指數型基金中。第二,由專業資產管理機構操作的大型退休基金,有42%的股票資產是放在指數裡面。

也就是說,對大多數投資人來說,主動操作型基金仍是首選。為什麼? 假如指數型基金有決定性的優點,為什麼它的”市佔率”那麼低。伯格先生對這點有很深的體認。他說,問題就出在,指數型基金把大部份的市場回報給了投資人,只有很少量的錢來作行銷推廣。

現在的基金業,已經不是Investment business,而是Marketing business。你以為基金公司的首要任務是替基金投資人創造報酬嗎? Nonono。基金公司的首要任務是創造自己的報酬,所以行銷、推銷、順應市場潮流、創造投資人需求,以吸引資金流入,擴大管理資產規模,這才是很多基金公司念茲在茲的事。而這一切都要靠”錢”,來自投資人的錢,來推動。

所以主動操作型基金在收了較高的管理費之後,基金公司就更有本錢來推動行銷策略,讓投資人舉目所見,耳中所聞,皆是些熱門的基金績效、前景看好的基金募集等等訊息。到底是誰在倡導主動操作型基金,其實就是這些基金公司。仔細想想,指數型基金背後還有理論基礎和實際績效,主動型基金呢? 其實它們只有口號和可能第一的美夢罷了。

我說的這些難道金融業界人士不知道嗎?他們當然知道。所以我們看到,交給資產管理機構的退休基金,有遠比一般投資人高的比率,是採用指數化投資。因為,這些大型退休基金的表現會被嚴密監控著,連續幾年輸給大盤是不會被忍受的事情,原先的資產管理公司會被fire,退休基金會轉交給新的資產管理公司。這是一個客戶端決定的市場,和一般投資人買基金不同。

你對基金績效不滿,你通常沒辦法fire經理人,你只能摸摸鼻子,贖回走人。所以這種退休基金,這種絕對要滿足客戶的基金,我們看到了更高比例的指數化資產,因為它們通常採用以指數資產為核心,其他資產為衛星的操作手法。

假如,金融專業人士認真對待的資產是這樣操作的,為什麼一般投資人不這麼做呢?

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

超能力與選股技巧

不買指數型基金的原因(Index Funds, Why Not?)

投資人的遊戲

適時進出的行與不行

股票與果樹

兩個核心問題

費用的危害(The Devastating Power of Fees and Commissions)

關於銅板那個例子讓我想到巴菲特舉的反例,那就是當擲銅板連續都是正面的人全都是用特定的方法來擲銅板(選股票),那很可能就不是機率的問題。可以google一下巴菲特在哥倫比亞大學所發表的一篇演講就知道了,不過我相信版主也知道價值投資的概念,而我也認為其實一般投資大眾萬一一點概念都沒有,其實投資指數型基金才是比較好的選擇。只是看到那段例子有點極端才想要發表一些意見。不過想問版主的是,假如大家都把錢投入到指數型基金,那是不是這樣的投資方法也會失效?就好像技術分析的秘訣一旦公布給大家知道,可能就會失效了。

回覆刪除偏重價值化投資,本來就會有較大的機會獲得較大的報酬。就像股票基金經理人,有較大的機會比債券經理人獲得較大的報酬一樣。你說股票經理人比債券經理人厲害,就和說價值型投資代表比較會選股,是一樣的。我的部落格最近會寫些關於價值投資的文章,到時也會提到。

回覆刪除只要剩一些主動投資人,指數投資就有效。譬如整個市場只有10%的投資人在主動選股,這樣指數化投資很可能還是有效。全部投資人都被動投資,我不覺得這種事會發生,現在離這個狀況也還很遠。

[你說股票經理人比債券經理人厲害,就和說價值型投資代表比較會選股,是一樣的。]怎麼覺得這一段版主回的怪怪的?我沒有說股票經理人比債券經理人厲害啊?而且用這樣的例子來譬喻價值型投資是什麼意思啊?不太懂?可以再詳細解釋嗎?

回覆刪除另外我想問的是,假如越來越多人選擇被動型投資基金,那市場會不會有可能被高估了?我的意思是說,就像主動型投資基金萬一越來越多人去買,那這檔基金的經理人可能就要在不情願的情況下再去多買一些股票,於是會照成某些股票離她的內在價值越來越遠,那萬一越來越多人投資在指數型基金,為不會有這樣的情形發生?

THINK先生 不好意思我打反了

回覆刪除我的意思是說

說價值型經理人比較會選股票

就像說股票基金經理人比債券基金經理人厲害一樣

股票有Equity premium 價值股有value premium

我本來就預計寫文章解釋這點

請稍等

兩到三週後應該會碰觸到這個主題

sorry,實在找不到適合的文章來請教。所以寫在這。

回覆刪除若以外國人稅負的問題而言,bershire堅持:「除非想不到利用投資人錢增值的方式,不做split和dividend」是不是一個很適合一般外國人來投資(撇開其price而言)。

有人對這支股票有研究 願意分享的嗎?

回覆刪除是筆誤少個K嗎-->Berkshire,年報中有和標普500比較的歷史紀錄,可參考http://www.berkshirehathaway.com/

回覆刪除巴菲特贊成一般投資人沒好的投資管選就選指數基金

感謝匿名的分享

回覆刪除的確 巴菲特和彼得林區都贊同指數化投資

sorry...it's rihgt for berKshire

回覆刪除的確..巴菲特贊成一般投資人選指數基金

不過若是考慮到稅務30%...

則是否更有利於berkshire的投資..

另外在資產配置上各位先進是如何分配投資在債卷上的資金呢?

最近想轉資金到美金上...本身是不看好5個月內的股市...大家是如何處理呢?

firstrade貨幣基金是否揭露絕不涉及次帶等不良債權

"對大多數投資人來說,主動操作型基金仍是首選。為什麼呢?"

回覆刪除家父曾說:對賭徒而言,輸贏不重要,重點是過程帶來的刺激。(對,家父曾經是個賭徒)

閱讀綠角大的文章,還有自己的投資經驗

感覺以賭博來形容,真的很貼切

ETF、指數基金通常波動不大,無法提供投資人感官刺激的滿足

ETF與指數型基金的波動程度不會較主動式基金小,被動式投資人不是因為ETF與指數型基金波動小而買它。

回覆刪除謝謝Jack01的分享

回覆刪除有的投入單一產業或是單一國家的ETF

波動仍是很大