文中將台灣證券市場的參與者分成五類,分別是散戶(Individual investors),公司(Corporations)、自營商(Dealers)、外國投資人(Foreign investors)、和共同基金(Mutual funds)。公司指的是台灣的公司。自營商就像是富邦證券、元大京華證券等。外國投資人包括外國銀行、外國保險公司和外國發行的基金等。共同基金指的是國內共同基金。

這五個參與者可以分成兩大類,一是散戶(Individual investors),二是法人(Institutions)。這五類參與者的後四項,包括公司、自營商、外國投資人和共同基金,都是法人。

文中分析這五類市場參與者從1995年1月1日到1999年12月31日,這五年間的交易表現。

這五年間,台灣證券市場有390萬名散戶、24,000間公司、83家自營商、1600個外國投資人、和289個國內共同基金。

文章分析交易帶來獲利或虧損的方式,是比較投資人買入和賣出的股票,在成交之後的表現。譬如說,某人把手上A股票賣了,買進B股票。假如在成交之後,A股票和B股票的漲幅或是跌幅都是一樣的,那麼,這筆交易並沒有替他帶來”額外”的虧損或獲利。也就是說,他當初有沒有做這筆買賣結果都是一樣的。(不考慮券商手續費和政府證交稅。)

假如某人把A股票賣了,買進B股票,結果在往後一個月中,B股票比A股票多漲10%,那麼這個交易替這位投資人在這一個月帶來了額外的報酬。假如某人把A股票賣掉買進B股票,結果在之後一個月,B股票比A股票少上漲10%,那麼這個交易減少了這位投資人的獲利。原理是這樣,還蠻簡單的。用來計算的算式,我看就免了,我們還是直接看結論吧。

台灣散戶賣掉的股票,其表現高過他們買進的股票。法人則剛好相反,賣掉的股票比買進的股票表現差。

大多散戶在買賣股票時,都認為自己是賣掉未來比較沒有表現機會的股票,買進前景看好的股票。事實剛好相反。整體散戶在這五年間做的決定對他的報酬產生負面影響。而這其中的好處,是被法人賺走了。

我們可以看到引用自文章中的這個圖表。虛線表法人,實線表散戶。它代表的是買進的股票和賣出的股票表現的差距。可以看到,散戶一直是在零以下,也就是他買進的股票表現比他賣出的股票要差。法人相反,整條線維持正號。

到底散戶讓法人賺走多少錢呢?

答案是平均每個營業日1億7千8百萬台幣。

在這篇文章研究的五年期間,共有1397個營業日,散戶輸給法人共2490億台幣。均分給390萬名散戶,平均每位散戶在這五年中”貢獻”了6萬3千多元給法人。

我們來看加計投資成本後的數字。

台灣證券市場有兩項交易成本。一是券商的手續費,買賣都收0.1425%。二是政府的證交稅,賣出收0.3%。

以這段研究時間的成交量來估算,法人平均每天要付出2560萬的手續費和2700萬的證交稅。法人從股票交易獲得每日平均1億7千8百萬台幣的利潤,扣除上述兩項成本後,淨利潤是1億2千5百40萬台幣。

散戶則是平均每天付出2億1千6百萬台幣的手續費和2億2千8百萬台幣的證交稅。加上每天輸給法人的1億7千8百萬台幣,平均來說,整體散戶每天在市場上灑出6億2千2百萬台幣。

這段期間,全體散戶持有台灣證券市場約60%的總市值。以此可以算出,交易損失讓散戶的股票投資組合每天的表現降低0.36個基點(basis point)。交易手續費和證交稅則分別讓散戶的股票投資組合每天的表現降低0.44和0.47個基點。年化之後,這些共造成散戶每年3.5%的表現落後。

法人持有台灣證券市場約40%的總市值。法人扣除交易成本後的淨利潤1億2千5百40萬台幣,可以使其投資組合平均每天的表現增加0.39基點。年化之後,是每年1.1%的表現優勢。

我們分別從散戶端和法人端來看這些數字。

就散戶方面來說,整體散戶在這五年間,平均每人付出了約22萬,給法人投資戶、給券商和給政府。很明顯的,這對散戶來說是個很不利的現象,因為散戶整體來說,是流出金錢給法人、券商和政府的。為什麼儘管如此,台灣的散戶還是前仆後繼、樂此不疲呢?

有幾個原因,文中也有一一頗析。

第一個,是他們不知道這個結果。台灣的散戶不知道他們的錢正一滴滴流向那沒有聲音的參與者。他們完全專注在自己手中持股的漲跌。太小看那以千分之幾為計量單位的手續費和證交稅,而不知道自己高達300到600%的周轉率,正讓錢慢慢從手中流失。散戶不知道這個”可怕”的結果,看著股票的漲跌,以為自己可以掌握掌跌的趨勢,不把交易成本和交易對手放在眼裡,所以,他們繼續參與這個遊戲。

第二,台灣的散戶太有自信。太多散戶以為自己下班後,忙完家裡的事,坐下來在電腦前研究個三四小時的消息、走勢等等,他就知道明天那支股票可以買、那支可以賣了。

他沒想過一個問題。到底他在買股票時,是誰在賣他股票。他想賣股票時,誰在買?

為什麼交易另一端的人跟他會有那麼不一樣的意見,到底是誰知道的多?太多散戶以為自己正在打敗另一個比他”無知”的散戶,其實另一端可能就是富蘭克林坦伯頓,或是安本亞太基金。

散戶就像在迷霧大海裡划著獨木舟的勇者,他以為自己划得很快划得很好,他以為遠處隱隱若現的船隻是跟他一樣划著獨木舟的散戶,其實那是開航空母艦的法人。

還有些散戶採用”老師”的建議。問題是,這些老師到底是那裡的人?這些老師跟你一樣划獨木舟,只是他比較敢吹噓、自我廣告,說自己的策略可以讓你的投資組合彷彿裝了增壓馬達,一飛衝天?還是,他根本跟開航空母艦的人是同一掛的?

最後一點,投資人需要樂趣。

投資很有趣的一點,就是金錢只是這個遊戲的好處之一,有時甚至不是主要的好處。很多人以為自己投資的動機是要賺錢,其實他投資的動機是享受”可能賺錢”的感覺。想像著可能的獲利所帶來的興奮絕不亞於實際獲利時的滿足。這就解釋了投資人的愈挫愈勇,前撲後繼。這就解釋了,為什麼有的投資人已經在市場虧損累累了,仍是勇於投入。因為,他從中獲得的不只是金錢,他得到了遊戲的快感。花點錢獲取快樂,不是再自然不過的事嗎?

法人交易優勢的根本在那裡?其實就是”資訊”。法人的資訊取得較快,資訊處理較為正確。法人比起散戶先知道關於公司的訊息,在眾多散戶還不知道這個消息之前,就先採取行動。法人對訊息的處理較為正確。譬如同一個消息,散戶判斷這個利多消息可以讓股價漲10%,於是漲10%散戶就賣了,法人判斷這個消息可以讓股價漲20%。假如法人對了,那麼散戶就少掉一段漲幅的獲利。

不過資訊優勢帶來的獲利,每年只能使法人投資組合增加1.1%的表現。而且,這個獲利尚未計入取得這個優勢所需成本。法人要先知道,必需關係良好或有很多眼線,這些關係的經營需要成本。法人要判斷正確,必需有產業專長,經驗老到的分析師,這些人才的雇用需要成本。扣除這些成本後,每年1.1%,不一定有賺。

一般投資人要參與法人的優勢,最方便的方法就是購買共同基金。國內共同基金收取的經理費加保管費有那一家低於每年1.1%的嗎?扣除購買基金的手續費,更是讓參與法人的優勢消逝無蹤。所以,以這篇研究的結果加上一點簡單的推論,國內股票型基金恐怕還是無法打敗大盤。

說了那麼多,我們終於可以回到喬揚先生提出的問題。既然理論上台灣的基金無法贏過大盤,為什麼台灣的指數型基金近幾年的表現遜於一般基金的平均呢?我們還是先看數字。(資料來源為中華民國投信投顧公會的台大教授版基金績效評比。)

在看基金之前,我們先看指數。

加權股價指數涵蓋台灣所有掛牌交易的普通股,不管大公司小公司、成長還是價值型、科技非科技,只要有掛牌交易,不是特別股或全額交割股,就會被納入加權股價指數。

台灣50指數是台灣證券交易所與FTSE合編的指數,於2002年10月29日發行,包涵市值(Market capitalization)前50大的公司。這50家公司的市值就佔台灣全體股票市場總市值約70%的比重。

我們先比較加權股價指數和台灣50指數這幾年來的報酬。可以看到,無論是一年、二年還是三年的報酬率都是加權股價指數贏過台灣50指數。這告訴我們什麼?意思就是,包含所有上市公司的指數,贏過大型公司的指數。佔總市值70%的前50大公司的整體表現比不上全部上市公司整體的表現,也就是說佔整體市值30%的中小型公司,在這段期間,它的表現明顯優於大型公司,將整體平均的表現拉抬上來。

我們可以看投資於國內中小型股票基金的表現,除了近一年略遜於加權股價指數外,二、三、五年的表現皆遠比加權股價指數優異。其實以中小型基金的平均表現來衡量整體中小型類股的表現不是很精確的作法。但台灣沒有涵蓋中小型類股的指數,只有一個純粹的中型指數,台灣中型100。它在2004年底才發行,只有近兩年的資料。所以我們用投資於國內中小型股票的基金,來間接衡量這段期間國內中小型類股相較於大盤的表現。

然後我們可以看指數型基金。這個指數型基金是寶來台灣卓越50。它是寶來投信於2003年6月25日,以複製(Replication) 台灣50指數的方式,建構的指數型基金。所以它是一個絕對純粹的大型股基金。要比較基金的績效,應選用大型股基金來和它比較。不過,在這個績效評比的基金分類裡,沒有一個類別叫”大型股基金”。所以,我們和”國內一般股票型”來比較。

為什麼不選用國內股票型基金來比較?因為國內股票型基金包括以下七種類別,一般股票型、中小型、價值型、科技類、中概、指數型和上櫃股票型。這是一個有偏差的比較類別。它代表的是基金公司推出的基金類型,偏向市場某個區塊(例如科技)或某種投資概念(例如價值型)的基金。所以,不宜選用整體基金的平均表現和寶來台灣卓越50這個大型股指數基金來做比較。選用” 國內一般股票型”,是沒有”大型股基金”這個分類下,最佳的比較對象。

其實,先不要看數字。你只要知道近五年來,台灣中小型股票的表現贏過大盤,你就會知道,最近幾年,寶來台灣卓越50的表現會輸給一般股票型基金的平均。其實,假如有人花工夫挑出台灣的大型股基金的話,寶來台灣卓越50很可能還是會輸給這些大型股基金的平均表現。為什麼?因為Dunn’s law。

關於Dunn’s law,綠角在”強者愈強,弱者愈弱”這篇文章內有解說。它要說的其實很簡單。假如你對一個表現相對較差的類股進行指數投資,那麼該指數投資跟其他投資於相同類別的基金相比,表現會較差。為什麼?因為指數基金很純。

寶來台灣卓越50就是買最大五十家公司的股票。其他一般股票型基金,可以很自由的買進中小型股,會拉抬起這段期間的表現。就算所謂的大型股基金,在公開說明書裡明白說主要投資於大型股的基金,也會去買一些中小型股,也會拉高績效。

這個現象在擁有最久的指數投資歷史的美國,已經明白表現出來。我在” 強者愈強,弱者愈弱”一文中有實例解說。這個現象對指數投資是好壞參半,是中性的。假如未來幾年,台灣大型股的表現優於中小型股,那麼我們將會看到寶來台灣卓越50的排名一路向前。為什麼?因為一般股票型基金這時反而會因為持有中小型類股,而使表現被拖累。我覺得寶來台灣卓越50的狀況和美國的Vanguard 500 Index Fund很像,發行的年代都是小型股當道,排名恐怕不會好看。問題是,中小型類股還會好多久呢?Nobody knows.

所以,台灣卓越50的績效遜於一般基金的平均績效,是用Dunn’s law就能解釋的事。當然,基金經理人可以說,這贏面也有部分是他們的努力造成的。我們等待下一個大型股當道的時期,來檢驗經理人真正的能力。

一般公認指數投資在資訊流通、法人為市場主體的已開發國家有較明顯的效用。在新興市場,因資訊取得障礙、散戶眾多,直覺會以為主動型基金在這樣的市場有很大的機會贏過指數型基金。實情為何?有學者試圖回答這個問題。

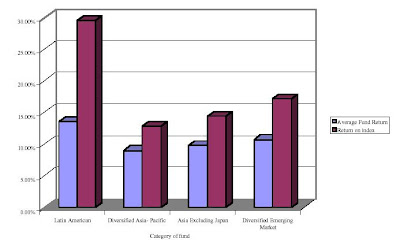

Ahmed、Nanda等人比較了晨星資料庫裡172支新興市場基金從1980到2000的表現。結果如下圖

(此圖取材自Investment Philosophy一書。)

四個類別的基金,由左到右分別是拉丁美洲、亞太、亞太不含日本、和全球新興市場,藍色是基金平均,紫色是指數。可以看到,基金仍無法贏過對應的指數。指數投資在新興市場一樣可行。

在Roger Ibbotson所寫的Global Investing一書中,有一章名為”環球股市概況”(Stock Markets Around the World)。台灣因為是舉足輕重的新興市場,所以有兩段的篇幅。其中一句說道”Individual Taiwanese are the major players.”台灣散戶是台灣證券市場的主力。這是台灣的特色。

下表的資料摘錄自台灣證券交易所,我們可以看到政治大學和加州大學合作研究的1995到1999年,台灣個人投資者直接持有整體市值約60%的股票,在整體成交量中佔了將近90%的比例。這兩個數值逐漸下降。到2005年,散戶的成交量佔整體成交量約70%,持有45%的股市市值。

年份

|

自然人交易比重

|

自然人資本比重

|

1996

|

89.25%

|

56.54%

|

1997

|

90.73%

|

56.27%

|

1998

|

89.73%

|

58.36%

|

1999

|

88.23%

|

58.08%

|

2000

|

86.10%

|

55.37%

|

2001

|

84.41%

|

51.96%

|

2002

|

82.30%

|

50.70%

|

2003

|

77.84%

|

50.17%

|

2004

|

75.94%

|

48.00%

|

2005

|

68.84%

|

45.94%

|

散戶直接持有的股票市值和成交量都在下降,也就是說法人持有的股票市值和成交量在上升。法人在市場上的角色愈來愈重要。這會造成幾個現象。

在過去,法人以其優勢,可以”佔散戶的便宜”,拿散戶當墊背。現在,這層保護墊愈來愈薄,法人面對的是其它法人的競爭,要創造額外的利潤會變得愈來愈難。再來是,參與股市的散戶,有愈來愈高的機會,是在跟法人交易。這對散戶來說,是很不利的現象。

台灣的散戶因訊息的不對稱,交易時成為法人的利用對象,因頻繁的交易,捐輸大筆金錢給券商和中華民國政府這兩個法人。

所以法人的提款機在那裡?

找一面鏡子。Look into the mirror and you’ll see the answer.

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

交易讓你賠多少?Just How Much Do Individual Investors Lose by Trading?讀後感

指數化投資與效率市場

強者愈強,弱者愈弱— Dunn’s Law

如何將別人的資產轉到自己名下(License to Steal)

與狼共舞(Dances With Wolves)

說故事的人(The Storyteller)

費用的危害(The Devastating Power of Fees and Commissions)

台股基金2007年績效評比觀後感

2007台灣證券集中市場與店頭市場週轉率概算(2007 Turnover Rate of Taiwan Stock Market)

這篇基本上回答了我之前的疑問。也就是非共同基金,特別是散戶,是否能改變主動型基金績效是否不如被動型基金的理論。

回覆刪除理論上被動型基金績效等於大盤(不含手續費等成本), 主動型基金如果等於剩下的全部,則績效也等於大盤,但扣除基金手續費管理費之後,績效必然不如大盤。但因為有法人提款機源源不斷輸錢給法人,因此法人與主動型基金有機會大敗大盤。

從這份研究顯示,儘管有散戶貢獻,法人績效總平均只比總平均績效高1.56% (1.1% * 1.78億/1.25億, 交易稅號子手續費不能算, 因為無論法人散戶都要繳這個費用. 事實上法人的手續費應該更低),扣除基金手續費管理費,法人/主動型基金的績效要超越大盤當然很困難。

但因公司投資人的獲利無法cover交易與手續費(為法人中績效最差者-見Abstract),共同基金與外資的績效又高於自營商 (table 4,5 如果我沒會錯意的話)。因此共同基金績效應該超越法人的平均值1.78%,換言之應享有比大盤1.78%更多的profit才是 (估計2%以上)。

至於這個多出來的利潤能否cover 基金的費用,恐怕還需要一些數據了。不過,2%應該跑不掉吧!

不知綠角兄對於我的閱讀心得,有無評論?其中倒數第二段的 1.78% 應為 1.56%的誤植。請包涵。

回覆刪除正如主動型基金表現有好有壞,散戶投資人ROI有高有低。因此難謂主動一定不如被動。但以基金來說,由於投資人完全無法掌控其投資方向與作法,因此說他的績效基本上來自運氣,也言之成理。但如果所有人都買被動型基金或指數,股市還有波動嗎?價格的偏高或偏低就無法獲得矯正了。不是嗎?

其實我不是想找被動型基金具有優勢的毛病。只是我們好不容易從主動型基金報酬高的神話跳出來,實在沒有必要又一頭栽入被動型基金萬歲的新神話裡。

其實我沒什麼看法耶

回覆刪除有自己的想法就好了

其實在 Intelligent Asset Allocator 這本書裡就有提到:

回覆刪除假使被動投資成為主流,結果會是如何?

作者認為如此一來,被動的優勢將不再.

但他也認為現今主動投資仍佔九成以上,

而且永遠都會有人覺得他能打敗大盤,

所以至少在可見的未來,

我們還是能享受被動投資的好處

的確

回覆刪除我相信

因為人類心理的根本缺失

與營利事業的大力鼓吹

主動選股的人一定會有

而且 幾乎一定會比被動投資人多